分类:投保攻略

最近个人养老金试点开户啦,养老话题越来越热。能明显感受到,我们这代人对于养老问题还是挺焦虑的。一直想搞清楚一个问题——

我上面有父母公婆四位老人,现在身体都还健康,20年后,我该怎么对他们负责?

仔细一想,只要能自理还好,真要是卧病在床个十年八年,我得直接崩溃...

同样地,以后我老了,也会面临同样的情况。

这个问题,你是否曾想过?

其实,变老也分时期:

你听听有没有道理?

第一阶段:60-70岁,还有梦想,想要有钱花;

刚退休不久,一般身体还是挺健康的。

应该不少人有环游全国甚至全球的梦想吧,

反正我和我队友早就打算好了,退休后买个高级点的“面包车”,全国各地到处溜达。

他负责开车,我负责拍照,记录美好生活嘿嘿。

想想还是挺有盼头的~

当然,前提是要存下足够多的钱,不然就纯属瞎想咯。

第二阶段:70-80岁,无所谓了;

这时候,身体明显没刚退休时那么利索了,但也很怡然自得。

我们可能更喜欢在家种花养鸟晒太阳?或者到公园打打太极?

相应地,也就不需要花太多钱,能满足舒适的日常生活开销就行。

第三阶段:80岁以上,不得不烧钱啊;

你想啊,到了这个年纪,可能躺在养老院里,要么躺在医院了...

换句话说,老来总有那么一个阶段,生活不能自理,需要别人的照顾。

住养老院要花钱,请护工更得花钱,再加上老了多多少少有点慢性病,药品费是一直有的...

所以,这个阶段是最烧钱的。

如果没有积蓄,担子就全压在子女身上了。

这时有人要反驳我了:“我隔壁邻居家90岁老大爷还健步如飞呢~”

这种情况有,但绝对不普遍。

更多的老人到了这个年纪,都是等人照顾的了。

靠子女?也难

说到养老,可能大伙的第一反应,就是社保里的养老金。

但是,光凭这点退休金,真的够吗?

除社保的养老金外,我们第二个想到的,估计就是养儿防老了。

“孝顺”是我们优秀的传统文化,似乎养儿防老也是理所应当的。

但,我们可能忽略一件事:“孝顺”的成本。

是的,我觉得尽孝心除了多关心问候老人,还是需要钱的。

古代甚至近代,人的平均寿命短,老人根本活不了多久。

加上子女又多,均摊下来,孝顺的成本其实很低。

那现在呢,情况还一样吗?

人均寿命大大延长,活到80岁已很普遍,养老成本大大增加。

那,多生几个,总有一个是有出息的。

概率上来说,是没错的。

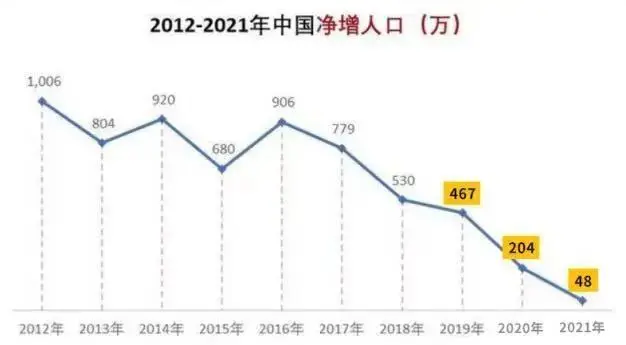

可没多少人愿意生孩子啊,净增人口一直在降。

参考三胎各种福利政策,也无济于事...归根结底,经济压力太大了。

身为一名宝妈,我有话讲——

现代养娃成本实在是太高了,孩子长大恰好又成才又孝顺的,不是很常见。

更何况现在很多家庭都是“421结构”,即4个老人,夫妻俩,加1个孩子。

我是这么想的,等到我70岁左右需要人照顾的时候,孩子才40岁出头。

他不仅要工作,

还要养育他自己的孩子,各种压力下又有多少时间精力照顾我呢?

小声哔哔:不指望了!

子女+自己存钱,最实际

自己存钱养老,也是一门学问。

因为这笔钱存在的形态不同,会极大影响我们生活的质量。

说白了就是,让“我的钱”,真正“用在我身上”。

听起来简单,但其实很多资产类型,是做不到这一点的。

说两个真人真事。

一个是我老家邻居的爷爷。

他家很有钱,有百万存款,还有好几套门面房。

但这十来年里,大儿子的孩子娶媳妇,他掏钱;

二儿子的孩子要在市里买房,他也得补贴好几十万;

小儿子几个孩子的大学学费,都是他给的。

这还没完,几个儿媳妇还在背地里闹别扭,说为什么公公给你家那么多,给我家那么少。

悲伤的是,现在的老爷爷,已经不会对自己的子女表现出任何的不满了。

他的资产啊,积蓄啊,都已经给出去了。

将来的养老,只能依靠孩子的良心了...

另一个案例,是我同事的三叔。

老爷子是一位退休老干部,除了免费医疗,每年还有丰厚的退休工资、护理费和生活补贴,七七八八加起来有二三十万元。

活一年,有一年。几年前,老爷子生病后,就在一家医院里长期住下了。

他原本开滴滴的儿子索性放下了自己的工作,日日夜夜照顾他。

以上两位老人有什么共同点吗?

是的,都挺有钱的。

但为什么,晚年遭遇如此不同?

说白了,同事的三叔有一笔和他生命绑定的收入,也就是退休金。

儿女孝不孝顺咱另说,这笔稳定的现金流,多活一年就能多拿一年。

起码能让他被照顾得更好...

所以,想让自己退休以后的生活更体面、更有质量,得选好存钱工具。

比如储蓄险,就是个不错的选择!

说句实话,之前我是看不上储蓄险的,因为其他投资的收益比它高得多。

但现在形势完全不同,经过几轮风险教育,我真香定律了。

这里的储蓄险,指的是保本保息的增额寿和年金险。

安全性方面,你可以放100个心。

之前我就多次盘点,当前的【真正安全投资工具】就这三个:50万以内的银行存款、国债和储蓄险。

为什么我这么喜欢储蓄险?并且反复推荐过,原因无它——

安全保本、利率锁定、还能牢牢把控自己的资产。

我举两个产品分别测算下收益:

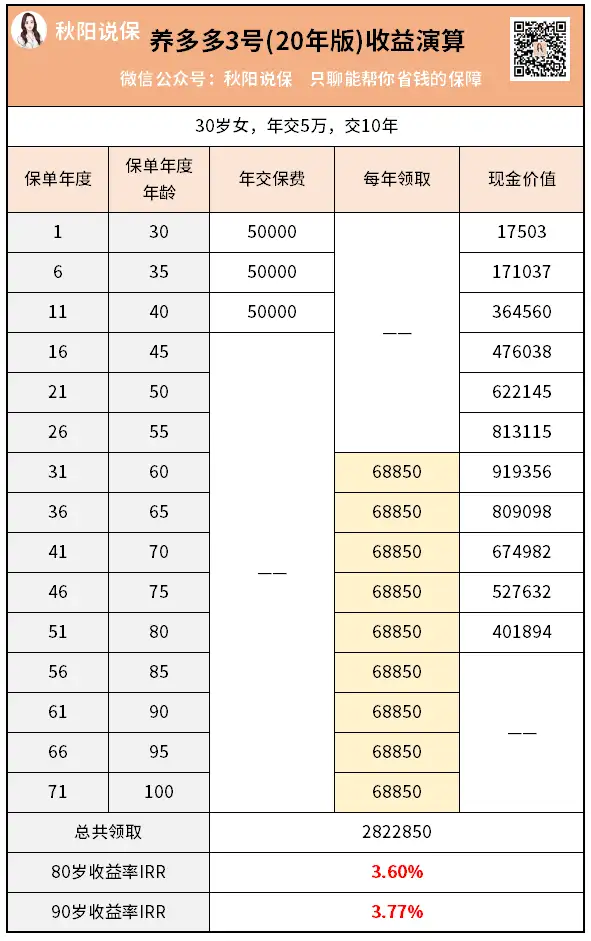

养老年金:养多多3号(20年版)

若30岁女性,年交5万,交10年,60岁退休开始领养老金:

每年能领68850元,活一年领一年,类似退休金的稳定现金流。

80岁时IRR为3.60%,90岁时IRR为3.77%,总共净赚230多万。

如果是我,我肯定好好养生,让保险公司养我。

增额寿:增多多3号

同样30岁女性,年交5万,交10年:

回本后,这笔钱是可以灵活取用的,充当活期钱包的功能。

60岁退休时,IRR已经高达3.41%。

持有时间越长,利率越高。

这里我也换算成单利了,惊艳到你没有。

假设长命百岁,中间一直不领取,50万的本金能跑出469万多(拿到手的钱)。

很明显,养老年金险和增额寿都能用来养老,看你怎么用。

秋阳的几点感想:

很多人其实都认清了现实:养老要靠自己准备。

但总觉得,20多、30多岁考虑养老还太早,想再等等。

事实上,养老规划,越早考虑越好。

一方面,随着无风险利率的持续下行,储蓄险的利率也是不断走低,你越早考虑,能选择的产品和方案就越好。

另一方面,趁年轻、赚钱多的时候先把养老规划做好,也给自己更多面对养老的底气。

如果你跟我一样,希望老年时有一笔稳定的现金流。

可以加我微信,我会按照你的个人情况做计划书,把每一个细节都确认清楚~

免责申明:本网站提供的文章资料,均由小秋阳说保险公众号(盛世创富保险经纪有限公司)提供。

本网站不会就任何错误、遗漏、或错误陈述或失实陈述(不论明示或默示的)承担任何责任。对任何因使用或不当使用或依据本网站所载的资料而引致或所涉及的损失、毁坏或损害(包括但不限於相应而生的损失、毁坏或损害),本网站概不承担任何义务、责任或法律责任。

我们是小秋阳说保险,一个只为提供专业、客观、中立保险知识的团队。

欢迎关注我们的微信公众号:【小秋阳说保险】

你可以获得免费答疑的机会,也可以领取以下福利:

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点文章

热点文章

最新文章

最新文章

微信扫一扫下方二维码

阅读更多文章