分类:投保攻略

常常有人要学姐推荐「大公司」的保险产品,觉得更靠谱。学姐今天再来谈谈这件事。

历史上的改朝换代我们并不陌生,刘邦从斩蛇起义到建立汉朝只花了7年,隋朝从极盛到极衰也不过10多年。

时间的力量就是如此强大,更别说一家公司的兴盛与衰落了,我们眼中公司的「大小」也只是暂时的。

保险公司的成长速度有多快?小公司会变成大保险公司吗?学姐今天就来从另一个角度来解释为什么保险公司的「大小」没那么重要。

1.「大小」保险公司的规模

2. 保险公司如何实现快速增长

3. 互联网保险的开局与困局

一、「大小」保险公司的规模

平时我们对保险公司「大」「小」的称谓,指的是保险公司规模。

而衡量保险公司规模大小最直观的标准是什么?就是保费收入的高低。

◆ 大保险公司究竟有多大

无论我们购买什么商品或服务,都倾向于「大公司」。

我们认为,大公司就意味着「可靠」:名气大、广告多、身边能见到、朋友都在买,这样的商品或服务似乎更值得信任一些。

其实大多数对保险公司的「大小规模」没什么概念。

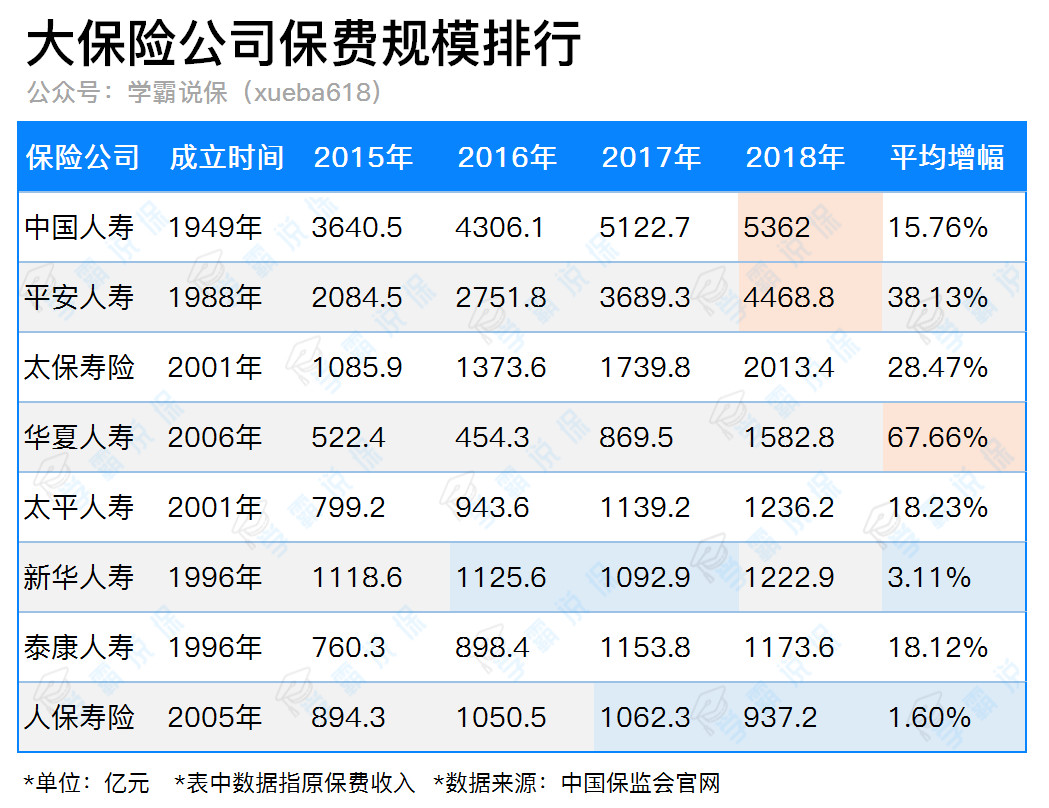

学姐统计了「老七家」和「新一家」共八家大保险公司的保费收入,用数据来具体呈现保险公司的「大」:

从表格我们可以获取到一些信息:

① 大公司之间的差距也挺大

虽然都是人们心中的大保险公司,保费规模之间却存在着四五倍的差距。

中国人寿和平安人寿成立时间最长,多年沉淀下来,已经在消费者群体中深入人心。

它们的保费收入远高于其他保险公司,是中国保险市场毋庸置疑的两大巨头;保费增速稳中有突破,平安人寿的保费收入3年就翻了一番,平均增幅达38.13%。

不过除了中国人寿、平安人寿和太保寿险外,其他大公司的差距其实并不大,而且排名每年都在变化。

例如,在3年前新华人寿的保费收入要比太保寿险高,3年过去后却比太保寿险差了近800亿。

② 大公司也会走下坡路,小公司可能是黑马

保险市场竞争激烈,所谓逆水行舟,不进则退。

新华人寿和人保寿险都出现保费收入倒退的现象,总体来看增速也放缓,与两大「保险巨头」差距越来越大。

出现保费负增长也并不一定是因为公司经营不善,它与公司转型、监管导向都有关。

例如新华保险近几年就处于战略转型期,先后两年主动削减了150亿和200亿的趸交业务,而期交产品由于自身性质对公司的利益贡献存在延迟,因此转型中将度过一段利润和资金的空窗期。

对比来看,华夏保险一骑绝尘,它并非深厚的老牌大保险公司,却在短短几年之内就完成了保费收入的成倍增长,成长为人们眼中的大公司。可以想象,它在未来几年的发展潜力也不容小觑。

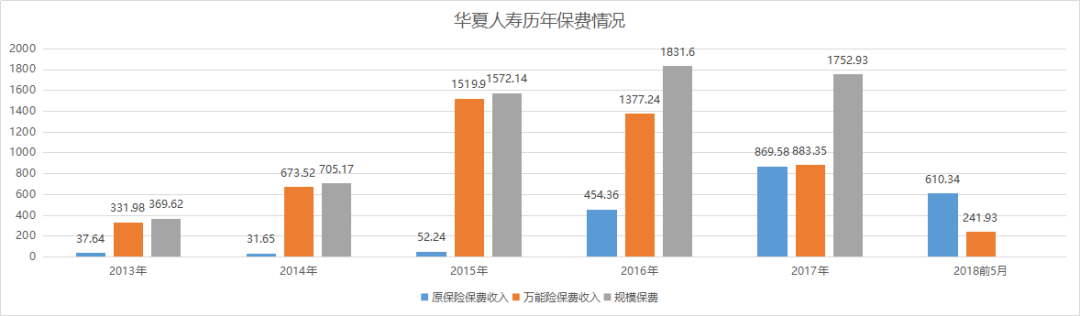

这是因为,华夏保险踩准了市场的节奏。

华夏保险在2006年开业初期走的也是个险、银保等全渠道发展路线,但成绩平平;

而进入2012年,华夏保险利用政策优势迅速扩张规模,拉动企业规模,成长迅猛,在其中扮演「关键先生」的,就是万能险。

华夏人寿历年保费情况

真正考验华夏保险的「黑马」本色的,其实是2016年监管提出「回归保障」,华夏保险又踩准了这一节点勇敢转型,两个阶段无缝衔接。

华夏有意压缩银保渠道的万能险,大力发展个险、优化业务结构。虽然万能险占比下滑,原保险保费却开始迅速形成规模。

华夏保险从一家保费结构以万能险为主、营销活动人力仅千人的弱小企业,跻身进国内大型险企,不过短短6年时间。

这些都说明了一点,保险市场风云变幻,各家公司的实力并非一成不变。

◆ 所谓的小保险公司

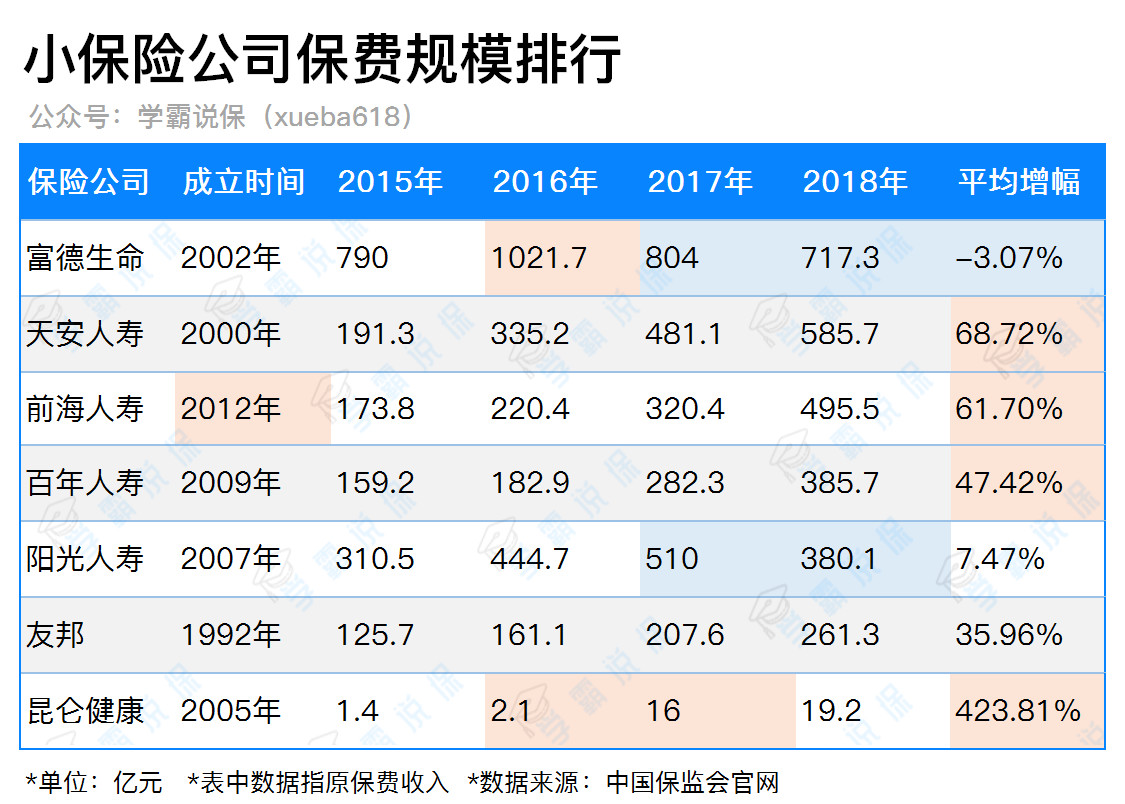

排名前八的保险公司大家都耳熟能详,但国内还有太多小公司的名字,大家都没有听过,学姐挑选了几个平时大家关注得比较多的、比较具有代表性的公司保费数据。

与前面介绍的大保险公司相比,小保险公司同样有起起落落,而且幅度相对更大。

天安人寿、前海人寿、百年人寿的原保费收入规模增速较高而且稳定,而富德生命与阳光人寿都出现负增长的情况,昆仑健康的增速令人刮目相看。

学姐挑几个来详细谈谈。

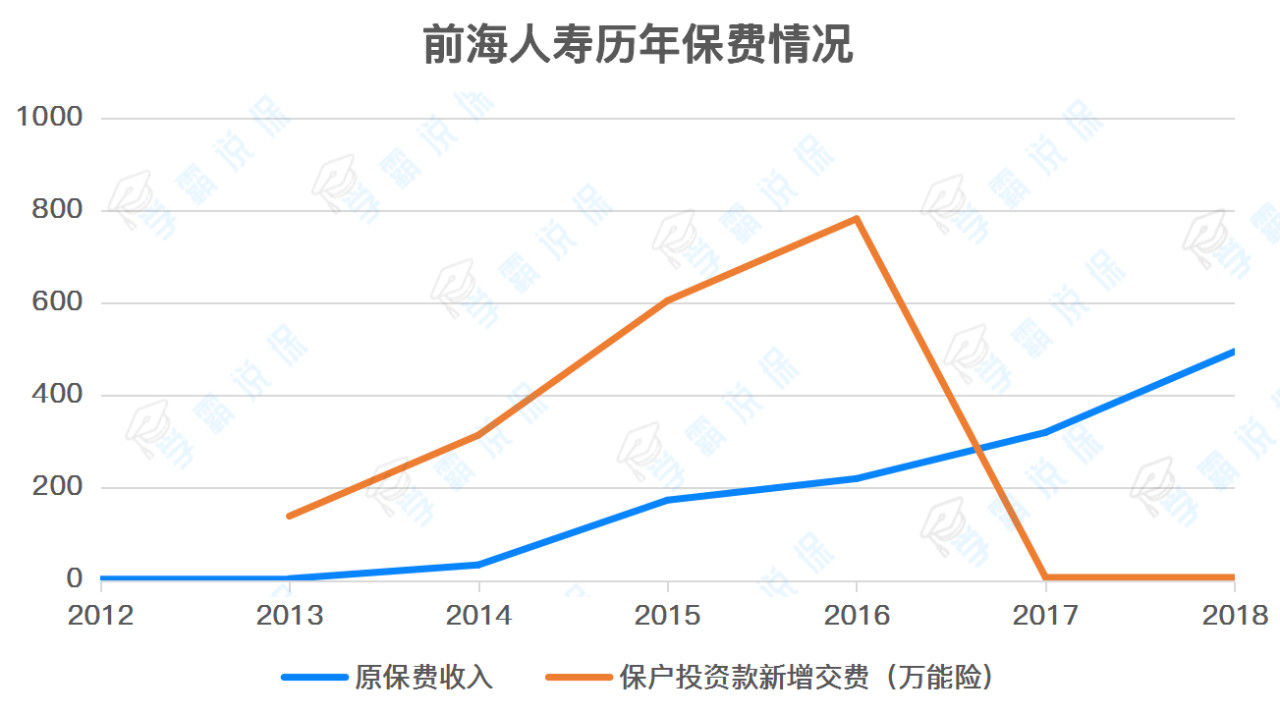

① 前海人寿

前海人寿2012年才成立,其「大跃进」式扩张的背后,万能险是其「杀手锏」。

*单位:亿元 *数据来源:中国保监会官网

根据保监会公布的数据显示,前海人寿成立第二年,规模保费便突破百亿元大关,达到143.1亿元,并在随后两年保持了100%的增幅。2016年,以万能险保费为主的保户投资新增交费为782.7亿元。

其实,作为一个保险产品,万能险并无「原罪」。

它就是包含投资和保障两大功能的人身险产品,投保人交的保费一部分进入风险保障账户用于保障,另一部分进入投资账户由保险公司代为投资。其中保障和投资的额度都是由投保人自主设置,而且能够随意调节。

但是,万能险却被以前海人寿为代表的激进型保险公司开发为「短期理财产品」,它购买金额起点低而预期收益率高,通过网销和银保渠道销售,成为其跑马圈地,扩张逆袭的利器。

一切看上去很美,风险却在暗中聚集。

万能险的飞速增长直接推动了2015年下半年以来的险资举牌潮。由于举牌之后不能随便退出,而原本短期的万能险资金却用作长期股权投资,这属于「短钱长配」,其风险、流动性压力巨大。

在举牌过程中,前海人寿与多家上市企业之间摩擦不断。一时之间,万能险从默默无闻到搅动风云,引发市场恐慌,进而促使监管开始严厉整顿。

2016年12月保监会叫停前海人寿万能险业务,关闭其网销渠道,甚至三个月内不允许申报新产品。

这对八成以上保费来自万能险的前海人寿来说,几乎是毁灭性的打击。

真是成也「万能」,败也「万能」。

靠着万能险迅速逆袭,圈住巨大的万能险保费收入,可是不到一年就被保监会打回原形,可见保险江湖的起起落落无法预料。

② 富德生命、昆仑健康

作为「入世」后中国保险业新一轮扩容潮中诞生的民营公司,富德生命从来都不缺市场关注话题,可谓命运多舛,却也生生不息。

2016年富德生命的年保费收入,直逼同期的人保寿险,连太平人寿、泰康人寿都不是对手,只是后来陷入舆论漩涡,公司经营业绩直转而下。

与之相对比,学姐注意到了一家近3年保费收入平均增幅超过400%的小公司——昆仑健康。

大家了解这家公司基本都是从它的重疾险王牌产品健康保开始。

2017年推出号称「性价比之王」的健康保,这一年昆仑健康的年保费收入涨了660%。

2019年推出的健康保2.0,也在单次赔付重疾险领域里牢牢占据一席之地,可以预料以这个成长速度,小公司到大公司也是转瞬之间。

二、保险公司如何实现快速增长

根据以上数据,有些公司增速很快,而有些公司却在负增长,这是为什么呢?

学姐姑且将增速快的保险公司简单分为两类:大牌保险公司与新兴保险公司,来分别分析原因。

这两类公司都能实现快速增长,但经营理念和市场营销策略有所不同。

根据西蒙顾和管理咨询公司发布的《商业公司市场战略调整报告》显示,大公司往往会注重口碑营销,小企业更擅长在细分市场里面差异化竞争,其中就包括价格战。

◆ 大牌保险公司靠口碑

以代理人为根基的大公司,靠着广告、网点、代理人的轮番营销轰炸,能把保险散播到任何一个角落,保费自然蹭蹭蹭上涨。

当名气出来之后,不缺基础客户了之后,大保险公司就有更多的精力去考虑产品之外的东西,例如附加服务。

这也是为什么许多大公司的代理人最喜欢跟你谈「服务」,说自家公司更靠谱,虽然贵一点,但是理赔和服务更好。

◆ 新兴保险公司靠产品

每一个新兴保险公司的成长都需要一个「引爆点」,这个「引爆点」就是一个「打破行业底线」的产品。

对保险行业稍微有一些了解的朋友,对于学姐上面提到的几个「小」保险公司都有叫得出名字的产品来:

天安人寿·健康源

百年人寿·康惠保

阳光人寿·阳光i保

昆仑健康·健康保

……

越来越多的消费者接受了这种小公司的高性价比产品,不靠广告,光靠产品和口碑赢得市场认可。例如,2年前百年人寿·康惠保,生生以低价打开了重疾新战场。

对这些新兴保险公司而言,为了赢得市场和客户,最直接的办法就是研发新产品,以性价比和保障质量来抢占市场。

三、写在最后

中国大陆的保险行业发展不过三十多年,就发生了如此多浮沉兴衰,而一份人寿保单,短则二三十年、长则终身。

三十多年前,这些所谓的「大」公司几乎都还没成立;

三十年过后,这些所谓的「小」公司也将有无限可能。

看来,仅凭着公司的「大小」作为决策来购买保险,并不是明智的做法,相对于自己辛辛苦苦挣来的钱,能买到更适合自己、更优质的保障才是正确的做法。

在时间面前,大小保险公司会变,白纸黑字的合同才是不变的存在。

免责申明:本网站提供的文章资料,均由小秋阳说保险公众号(盛世创富保险经纪有限公司)提供。

本网站不会就任何错误、遗漏、或错误陈述或失实陈述(不论明示或默示的)承担任何责任。对任何因使用或不当使用或依据本网站所载的资料而引致或所涉及的损失、毁坏或损害(包括但不限於相应而生的损失、毁坏或损害),本网站概不承担任何义务、责任或法律责任。

我们是小秋阳说保险,一个只为提供专业、客观、中立保险知识的团队。

欢迎关注我们的微信公众号:【小秋阳说保险】

你可以获得免费答疑的机会,也可以领取以下福利:

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点文章

热点文章

最新文章

最新文章

微信扫一扫下方二维码

阅读更多文章