分类:投保攻略

前几天接待了一个客户纪先生。

夫妻两人月薪共7万,加上年终奖和分红,一年收入100万左右。

这在很多人眼里,妥妥的“中产阶级”。

可他坦言说,即便是这样的收入,仍觉得风险很大。

每年房贷车贷支出几十万,孩子才几个月、奶粉尿布费、月嫂工资一年下来都是不小的开支。

再加上4位老人的赡养费。

纪先生特别害怕自己生病或发生意外,家里现金流一断,肯定乱成一团糟。

就像半个月前他同事不幸猝死一样,整个家都垮了....

希望学姐给他规划一下保障。

今天我们就来看看这类家庭怎么用保险武装自己。

本文重点

>>投保思路:保障理财两手抓

>>投保要点:选择什么样的保险?

>>方案配置:高性价比产品搭配

投保思路:保障理财两手抓

◆ 保障

挣钱的苦相信大家都懂得,没人愿意自己辛辛苦苦攒下的钱,被一场大病或者意外毁于一旦,纪先生也不例外。

所以投保的首要选择,是转移人身风险。

针对大病,医疗险+重疾险最佳。

医疗险解决大额医疗费用支出,花多少报销多少;重疾险一次性赔付,弥补养病期间收入损失,养病治病不用担心生活开销。(小孩子没有收入,但要考虑孩子生病家长请假照顾以及通货膨胀)

针对意外,意外险非常实用。

它能保意外身故以及各种等级的伤残,一次性赔付,弥补伤残之后劳动能力下降带来的收入损失。而对小孩子来说,意外险主要用上的是意外医疗保障,报销磕磕绊绊带来的意外小伤害。

针对身故,定期寿险是基础配置。

无论意外还是疾病身故,寿险都能发挥作用。给家属留下一笔钱,留着赡养父母,养育孩子,偿还债务等。(所以孩子不需要寿险保障)

◆ 理财

纪先生这样的中产家庭,家庭生活开销,未来子女教育费用,几乎全部指望他夫妻二人。

过度的依赖才会让纪先生产生焦虑心理。

学姐认为按照目前的收入,纪先生完全可以买一份理财险,在未来固定时间领取年金,可以用来给孩子交学费;或者等到退休后领取,作为养老金享受晚年生活等。

就不必担忧因为夫妻两人的变故而影响孩子未来孩子的学业。

也不用担心未来经济形势如何变化,总有一笔钱在固定增值,就比别人多了几分安全感。

投保要点:选择什么样的保险?

◆ 买什么样的重疾险?

重疾险是四大险种里最复杂的一种,选择一多,就让人犯难。

选择一:要不要附加身故责任?

在行业统一规定的25种重疾中,仅有3种是「确诊即赔」的。

其余的,要么需要病情达到某种约定状态,要么需要实施某种特定手术,要么需要疾病经过约定时间才能赔付

为了完整覆盖疾病带来的风险,学姐建议在预算允许的情况下附加身故赔付。

选择二:选定期还是选终身?

对于这个问题,学姐建议:

优点选择保终身的重疾险。

如果预算不足,再考虑保定期的重疾险。

因为70岁后重疾的发生概率要比70岁前高得多,我们不希望因为治病,给儿女留下经济窟窿,选保终身更全面。

当然,像年收入100万的家庭,完全可以不用纠结这两个问题。

直接定期重疾险+终身重疾险搭配购买,既用高保额覆盖了压力最大的奋斗养家阶段,又可以保障终身,不必担忧老年生病的风险。

综上,学姐为纪先生夫妇建议:

保至70岁的达尔文3号+保至终身的百惠保。

达尔文3号是赔付力度顶尖的一款产品。

60岁前罹患重疾可赔付180%保额,也就是说,买50万保额可以拿到90万!

中/轻症分别为60%/45%保额起步,还自带中度脑中风、极早期恶性肿瘤、轻度心血管疾病二次赔,相当给力。

而百惠保,是一款多次赔付重疾险,亮点多多:

首创12种前症疾病保障,赔付15%保额;

>>重疾60岁前额外赔付60%保额;

>> 癌症+心血管2次赔付120%保额;

>> 身故赔付责任可选;

>>轻中症赔付额度高。

而宝宝的重疾险选择,更多要留意是否含少儿特定疾病的保障。

所以学姐推荐:保30年的妈咪保贝+保终身的康惠保2.0。

妈咪保贝这款产品的特定疾病与少儿高发的重疾重合度是非常高,这就意味着许多高发的病种都能得到高额赔付,一次性拿到200%保额。

5种少儿罕见疾病,可以拿到300%保额,而且还没有年龄限制。

而康惠保2.0重疾赔付比例高,高发轻中症覆盖全面,自带癌症二次赔付,第二次患癌可再赔120%保额,保障非常扎实。

这里提醒一点,给宝宝投保,建议选择附加了投保人豁免。

有了这项责任,如果家长罹患大病,可以不用继续支付剩余年度保费,孩子的保障继续有效。

◆ 买什么样的定期寿险?

定期寿险是很简单的一个险种,理赔标准非常硬:身故/全残。

所以看「保费」和「投保要求」,基本就可以判断一款产品的好坏。

在这里,学姐给大家推荐的是高性价比寿险同方全球·臻爱优选。

这款产品在低价的同时还保持了宽松的投保条件:

>>不问是否有社保

>>1-6类职业可投

它只有3条健康告知,结节里只有对肺部的问询,对高血压要求低,对肥胖、吸烟不做要求,也不问在其他公司购买寿险的累计保额,整体来看比较宽松。

如果你有甲状腺结节/乳腺结节/高血压2级以下,也都能投保。

◆ 买什么样的医疗险?

对于100万高收入的中产家庭来说,医疗险除了解决治病费用外,还追求良好的就医体验。

最好是省时省力。

所以学姐给大人推荐乐健一生(套餐5)。这款产品保一般医疗200万,重疾住院400万,恶性肿瘤住院津贴9千,就医范围覆盖至特需门诊或病房。

给宝宝推荐的是超越保2020。这款产品可附加少儿一般意外住院、疫苗接种意外住院津贴和18种少儿特疾保障,给孩子更全面的保障。

特需版的就医范围扩展至特需/国际/vip部,不用排长队挤病房。

◆ 买什么样的意外险?

成年人一旦遭受重大的意外伤害,造成伤残或死亡,就意味着失去收入、无法承担家庭责任。

对他们来说,意外伤害赔付是首要考虑的因素。

少儿是个特殊的人群,它既有家长的细心保护,又有着无比的好奇心,爱玩爱闹。

像摔伤、烧烫伤、动物咬伤、锐器伤害等,都是常见的少儿意外伤害原因。

对他们来说,意外伤害医疗额度是首要考虑的因素。

所以学姐给纪先生夫妇推荐保额高达300万,附加100万猝死保障的人保高保额度成人意外险。一旦发生不幸,这大笔钱可以补充收入损失、护理费用,甚至拿这笔钱养家。

宝宝推荐的是含1万意外医疗额度,0免赔,100%报销的大品牌产品平安小顽童意外险。

◆ 买什么样的理财险?

市面上的理赔险非常多,什么教育金、养老金等等。

想纪先生这种收入大,开支也不少的家庭,学姐推荐灵活性强的守护神增额终身寿。

这款产品,可以自己选择从哪一年开始领取保单部分价值。

比如买缴费5年,每年缴费20万保终身。若想要保障晚年生活,纪先生可以灵活选择60岁开始领取,每年领取10万,一直领到终身,最后一年还可返至少105.7万。

若想当做孩子的教育金,可以等孩子大学的时候开始领取;如果一直不缺钱,可以等最后一年一次性领取1238万,给孩子留下一笔财富。

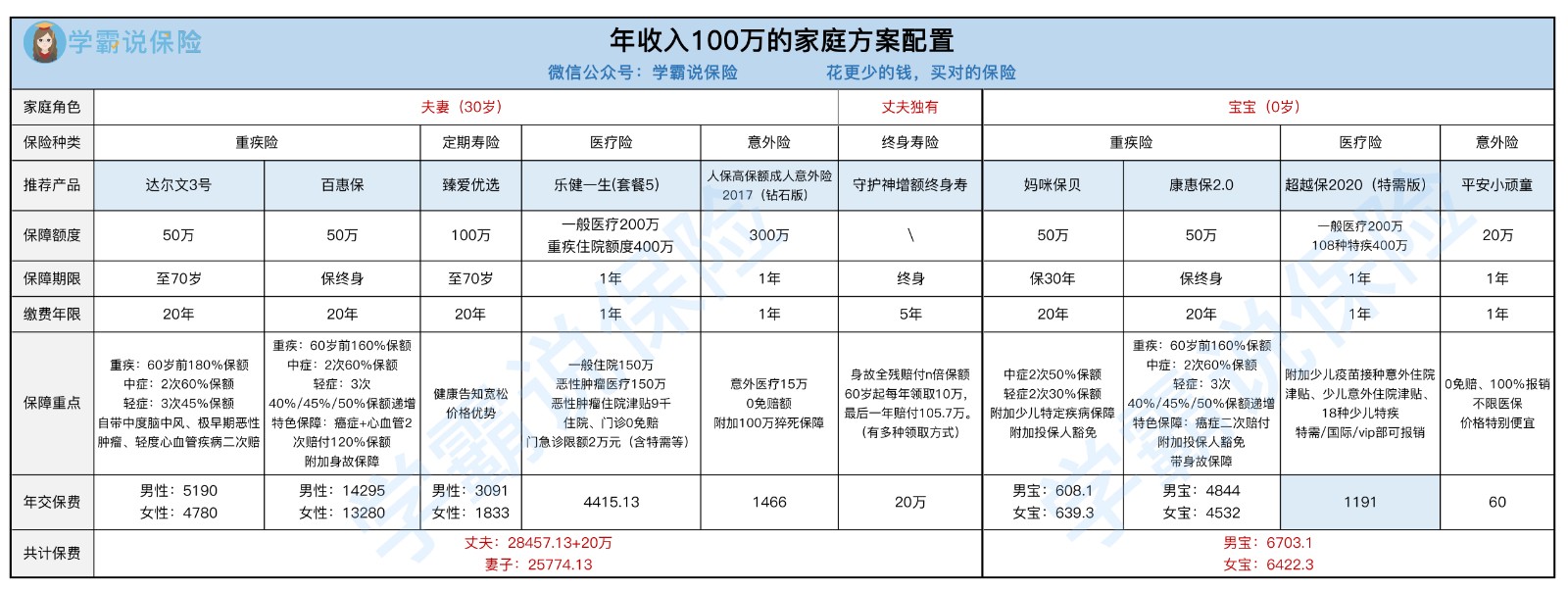

投保配置:三口之家方案参考

结合上面的分析,学姐配置出年收入100万的家庭投保方案,供大家参考~

免责申明:本网站提供的文章资料,均由小秋阳说保险公众号(盛世创富保险经纪有限公司)提供。

本网站不会就任何错误、遗漏、或错误陈述或失实陈述(不论明示或默示的)承担任何责任。对任何因使用或不当使用或依据本网站所载的资料而引致或所涉及的损失、毁坏或损害(包括但不限於相应而生的损失、毁坏或损害),本网站概不承担任何义务、责任或法律责任。

我们是小秋阳说保险,一个只为提供专业、客观、中立保险知识的团队。

欢迎关注我们的微信公众号:【小秋阳说保险】

你可以获得免费答疑的机会,也可以领取以下福利:

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点文章

热点文章

最新文章

最新文章

微信扫一扫下方二维码

阅读更多文章