分类:投保攻略

说到友邦保险,很多人可能非常耳熟。它将代理人制度带到国内,让保险得以在广袤的土地里遍地开花。作为最早进入国内的纯外资控股的保险公司,这么多年来始终没能挤进头部行列,但外资光环、百年沉淀的品牌影响力一直都在。

加上友邦一直走高端代理人路线,让许多人对友邦颇有好感。只是在产品设计上有点不接地气,今天就来说说友邦的两款热销重疾险:

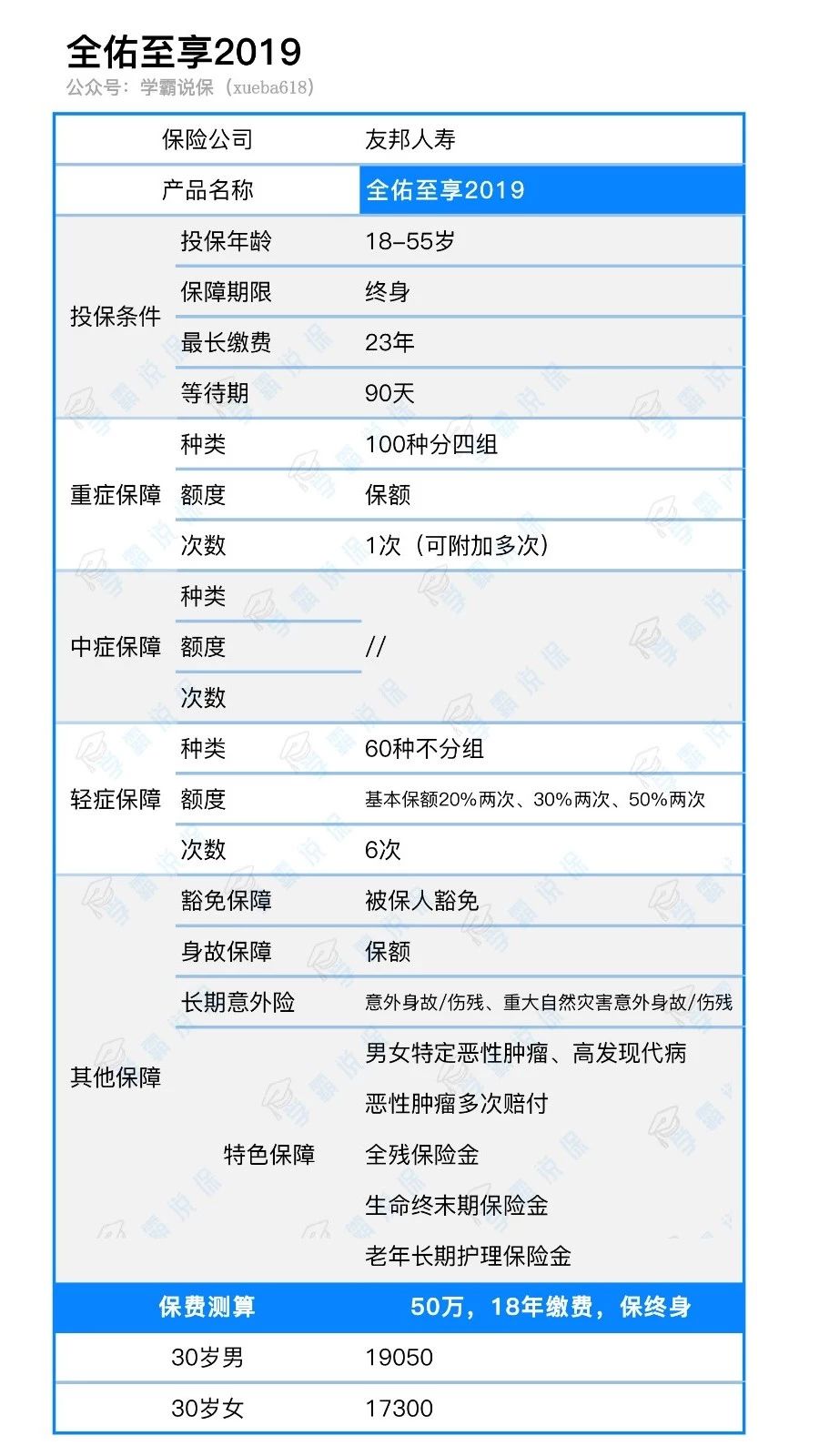

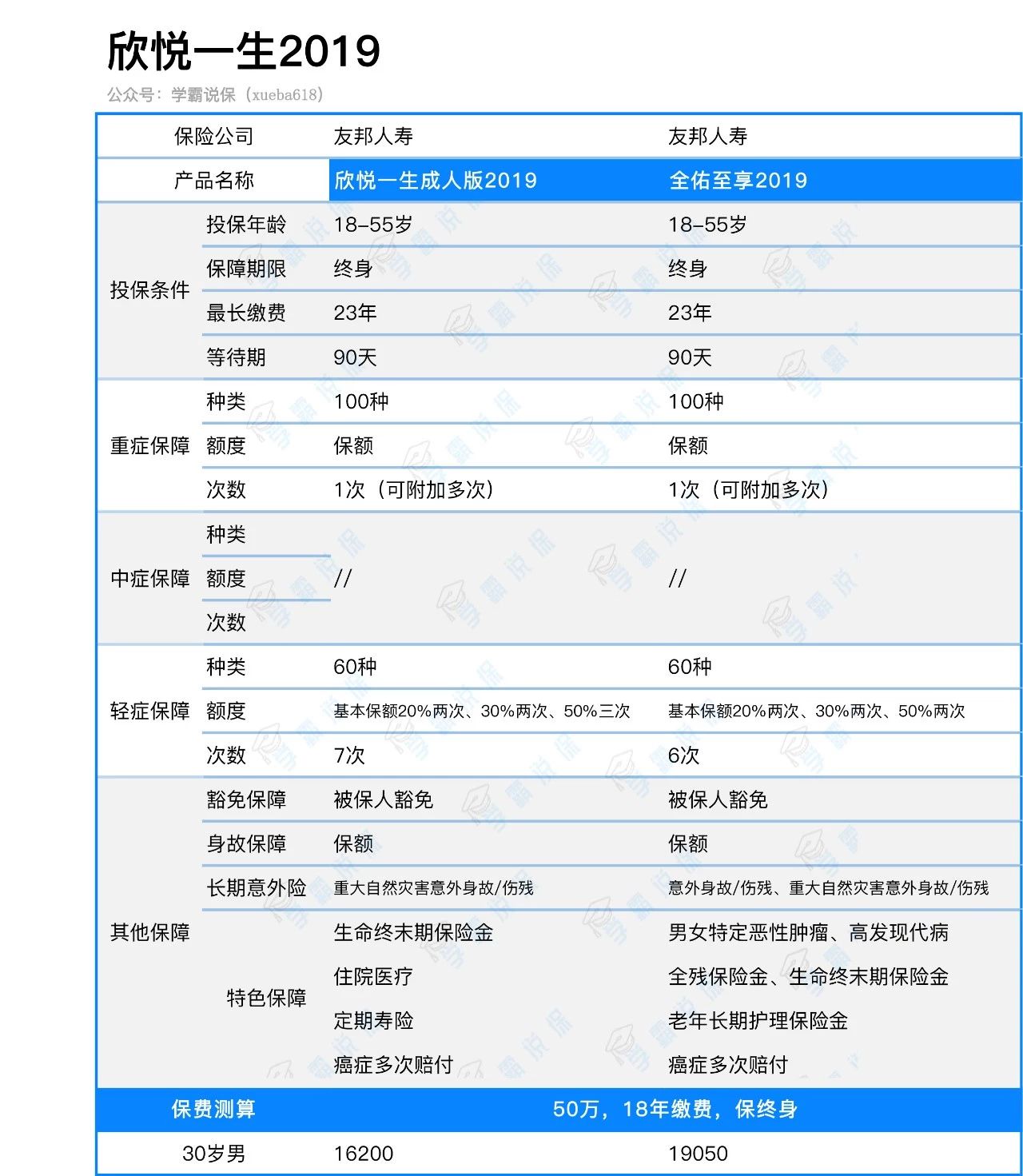

a. 全佑至享2019

b. 欣悦一生2019

一、全佑至享2019

我们先来看看这款产品的基础保障,打个预防针,坑有点多。

(1)重疾分组不合理,间隔期长

全佑至享2019重疾单次赔付,可选择附加重疾3次赔付,分4组,间隔期365天。

现在大部分分组多次赔付重疾险,间隔期已经缩短到了180天,只有不分组的重疾险还在用365天。

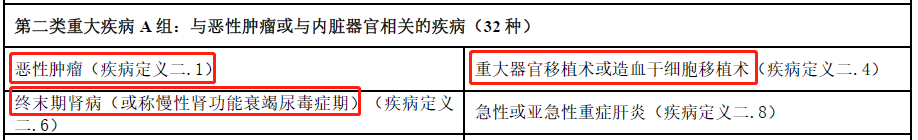

另外这款产品可以附加多次赔付,可惜重疾分组情况很有问题,不光癌症没有单独分组,还跟另外两种高发重疾分在了一起。

这在分组重疾险里是大忌,因为光恶性肿瘤理赔率就占了重疾理赔的60%~80%,你说要是跟它分一组的病,还有多少机会能被赔到?

反过来说,万一有同组其他疾病不巧发生了理赔,那以后再发生了恶性肿瘤同样也不能获赔了,毕竟同组疾病只能赔一次。

这样坑的可附加责任,让人怎么下得去手…

(2)癌症多次赔付间隔期长

癌症间隔期市面优秀的产品都是只有3年,而全佑至享是5年。

为什么把3年、5年间隔期看得这么重要?

因为医学上把癌症患者5年生存判断为临床治愈。因为只要能挺过5年,再复发或转移、新发的可能性就很低了。而目前也只有40%的患者能挺过5年。

癌症二次赔付限定一个5年间隔期,等于5年内高复发、高转移率的癌症危险期就不能得到保障了。

如果是3年间隔期,情况就好很多。医疗条件越来越好,能坚持3年的患者非常多,所以说全佑至享5年间隔期的设计不厚道,很是鸡贼。

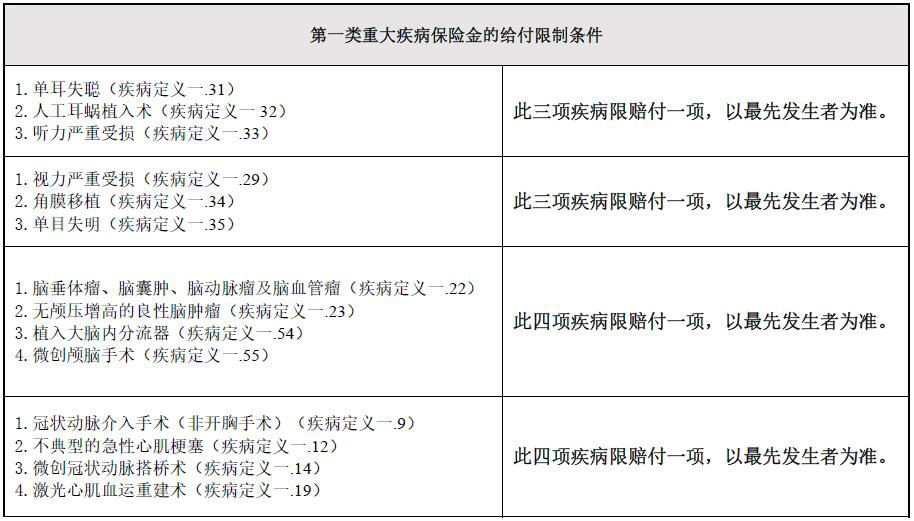

(3)轻症隐形分组多,赔付力度低

轻症虽然赔付次数高达6次,但哪用得上啊?一个人能赔2次就算很倒霉了,市面上较为流行的赔付次数是3次,也到极限了。

超过3次就是噱头大于作用而已。

换句话说,要真有诚意,就把首次赔付的额度提高到30%。全佑至享前两次只有可怜的20%基本保额,直到第三次30%。搞那么多次赔付,却不把赔付额度提高一些,实属不够诚意。

市面热销产品30%基本保额都是起步价,像完美人生守护更是三次轻症都是45%基本保额,已经接近中症的保额。

轻症高发疾病虽然都有涵盖,但有许多隐形分组,等于以少充多。虽然这种操作不止友邦有,但这数量也太多了吧?!

(4)强行捆绑长期意外险

想要买友邦全佑至享的重疾保障,就必须和全佑至珍意外险一起买,学姐非常不喜欢这种捆绑销售的行为,这是一种对产品没信心的表现。

全佑至珍意外险的责任就两块,一个是意外身故和伤残保险金,一个是九大重大自然灾害意外额外保险金(因这9种自然灾害身故,可额外赔付1倍保额)。

这里的意外身故与意外伤残保险金是共用保额的,如果赔付过意外伤残保险金,再赔付意外身故保险金时要扣除那一部分。

加上这种长期医疗险没有意外医疗保障,还比同类产品贵了至少30%,看得真让人捉急。

接下来,我们来看看这款产品的特色保障如何。

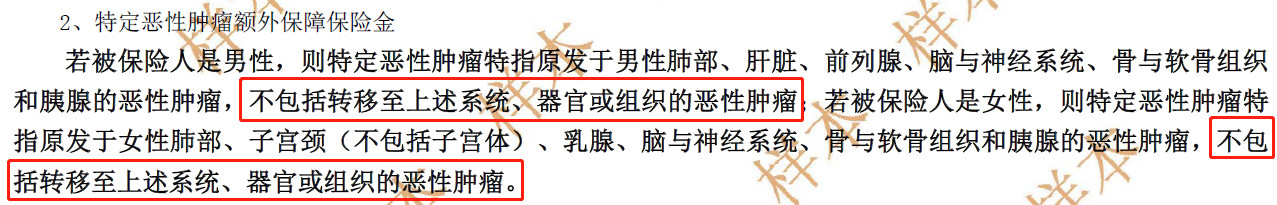

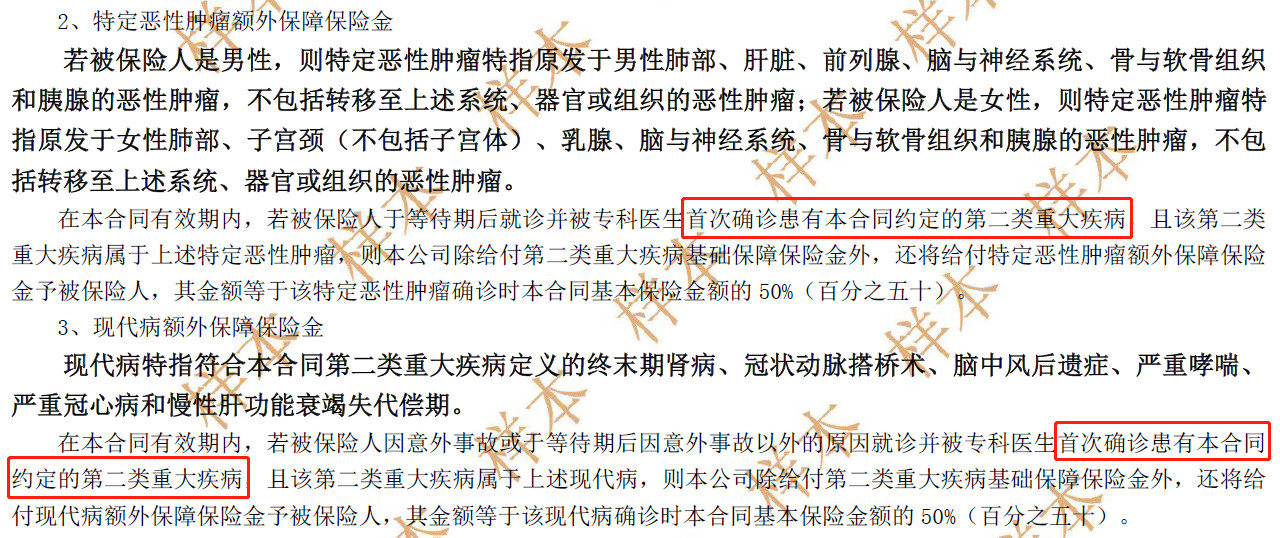

(5)6大男女恶性肿瘤额外保障

男性:肺癌、肝癌、前列腺癌、脑与神经系统恶性肿瘤、骨与软骨组织恶性肿瘤、胰腺癌;

女性:肺癌、子宫颈癌、乳腺癌、脑与神经系统恶性肿瘤、骨与软骨组织恶性肿瘤、胰腺癌;

以上6大男女恶性肿瘤首次确诊重疾可额外赔付50%保额。

男性癌症保障中,肺癌、肝癌、前列腺癌都属于男性高发癌症。

女性癌症保障中,女性肺癌、宫颈癌、乳腺癌也都在女性高发癌症之列。

学姐发现,男女性排第一的肺癌、乳腺癌都有涵盖,可以说全佑至享这项责任病种还是非常务实的。

但是有一点需要注意,以上癌症都必须是原发才行,如果其他器官的癌细胞转移至上述器官,是不能赔付的。

(6)高发现代病额外责任

现代病:终末期肾病、冠状动脉搭桥术、脑中风后遗症、严重哮喘、严重冠心病和慢性肝功能衰竭失代偿期。

以上6大高发现代病首次确诊重疾可额外赔付50%保额。

现代病保障中,脑中风后遗症、冠状动脉搭桥术、终末期肾病属于高发重疾。

剩余3项重疾就有点“掺水了”,只有慢性肝功能衰竭失代偿期在25种高发疾病列表,严重哮喘、严重冠心病都不属于高发疾病。不过总体来说此项责任还是比较实用的。

另外要注意,六种现代重疾和六种特定癌症,都需要首次确诊重疾时才能额外赔。

也就是说如果附加了重疾3次赔付,那么在第二次、第三次重疾时发生上述疾病,都是没有额外赔付责任的,因为已经不算首次重疾了。

(7)老年长期护理保险金

被保险人60岁后生活不能自理了,那么可以每月获得1/120基本保额的保险金,分120个月(10年)给付,即总给付额就是重疾保额。

也就是说,重疾50万,那么每月可以获得4166.66元补贴。

生活不能自理的标准为:无法独立完成六项基本日常生活活动中的三项或三项以上,且该状态持续一百八十天以上的。

六项基本日常生活活动是指:

(1)穿衣:自己能够穿衣及脱衣;

(2)移动:自己从一个房间到另一个房间;

(3)行动:自己上下床或上下轮椅;

(4)如厕:自己控制进行大小便;

(5)进食:自己从已准备好的碗或碟中取食物放入口中;

(6)洗澡:自己进行淋浴或盆浴。

这个责任的好处是,老年人无法自己正常生活的时候,每月能拿到一笔钱,可以请个护工看护也好,能极大的减轻病人的生活困难。

二、欣悦一生2019

欣悦一生2019是一款重疾单次赔付+轻症保7次的终身重疾险,需要强制附加一份意外险。可以通过附加险,增加重疾和癌症多次赔付、住院医疗、定期寿险。

欣悦一生2019和全佑至享(2019)不愧是“师出同门”,形态差不多,坑也一样。

欣悦一生2019的缺点总结:

a. 重疾多次赔付间隔期长,癌症没有单独分组

b. 轻症前几次赔付力度低且隐形分组多

c. 恶性肿瘤多次赔付等待期长

d. 强行捆绑长期意外险

欣悦一生2019的优点总结:

a. 轻症赔付次数多

b. 灵活度高,可自由选择是否附加重疾、癌症多次赔付

c. 附加的定期寿险性价比高

欣悦一生附加的百倍安欣定期寿险,比市场上畅销的大麦定期寿险还要便宜,如果买这款产品的家庭经济支柱,可以考虑附加。

三、市面上热销重疾险解读

这几款产品很相似,都是重疾单次赔付+可附加癌症多次赔付+身故保障的产品。

(1)在不附加癌症二次赔付的情况下,推荐康乐一生2019和前行无忧,价格是上面几款里最低的。

前行无忧与康乐一生2019相比,重症的额外赔付、中症多次赔付的额度更高一点。但康乐一生2019可以附加药神一号医疗险,享受良好的医疗资源和癌症特效药服务,两款都是不错的选择。

(2)达尔文超越者这款产品的性价比也是不错的,它自带“光之翼·护佑天使”的健康服务;可附加少儿特疾、男女特疾,适合看重特疾保障的人群。而且在不选择身故保障的情况下,可以进一步体现它的性价比,值得考虑。

(3)金佑至享2019和欣悦一生2019在市面上热销重疾险的对比下,简直抬不起头,价格高不说产品还处处是坑,真的只能用不思进取来形容了。

如果你不是友邦的死忠粉,劝你一句还是离他们家的产品远一点吧!

免责申明:本网站提供的文章资料,均由小秋阳说保险公众号(盛世创富保险经纪有限公司)提供。

本网站不会就任何错误、遗漏、或错误陈述或失实陈述(不论明示或默示的)承担任何责任。对任何因使用或不当使用或依据本网站所载的资料而引致或所涉及的损失、毁坏或损害(包括但不限於相应而生的损失、毁坏或损害),本网站概不承担任何义务、责任或法律责任。

我们是小秋阳说保险,一个只为提供专业、客观、中立保险知识的团队。

欢迎关注我们的微信公众号:【小秋阳说保险】

你可以获得免费答疑的机会,也可以领取以下福利:

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点文章

热点文章

最新文章

最新文章

微信扫一扫下方二维码

阅读更多文章