分类:保险百科

很多人在刚接触保险时,都和朋友讨论过品牌问题:

“你买的是哪家公司的?”

“平安和太平洋,我只信得过大公司!”

“我同学推荐我买复星保德信。”

“复兴啥啥啥?都没听过的,小心倒闭了没得赔哇!”

十分理解大家对大公司的喜欢,因为我以前也是这么想的:

买保险需谨慎,我要抱它大腿一辈子的,万一公司倒闭了咋行呢?买大公司才放心!

但真正入行以后,我才发现我对保险公司的误解有点深。

究竟我们要不要怕保险公司倒闭?倒了找谁理赔?大小公司的区别在哪,该怎么选?

今天我就一一给大家说清楚。

从理论上来讲,保险公司是有可能会破产的。

但实际上,我翻遍了中国保险历史,发现基本上没有一家公司真正意义破产过。

为什么呢?

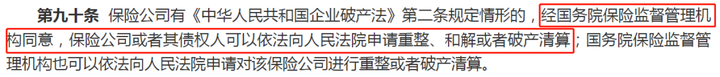

我们细看《保险法》就会发现,保险公司破产有个前提:“经国务院保险监督管理机构同意”。

只要监管爸爸不同意,儿子想分家就不可能

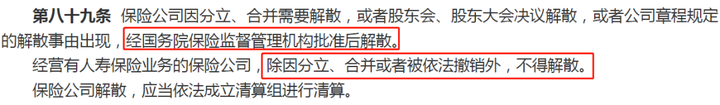

不要说因为没钱导致的破产,哪怕公司很有钱,自己想解散也不行。

尤其是和我们利益密切相关的人寿保险公司,只允许依法撤销、分立以及合并。

那有出现过这些情况的公司吗?确实有,我来给大家盘点一下:

1.依法撤销:国信人寿,成立于2004年,号称最短命的保险公司,在开单之前就因违规被撤销了。

2.分立:中国人民保险(集团),成立于1949年,于1998年分立为中国人民保险公司、中国再保险公司、中国人寿保险公司、中国人寿海外营业机构。

3.合并:中美大都会和联泰大都会,2011年合并了,原有保单都汇总到合并的公司中美联泰大都会保险。

分立合并算小事,还有几家公司曾濒临破产,但是都神奇地“复活”了:

1.新华人寿

2006年,原董事长关国亮被调查发现挪用公司资金130亿。

2007年,被保监会首次动用保险保障基金接管。

2011年,成功挂牌上市,风光亮丽。

目前,新华人寿保费规模仅次于国寿、平安和太保。

2.中华联合保险

2006年,亏损64亿,资不抵债。

2009年起,开始被保监会逐步接管,开展注资救助。

2017年,实现盈利7.33亿。

目前,中华联合的保费在财险公司中排名第5。

3.安邦保险

2018年,总经理吴晓辉涉嫌经济犯罪,集团被保监会接管。

2019 年 7 月,大家保险集团成立,依法接管了安邦保险。

2020年,大家保险已经正常经营。

这些案例告诉我们,有江湖的地方就有风雨,即便是大公司也可能会破产。

但这些公司能历经风雨而不倒,到底是幸运,还是实力够硬?

我继续给大家详细讲讲。

我敢拍胸脯说,无论大小,保险公司破产的可能性都微乎其微,为何?

因为保险行业有一个牛气哄哄的监管机构,再加一套严格兜底的监管制度。

这个监管机构叫银保监会,直属于国务院,掌管着中国所有的银行和保险公司。

银行和保险被放在一起管,这说明什么?

这意味着保险和银行地位是一样的,都关乎着民生大事,必须严管,盯得死死的。

而且我个人觉得,保险会被“照顾”得更多一些,怎么看出来?

还是以破产为例,刚说了保险公司基本没有破产,但银行破产已经不是新鲜事。

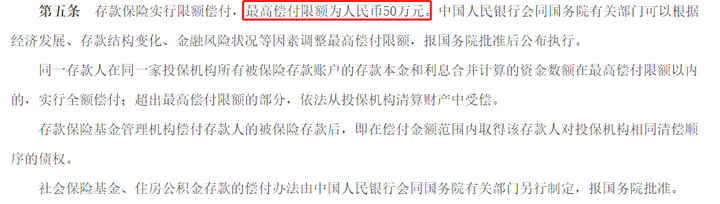

而且就算都是破产,用户受到的权益保障也不同,如银行存款是有最高偿付限额的,为50万:

《存款保险条例》

《存款保险条例》

意思就是你存款的银行万一破产了,最多只能给你赔偿50万,多存的就拿不回来了。

但如果是保险公司破产,消费者的保单肯定会得到全额赔付,怎么做到的?

这就要说到保险监管中的十大安全机制了,这套制度一言以蔽之就是“严”。

下面我就拿《保险法》来讲讲这十个机制,证明保险公司有多安全!

先来看要成立一家保险公司有多不容易?

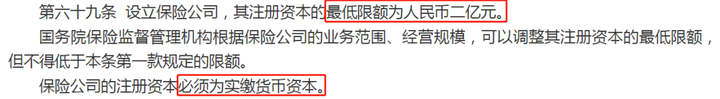

1.注册资本雄厚

想注册一家保险公司,至少要实缴2亿元,每一分都是真钱。

实际上,很多大家没听过的“小”保险公司,它们的注册资本甚至达到了几十个亿(打双引号是因为我真不敢说人家小)。

信泰人寿官网公司简介

信泰人寿官网公司简介

2.成立条件严苛:

保险公司的准入门槛非常高,关羽也只是过五关斩六将,想开保险公司要跨过7个关卡。

每个门槛具体有多高?

具体我不知道,但是当年百度和京东都曾扬言要申请一块牌照,都没成功。

啧啧,这不禁让我猜想,拿到入场券的究竟是什么级别的大佬啊。

那成功开了保险公司后,就能躺着赚大钱了吗?

不可能,监管部门的招数还多着呢。

首先,保险公司用钱方面要守规矩,有两大制度保障:

3.资金运用监管制度

就像父母让孩子出门玩,但是不能参与太刺激的、有生命危险的活动。

保险公司有大把钱,但只能去做稳健的投资,比如老老实实地存款,做点相对稳妥的投资。

这么谨慎是为了啥?就是怕广大群众交的保费打水漂了,安全第一啊!

4.偿付能力监管制度

偿付能力是保险公司的命脉,所以监管部门每个季度都要测试一遍,标准也定死了:

综合偿付能力充足率 ≥ 100%

核心偿付能力充足率 ≥ 50%

风险综合评级≥B类

不及格咋整?那就要接受一系列监管措施了。

增加资本,限制活动,甚至给高管降薪,不管怎样都要把“成绩”搞上去。

其次,为了长期稳定,保险公司要“被迫”存钱,以备不时之需:

5.保证金制度

6.责任准备金制度

7.公积金金制度

8.保险保障基金制度

这些钱存起来干嘛呢?

仅供救急,万一哪天赔不起了,亏损了,有债务了,有公司处于危难之中了,就有钱用。

正所谓“手里有粮,心中不慌”,这几个粮仓就是保险公司的重要保障。

比如前面几家公司差点破产时,基本就是靠“保险保障基金”出钱救回来的。

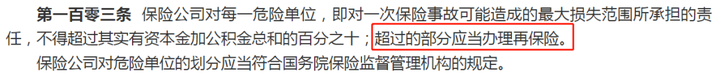

最后,保险公司还要会管理风险,承担不起的就“办理再保险”:

9.再保险制度

再保险是什么意思呢?

假设某“财大气粗集团”在A公司买了3个亿保险,A公司发现自己赔不起,于是把其中1个亿投保到B公司,出险就两家一起赔付。

在重重监管之下,可以说保险公司从成立到经营,每一步都被盯得死死的。

但还是有人会担心,那万一我买的那家公司就是破天荒地破产了啊,我的保单咋办?

稳住,银保监会还藏着一个大招。

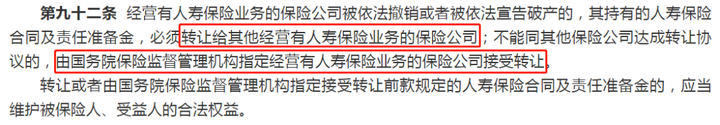

10.退出机制

人寿保险公司破产后,原有保单要转让给另外一家公司。

可是,破产公司的保单会不会没人要啊?

没事,监管爸爸手下儿子那么多,他会指定一个有能力的来接盘。

这意味着你的人寿保单不会流落街头,该赔时就找接盘的公司去赔。

综上所述,保险公司真的很难破产,即使公司倒了,我们的保单也不会“倒”。

现在你应该明白:无论找什么保险公司买保险,都是足够安全的。

十层盔甲,刀枪不入。

那公司的大小,对我们就没有什么影响了吗?它们的区别在哪里呢?

首先,每家保险公司都身价不菲,根本没有小公司,要说也只能说是相对的大小。

那这些保险公司到底有什么不同呢?我把它们简单分为这么几类:

1.老牌保险公司

因为够老牌,大家都比较熟悉,比如:中国平安、中国人寿、友邦人寿、泰康人寿......

这些公司成立时间早,经营时间长,知名度广,会花大量的钱做广告。

所以品牌溢价会比较厉害,相应费用会分摊到消费者的保单上。

不过因为营业网点多,代理人队伍庞大,大众就感觉和它们距离更亲近。

2.中外合资公司

这类公司的外资方和中方都很牛,比如:中意人寿、中英人寿、同方全球人寿、工银安盛人寿……

这里简单介绍两个。

中英人寿:中粮集团+英杰华保险集团

中方大家很熟悉了,中国最大的粮油食品企业;外资方是英国最大,世界第五大的保险集团。

同方全球人寿:同方股份有限公司+荷兰全球人寿保险集团

中方之前叫清华同方,是由清华大学出资成立的中国高科技上市企业;外资方长期位列世界500强,是全球九大保险机构之一。

内外强强联合,实力当然是毋庸置疑的。

但是它们走务实路线,经营稳健,很少打广告,导致国内知名度不是很高。

这些公司胜在产品比较靠谱,喜欢在保险责任上做创新,性价比也会不错。

3.新秀公司

这类公司因为兴起不久,知名度偏低,比如:百年人寿、信泰人寿、华贵人寿……

但成立时间晚不代表实力弱,如华贵人寿的大股东就是茅台。

为了在市场上分一杯羹,它们早期不会太注重利润,会更多推出一些性价比很高的产品。

这些产品推出来都很容易成为网红爆款,如超级玛丽系列、大黄蜂系列……

总的来看,每一类保险公司都很厉害,不同之处主要是成立早晚、品牌大小、经营策略等。

这些年我帮助过无数客户买保险,总结了几个大家最在意的点,分别来看看。

1.安全

首先,我很赞同买保险第一重要的就是安全。

幸好监管部门先天下之忧而忧,用十重安全机制让保险公司稳如泰山。

咱们自然也就不用去担心它们破产。

所以从这个角度看,我觉得不用在意保险公司是大是小。

但如果你始终觉得选个大公司会让你感觉更加安心,多加点钱也乐意,那也可以选大公司。

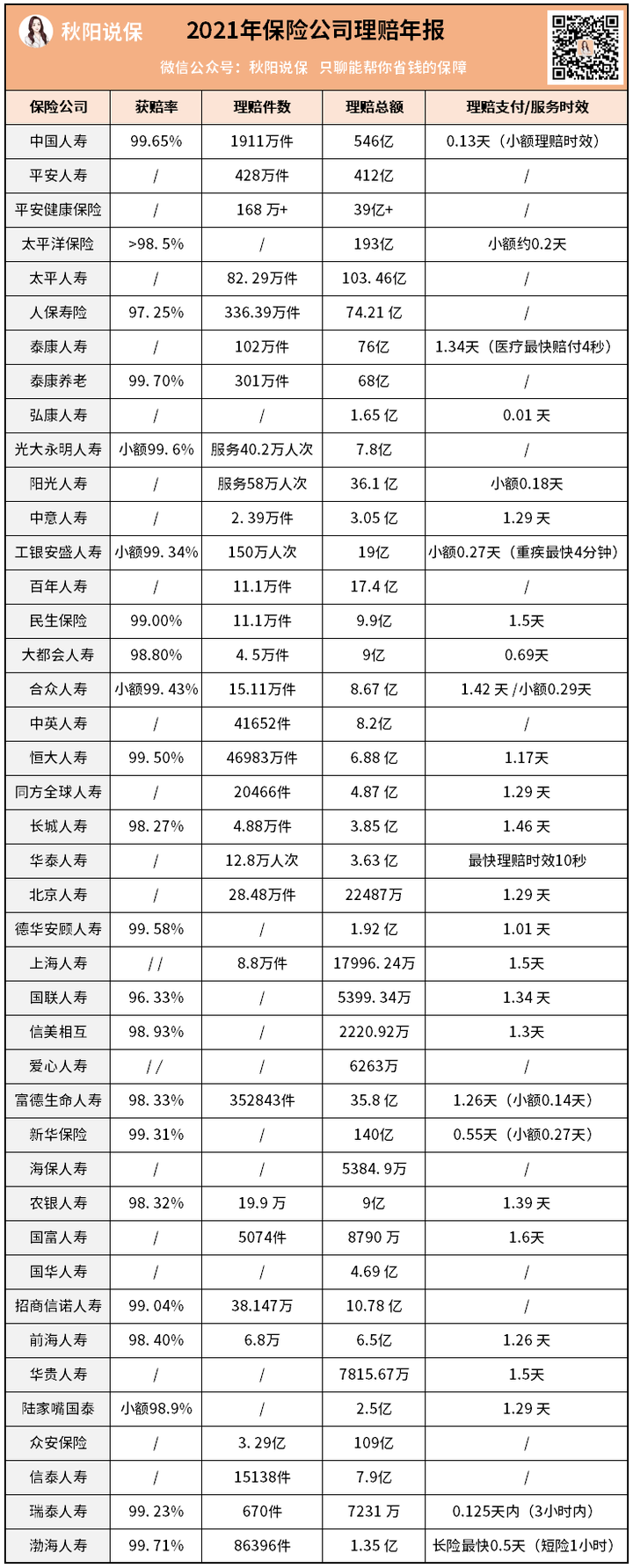

2.理赔

买保险,就是为了当潜在风险发生时能获得理赔。

所以平常客户都很喜欢问:这个真的能赔吗?赔得快不快?

为了用证据说话,我去扒了几十家保险公司2021年的理赔报告,发现数据十分亮眼:

1.无论公司大小,获赔率都超过96%。

2.无论公司大小,理赔时间基本在2天内,小额理赔基本在半天内,最快医疗险实现4秒赔付。

这也验证了保险公司“不惜赔”的原则,没有哪家公司会靠理赔来赚钱。

相反,理赔做得好还能赢来一个好口碑,他们何乐而不为呢?

当然,保险公司也不会“滥赔”,面对骗保等不法行为,它们也会严查拒赔。

每家保险公司的理赔流程一样,原则一样,只要你“有理”,就不用怕理赔。

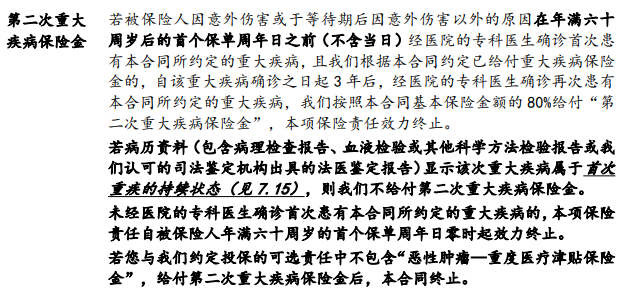

3.条款

保险是一种无形的商品,所有形态都以白纸黑字来呈现。

怎么判断一个保险产品好不好?

根本依据就藏在条款里。

还是拿理赔来说,我们除了关注赔得快不快,其实赔多少,怎么赔也非常关键。

而这些信息你能通过一个公司的大小就作出判断吗?

比如我们想买重疾险,要了解第二次重疾的赔法,就得去找到对应条款。

以超级玛丽6号这款产品为例:60岁前首次确诊重疾,间隔3年后再次确诊重疾,则可以再赔付80%保额。

同时提醒我们有一种除外情况,即同种疾病的持续状态不赔。

是不是写得清清楚楚?明明白白?

不过读条款是个专业细致活,如果怕有错漏,欢迎找我们的专家老师咨询。

4.性价比

无论买什么,总有人更重视品牌价值,也有人更重视性价比。

买保险,我是性价比派,你呢?和我一样的就在文章最后点个赞吧。

怎么判断一款保险产品性价比高?很简单,就横向对比:

同样的保障内容和保额,保费更便宜;

同样的保费,保障内容更全,保额更高。

就拿最好理解的定期寿险来说,它规则很简单,身故或全残就赔一大笔钱。

假设我同样想买100万保额,分30年交,A产品每年3000元,B产品2000元,其他差异不大。

那我肯定选择B产品,每年省一千,30年就省了三万。

5.服务

很多人挑大公司来买保险,还有一个原因是觉得服务好。

那我们要不要因为服务而选择大公司呢?

我认为要辩证地来看。

在接待服务方面,大公司网点多、服务人员多,给到客户的体验理应是更好一点。

问题是要不要为了这种体验而去付费呢?我个人是不太乐意的。

但是在增值服务方面,大公司如果能提供更好的就医服务,那我就会倾向选择它。

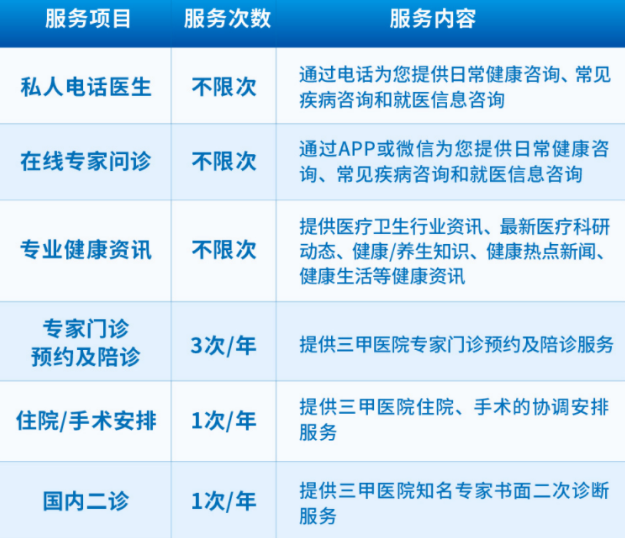

比如我最爱的重疾险凡尔赛PLUS,它的增值服务就是出了名的优秀。

不仅项目丰富,还有含金量非常高的承诺7个工作日安排住院/手术。

像我们这些普通人,靠自己苦等床位一两个月,万一错失了治疗机会咋整?

所以有能提高成功治病机会的服务,我一定要抓住。

不过这些服务通常是和具体产品捆绑的,同一家公司,不代表所有产品的服务都相同。

所以发现了吗?无论看条款、看性价比、看服务,最终回归的还是产品。

好公司不如好产品,买到好产品才有好保障。

总结一下

人买东西都有消费偏好,喜欢大公司是人之常情。

明确追求大公司的,我可以推荐大公司中不错的产品。

但同时,我也要说明并非只有品牌大才安全,每家公司都很安全!

除了品牌大小,我们挑产品还有更多值得考虑的因素。

我想做的就是让每个消费者都有知情权,当你足够了解一个产品后,怎么选都随你。

不过有时我们也不爱做选择,能不能找到公司又大、产品又好的保险呢?

当然也有,重点还要看适不适合你,想要了解如何配置可以联系我们的专家咨询。

免责申明:本网站提供的文章资料,均由小秋阳说保险公众号(盛世创富保险经纪有限公司)提供。

本网站不会就任何错误、遗漏、或错误陈述或失实陈述(不论明示或默示的)承担任何责任。对任何因使用或不当使用或依据本网站所载的资料而引致或所涉及的损失、毁坏或损害(包括但不限於相应而生的损失、毁坏或损害),本网站概不承担任何义务、责任或法律责任。

我们是小秋阳说保险,一个只为提供专业、客观、中立保险知识的团队。

欢迎关注我们的微信公众号:【小秋阳说保险】

你可以获得免费答疑的机会,也可以领取以下福利:

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点文章

热点文章

最新文章

最新文章

微信扫一扫下方二维码

阅读更多文章