之前,我们聊过工行2.5亿存款的事件,建议大家要做好资产配置。

想不到大家对这方面挺感兴趣,纷纷在后台留言,其中提及最多的便是:

但是本身不是学经济的,实在不懂怎样才算科学合理...

有小伙伴甚至....

01

首先,在开始搭建资产配置体系前,有个问题得搞明白。

资产,通俗来讲,就是我们辛苦搬砖,省吃俭用攒下来的东西,可以是房子,也可以是现金等。

比如,子女教育,在十几年后会成为一笔大额刚性支出。

那么,这笔钱就不适合通过股票基金这类风险投资来储蓄了。

万一要用钱的时候,遇上个大跌,比如前些天,a股大跳水,时隔多年重新跌破3000点。

这种属于应急支出,需要极强灵活性,基本要用时马上能取出来。

但是使用时机无法确定,且金额巨大,不可能特地备着一笔巨款,来应对这未知风险。

所以,不同使用时机,对资金不同使用需求,决定了我们血汗钱的不同投资方式。

02

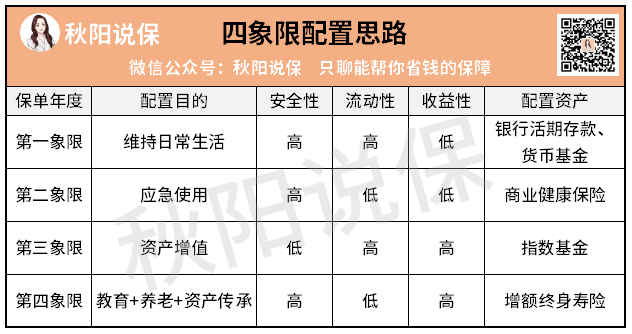

搞清楚为什么我们要做资产配置后,就可以开始搭建属于自己的配置体系了。

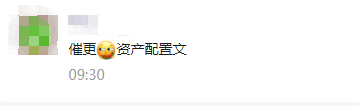

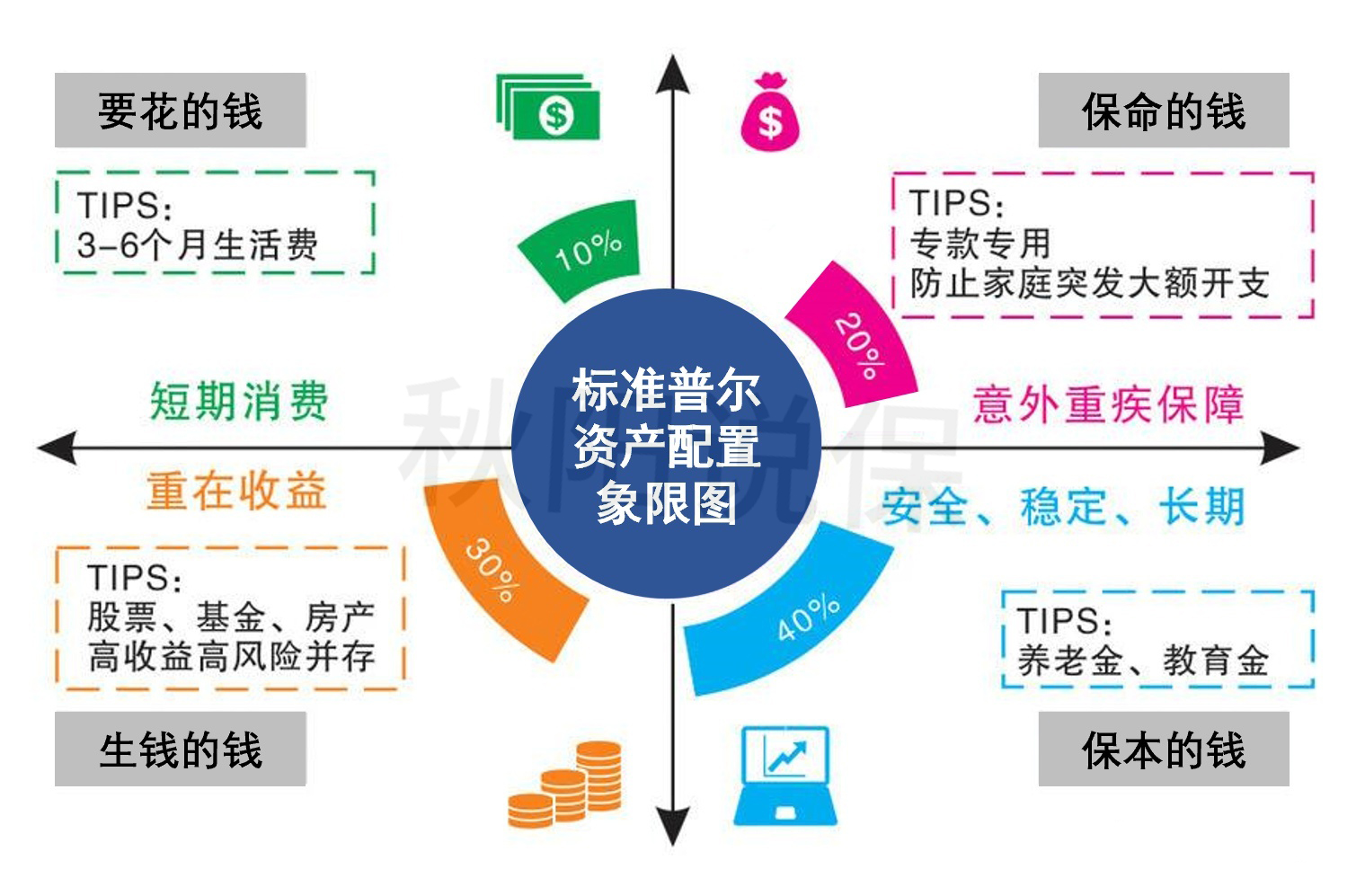

这张图片,我上一次写工行事件的时候,简单提了一下。

将人生中的钱,按照不同的使用时机与动机,分成四个象限。

大家熟识的金融工具,像银行理财、股票基金、商业保险等,包括比较少听到的大宗商品、贵金属、期权期货,都是为这四个象限服务的。

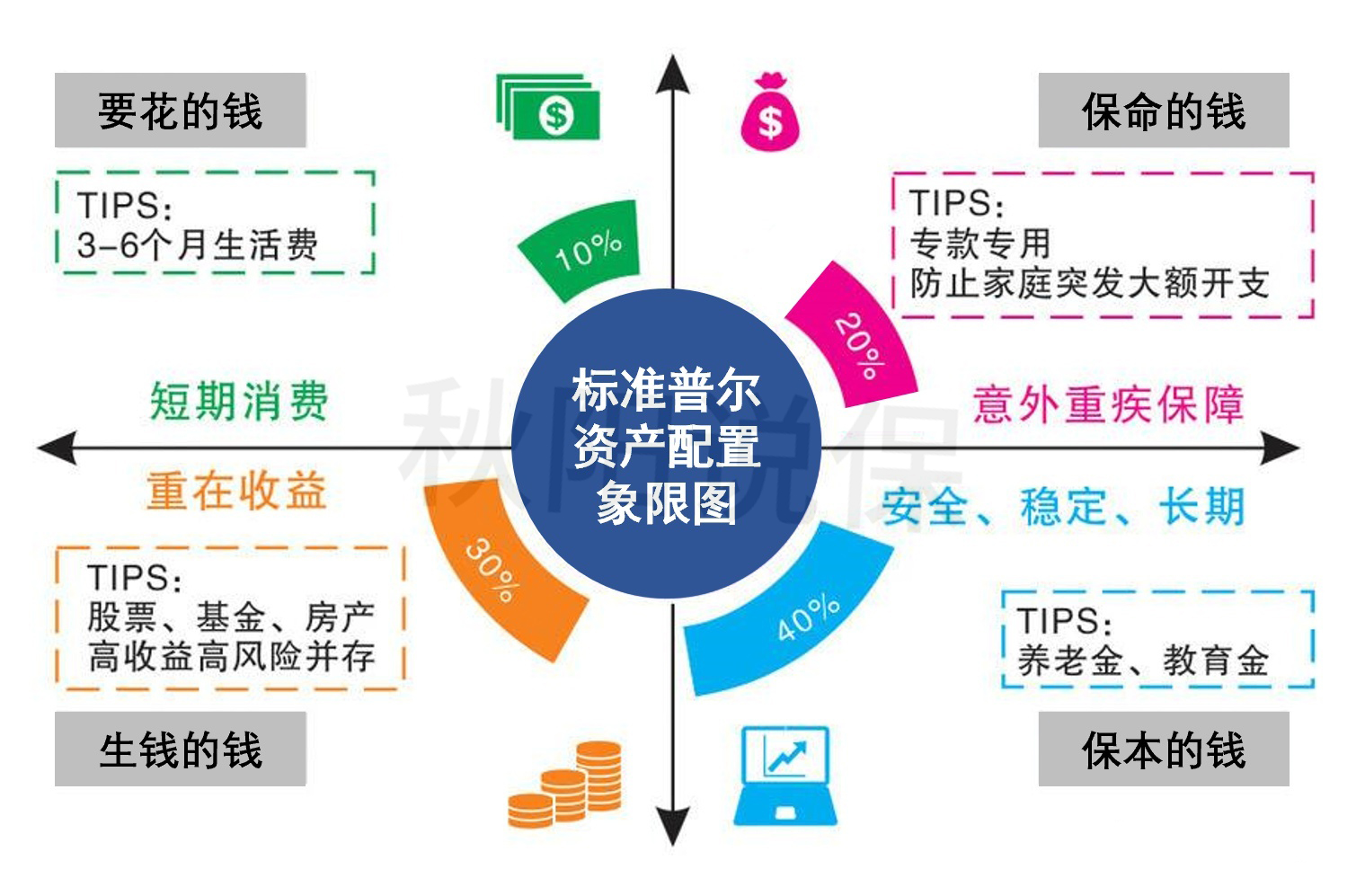

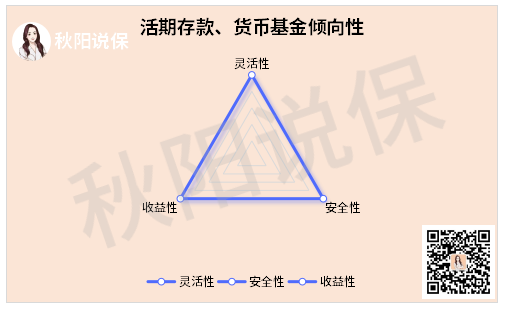

而所有的金融工具投资,都绕不开诺贝尔奖得主——保罗-克鲁德曼提出的“投资不可能三角”。

简单来说,就是任何投资,都不可能同时满足高灵活性、高安全性、高收益性三个要求。

也正是因此,我们才需要结合不同的需求,选择不同的资产配置方式。

第一象限:要花的钱

配置的金融工具,需要高安全性与灵活性,方便随时使用,收益可以适当不作高要求。

如银行活期存款,或者风险极低的货币基金,基本都能满足配置条件。

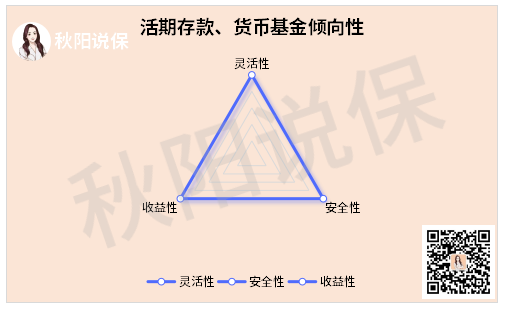

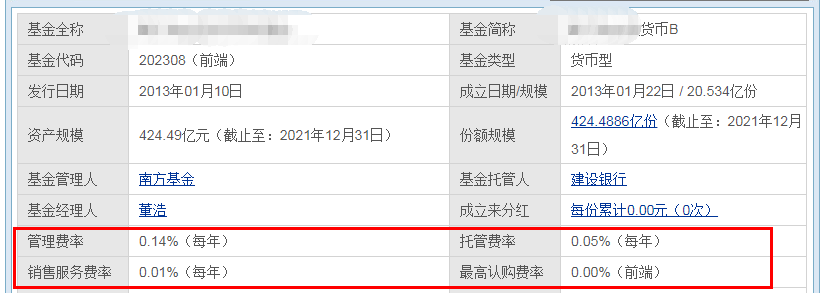

挑货币基金,由于收益率非常接近,所以一般不着重对比收益率。

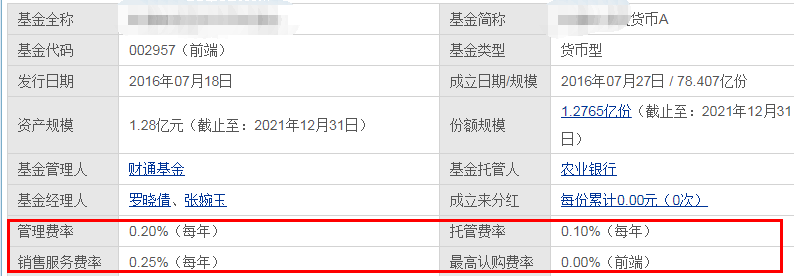

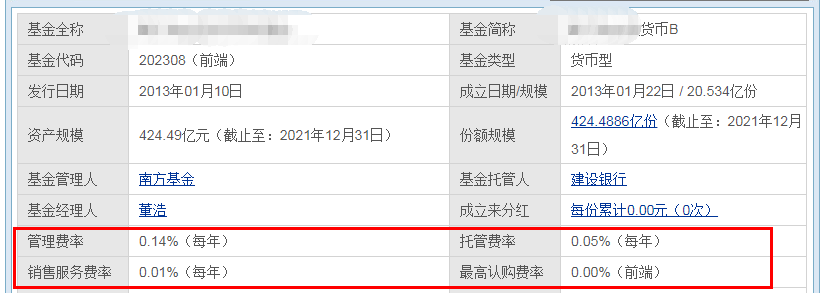

货币基金一般来说,费率由销售服务费+管理费+托管费构成。

常见的货币基金分为A类与B类,基金名称后面会写有A或B。

费率较高的A类基金能去到0.7%每年,平均在0.45%每年左右。

而B类基金基本在0.2%每年左右,不过大部分B类货币基金有起投门槛,一般是500万。

但是慢慢许多基金公司降低了门槛,比如这款南方某基金:

费率0.2%每年,起投门槛仅100元,非常适合作第一象限配置用的金融工具。

综合来说,第一象限配置,高安全性及灵活性是必须,收益性不作硬性要求。

第二象限:保命的钱

这部分资产配置的目的,是为了防止因突发事件,导致家庭财务瞬间坍塌的风险。

最典型的案例便是重大疾病,以及随之而来各项高昂的检查治疗费用。

Ps:有小伙伴跟我讨论过,第二象限配置房地产是否可行。

我个人认为,房地产变现受行情及政策影响较大,变现时间不可控,且不可部分变现,只能整套出售,而急于变现又难免会折价,折价幅度也不可控。

所以,我认为房地产不适合作应急性质的第二象限资产配置。

事实上,从现在房住不炒的大环境来看,房地产甚至都称不上是一款投资品。

目前来看,最符合第二象限配置要求的,还是各家保司出的商业保险。

按照保险标的不同,有人身险跟财产险两类,一般家庭选择以人身险为主。

比如重疾险,即重大疾病保险,是为了防止因突发重疾,需要大笔的治疗费用支出,而导致家庭财务破产所设计的保险。

关于商业保险的具体内容,可以参考我之前写的文章(

>>小白入门级保险知识),里面详细地介绍了商业保险的来龙去脉。

而具体的产品选择,由于不同家庭成员身体状况,以及保障需求有区别,所以适用产品不同,详情可以咨询我们的专家,看看适合什么样的产品。

第三+第四象限:生钱的钱

这两个象限配置的金融工具,其实就是我们通俗理解的“投资”。

在配置完一二象限后,剩余的收入就可以往这两边分配了。

这二者结合,分为第三象限(非保本非刚需)、第四象限(保本且刚需)。

对于“双非”的第三象限,配置原则可以适当牺牲安全性,换取更高的收益性。

相信大部分小伙伴没有系统学习过经济学理论,不太明白这些证券投资的底层逻辑。

即便是专业人士,也没有一定赚钱的把握,参考把储户2.5亿卷走去弥补投资亏损的某工商行投资部经理就清楚了。

所以对于这一象限的资产配置,我个人建议最佳选择是基金。

相较于股票的自生自养,基金通俗来讲,就是把钱聚在一起之后,由专业的基金经理去打理。

由他们负责我们资金的运作,比起一股脑往股票市场冲,要理智得多。

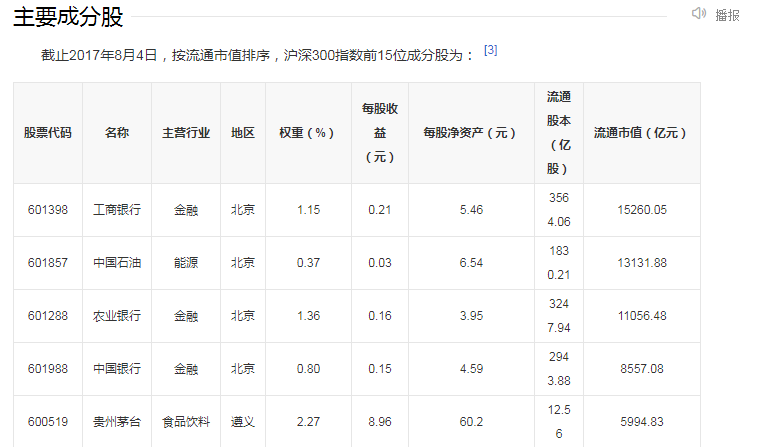

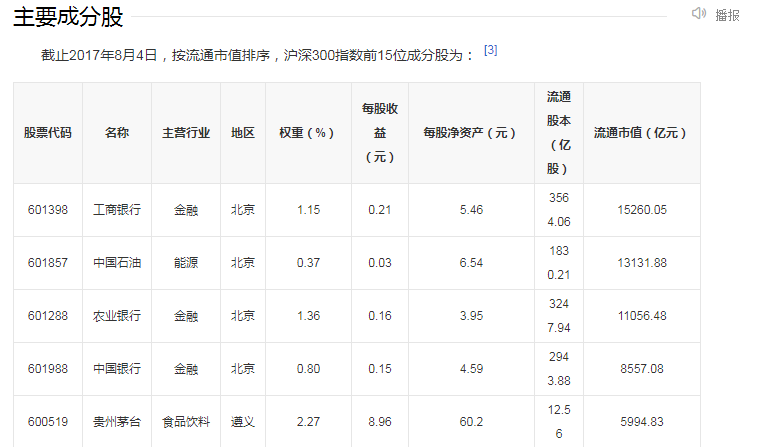

而基金分类有多种,我建议刚接触的小白,可以先从买入宽基指数开始。

它可以简单看作由上海,以及深圳两个证券交易所中,最强大的300家公司组成,包括贵州茅台、工商银行等。

沪深300称得上是中国经济的晴雨表,随着经济的稳定发展,它的表现也会稳定爬升。

一是深耕宽基,投资红利、低波动等策略加权指数;二是进军单一行业指数,如近年的大白马医疗、新能源等行业基金。

不过,第三象限配置的资产,不可控力太强,市场行情无法预料,且跌多盈少。

比如业界很有名的“中丐股”,如果不是马后炮,你能相信这只重仓了腾讯、美团、阿里巴巴等互联网巨头股票的基金,会亏得血流成河吗?

从2015年成立以来,7年的时间,累计的投资回报竟然是-20%!(截至2022年4月22日)

所以未来明确的投资目标,如购房教育养老等,基本都无法靠第三象限匹配。

至于具体多少比例,讲完下面第四象限后,我会简单提两个原则供大家参考。

了解完双非部分的资产配置后,下一步就是保本刚需部分的资产配置了。

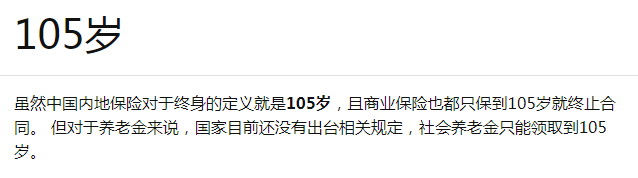

从象限图来看,第四象限的资产,主要是用于未来明确需要的刚性支出。

参考长时间后才用得着这笔钱,故对于灵活性要求可适当降低。

因为到某一时间段,就会产生必须的花销,比如到读书年纪就一定要学费,退休就得花养老金等,所以安全性必须有保障。

总结下来,第四象限资产配置的原则,安全性收益性必须up,灵活性可适当降低。

目前市面上,符合要求的,有大额定期存单(CDs),长期国债,增额终身寿,银行理财等。

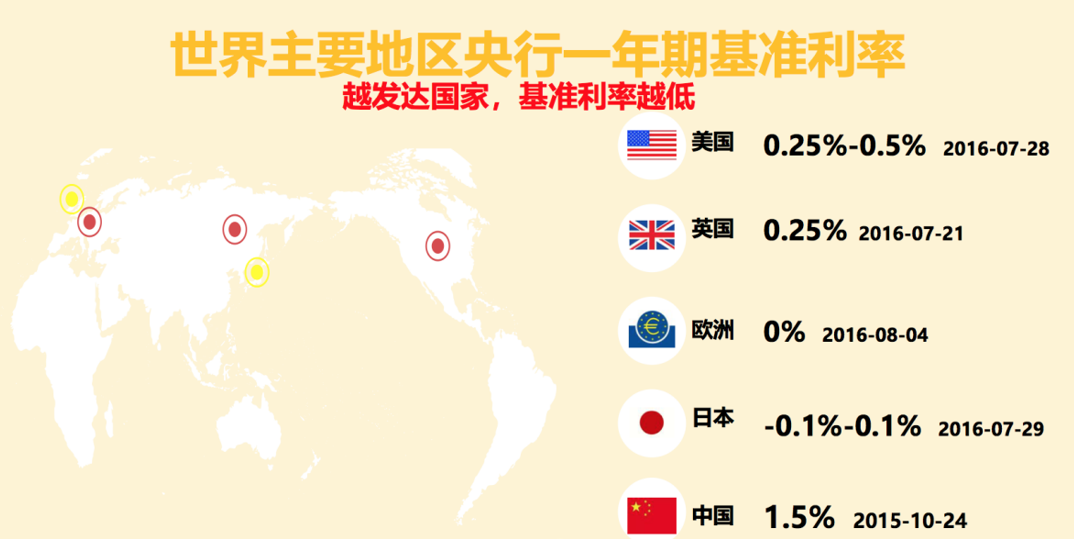

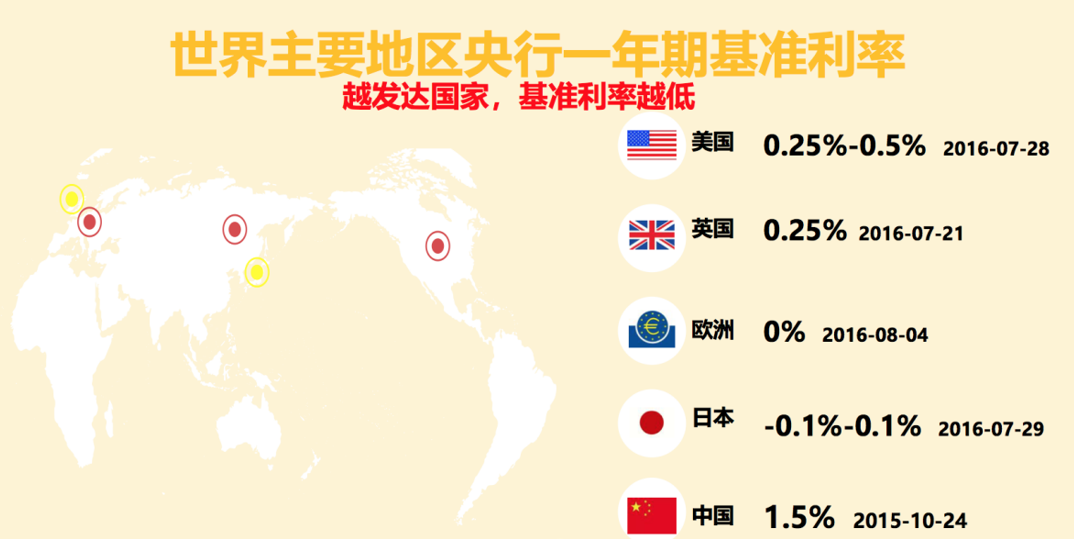

简单来讲,理论上随着经济不断发展,钱越来越多,也就越来越不值钱,利率自然就低了。

目前国际上,许多发达国家都已进入0利率时代。

而中国肯定会在不远的将来,达到发达国家水平,那我们的利率,便存在下行空间。

所以,鉴于利率下行的影响,像国债便出现了长期收益率低于短期收益率的奇特局面。

而CDs、银行理财等,都是单利计息,且都有固定时限,一般为几个月到几年不等,收益率也受利率影响不断下降。

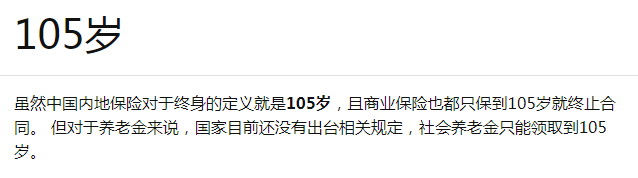

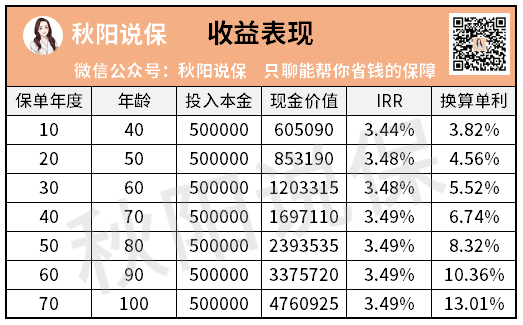

唯独增额终身寿,是以现金价值增长的形式,将年化3.5%复利锁进合同里。

凭借终身寿险的外皮,理论上实现了比以上几款都要长的投资期限。

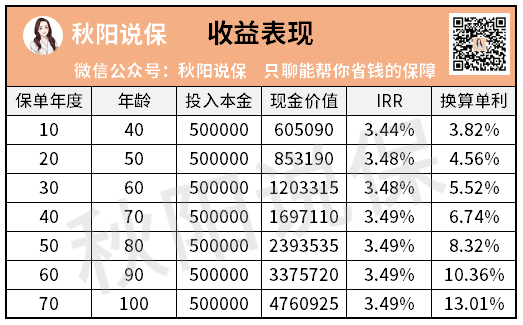

分不清单利跟复利的小伙伴,这份收益表可以参考一下。

这是拿我最爱的一款增额终身寿,叫做金玉满堂,做的30岁女性5万10年交的计划书。

复利IRR跟换算单利我都给算出来了。

1.复利滚存,收益高;

2.利率锁定,不惧下行;

3.零存零取,不受限制;

4.保本安全,以合同形式订立,受法律保护;

但是只要时间给够,恐怕没有几个投资工具,能在安全与收益上胜过增额终身寿。

所以第四象限,保本且刚需的资产配置,首选增额终身寿。

综合下来,这两个象限,建议以基金搭配增额终身寿的形式建立。

而配置比例,没有太多硬性规定,有两个原则,可以参考。

50/50原则

比较简单粗暴,配置完前两象限与必要花费后,剩余部分各按50%的比例配置。

100原则

以100为初始单位,减去年龄,剩下的数字就是配置第三象限的比例。

以40岁人群为例,100减去40,得到的60便是配置第三象限的比例,即6成基金,4成增额终身寿。

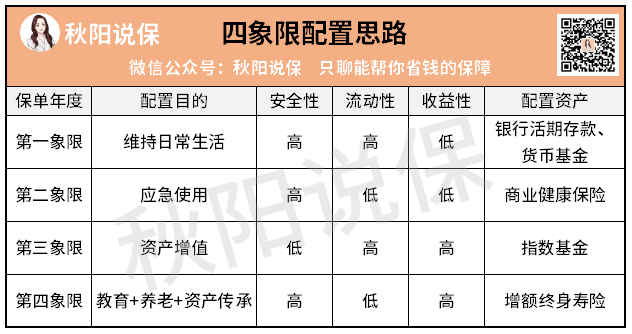

综合以上四个象限,我做了个汇总表格供大家参考。

03

随着生活水平不断提高,我们这一代人的财商也在不断提升。

但遗憾的是,目前基本的财商教育普及度还不够高,所以很多家庭的资产配置较原始粗犷。

但逆周期时,由于配置结构不合理,导致“跌妈不认”,损失惨烈的家庭更是多如牛毛。

相信没有人愿意看到,自己打拼半生积累的财富,不翼而飞吧?

这句话,对于资产配置来说,简直是最歹毒的诅咒了...

免责申明:本网站提供的文章资料,均由小秋阳说保险公众号(盛世创富保险经纪有限公司)提供。

本网站不会就任何错误、遗漏、或错误陈述或失实陈述(不论明示或默示的)承担任何责任。对任何因使用或不当使用或依据本网站所载的资料而引致或所涉及的损失、毁坏或损害(包括但不限於相应而生的损失、毁坏或损害),本网站概不承担任何义务、责任或法律责任。

我们是小秋阳说保险,一个只为提供专业、客观、中立保险知识的团队。

欢迎关注我们的微信公众号:【小秋阳说保险】

你可以获得免费答疑的机会,也可以领取以下福利:

- 「产品榜单」:每月更新四大险种高性价比产品排行榜!

- 「投保指南」:儿童、成人、老人各年龄段科学投保指南。

- 「保险方案」:年收入5万、10万、20万、50万家庭不同需求的保险规划方案。

- 「理赔服务」:集合专属理赔、法务、核保和医学专家团队,协助您处理理赔事宜。

热点文章

热点文章

最新文章

最新文章