提问:![]() 傻瓜笨蛋

分类:理财险

傻瓜笨蛋

分类:理财险

优质回答

学霸说保险,专注保险测评!现在有什么热门的理财险?它们有什么区别?这里有一份排名希望能给大家提供参考 《十大值得买的年金险大盘点!》weixin.qq.275.com

《十大值得买的年金险大盘点!》weixin.qq.275.com

不管是华泰还是其他保险公司的理财险,您都可以为家人投保的。如果您想买理财险的话,还是了解清楚再下单比较好。要是对理财险还不太了解,可以看我下面对理财险的详细介绍。

数据显示,目前受大家喜爱的理财险主要有这些:年金险、万能寿险、分红寿险、教育金、增额寿险、投资连结险等。理财险是相对来说复杂度较高的,不过事先想好自己的目标是保障亦或理财,确定了再去购买保险就不会出错。

首先多嘴说一句,90% 以上的普通家庭都不太适合购买理财险,除非做好了全面的基本保障,家庭成员的保障怎么样才算齐全呢,参考这一篇就有答案了 《3套方案,配齐一家人的保险》weixin.qq.275.com

《3套方案,配齐一家人的保险》weixin.qq.275.com

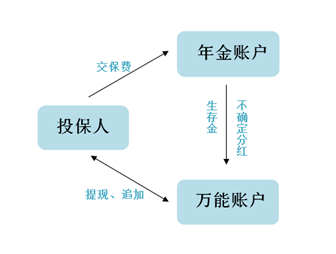

再说回理财险。现在的理财险,一般是由万能险和分红险组合而成,也可以把它们看作是两个账户,具体关系如下:

1.有保障。许多人是因为理财险有这些优点才把它当做投资的一种渠道,这也不失为分散理财风险的一种选择。

2.强制储蓄。理财险可以带来一份较为稳定的收益,也能作为储蓄准备,教育金和养老金这种产品就是如此。

3.实现财富传承。在一定程度上可以做到最后传承给后人时实现财产的增值。

优点确实有好几个,但事实上缺点也不少,主要是以下几点:

1.收益低。对于理财险来说,较低的风险就只能带来较低的收益,从长远的角度出发,理财险的收益会在2%~4%之间浮动。

2.资产灵活性低。允许在任何时候提取钱或退保费,这有可能只是一个响亮的名头,若是这样做,保不准要亏一笔。

优缺点讲完了,大家可以结合自己的实际情况来判断是否要买理财险哟~

以上是我对理财险相关内容的简单罗列,那么一般大家最喜欢购买哪一种理财险呢?目前来看是年金险。年金险中最值得买的产品有哪些呢,我整理了一篇文章 《十大值得买的年金险大盘点!》weixin.qq.275.com

《十大值得买的年金险大盘点!》weixin.qq.275.com

以上就是我对 "华泰保险理财险自己可以给家人投吗?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 平安智能星在什么情况下理赔

下一篇: 中华保险公司信誉怎么样?

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章