提问:![]() 不讨喜

分类:医疗险

不讨喜

分类:医疗险

优质回答

挺多人想了解医疗险哪些比较值得买的,国内热门的医疗险产品都整理在这里了,哪款好哪款不好都一目了然: 《2020年热门百万医疗险大排名》weixin.qq.275.com

《2020年热门百万医疗险大排名》weixin.qq.275.com

要看你适合哪一个。

一般来说,建议在购买商业医疗保险之前购买医保。医保是最基础的保障,具有门槛低、价格便宜的特点。商业医疗险是对医保的一个补充,它包括了医保报销范围以外的一些项目,像进口药、高端治疗等等之类的。

医疗险可以分为很多种,常见的是百万医疗险、住院医疗险、防癌医疗险这3种。

下面来详细的说说这3种:

1、百万医疗险

百万医疗险适合绝大多数人,它不仅价格便宜,报销额度还很高,而且还没有报销病种的限制要求,一年交个几百块钱就可以得到几百万的保障,多划算。而且,百万医疗险保障的范围十分的广,比如床位费、护理费、手术费、药品费、材料费等等,都可以报销。

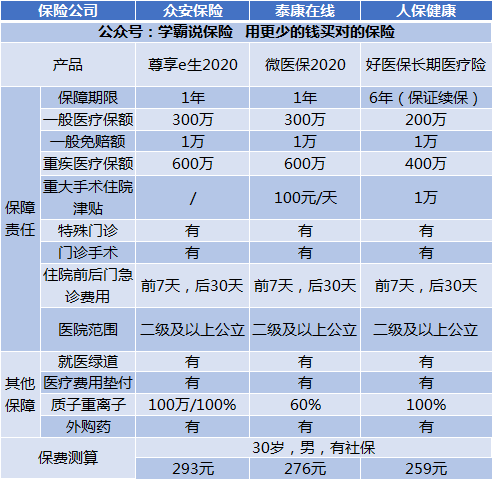

下面给你分析一下几款比较有代表性的百万医疗险:

结合图片我们可以知道。

(1)好医保:它的最大亮点就是6年保证续保,这是很多产品比不了的。6年的期间里,不会因产品暂停销售或身体健康变化而拒绝投保或增加保费。

(2)尊享e生:增加了术后家庭护理、肿瘤特药服务,以及增加了家庭共享免赔额的可选项。

(3)微医保:这款是有包含国际第二诊疗的增值服务。

从上面的内容可以看出每款产品都有自身的亮点,大家结合自己的需求来选择。

除了这里讲的3款还有很多值得买的百万医疗险产品,感兴趣的朋友可以点击原文查看: 《高性价比!十大值得买的百万医疗险大盘点!》weixin.qq.275.com

《高性价比!十大值得买的百万医疗险大盘点!》weixin.qq.275.com

2、住院医疗险

这种医疗保险的特点是免赔额低、承保范围低。这种保险主要是用来报销门诊的,年龄小的宝宝或是年龄大的老人买得比较多。因为小孩子和老人的抵抗力比较弱,很容易就会得一些小毛病,相对来说这款保险在他们身上比较能够发挥价值。

3、防癌医疗险

由于百万医疗险的投保年龄一般是0-60周岁,年纪大的是无法投保的,可以投保防癌医疗险。

防癌医疗险保障的内容是针对癌症的,这款保险对健康的要求和投保年龄没有那么苛刻。比较适合那些患有小毛病的或者是年龄大的购买。

这种的价格受身体素质和年龄的影响较大,这里整理了几款性价比不错的防癌医疗险产品,需要的可以收藏: 《超值!高性价比的防癌医疗险大排名》weixin.qq.275.com

《超值!高性价比的防癌医疗险大排名》weixin.qq.275.com

以上就是我对 "请问好医保的【住院医疗险】和【长期医疗险】买哪个好呢?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 平安福交费都有那些项目

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章