提问:![]() 青梅煮马

分类:平安臻满意两全保险

青梅煮马

分类:平安臻满意两全保险

优质回答

又一年的年关将至,意味着这一年就要结束了,也预示着新一年的工作即将开始,为了新的一年,很多保险公司,也趁早的将新品一一备好,用新的姿态,向广大消费者进行推广。

这不,近期市场上的很多新款产品都是平安人寿刚刚推出的,就像这款产品:平安臻满意两全险,由于命名比较特别,勾起了很多人的好奇心。

那平安臻满意两全险到底是不是能做到名副其实,做到令人“臻满意”呢?学姐现在就来公布答案!

只是事先提示小伙伴们一下下,打算买两全险这类保险,必定要当先理解这些点,不这样的话,容易吃亏:

《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

一、平安臻满意两全保险有什么优点和缺点吗?

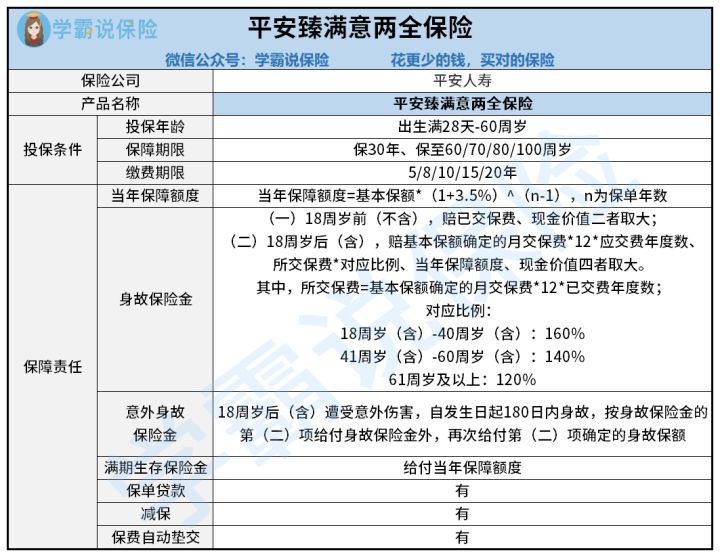

先给大家看看平安臻满意两全保险的保障形态图,以便理解:

我们从保障图中一眼就能看到,平安臻满意两全险的保障内容还挺丰富的,接下来,学姐就先给大家讲解一下这些内容里有哪些特别之处:

1、保障期限选择丰富

平安臻满意两全险竟然提供了保30年、保至60/70/80/100周岁共6种保障期限供消费者选择。

放眼看看两全险市场,只有少数产品能够给出这么多种保障期限,这样一来,极大满足不同保障时间需求的人群,十分贴心。

2、保障力度大

说到保障,平安臻满意两全险在赔付力度方面配置的很大,首先来说,身故保险金就是最基本的,就以年龄18周岁来作为划分的界线,按年龄设定赔付相应的赔偿金:

(1)在18周岁前,被保人不幸身故的话,保险公司会按已交保费、现金价值二者的较大者给付;

(2)被保人如果在18周岁或之后身故,那么保险公司会赔基本保额确定的月交保费*12*应交费年度数、所交保费*对应比例、当年保障额度、现金价值这四者的最大值。

其中,所交保费=基本保额确定的月交保费*12*已交费年度数,且它的对应比例设置得很合理:

18周岁(含)-40周岁(含):160%;

41周岁(含)-60周岁(含):140%;

61周岁及以上:120%。

如果是按当年保额赔付的,它的保额是逐年递增的,比例是3.5%。

不论赔付是按哪一项最大值来计算,相比起赔付力度来市面上大部分同类产品都是比不过它的。

此外,这款产品还配备了意外身故保险金,假设在18周岁或之后因为不小心受到意外伤害,在发生日起180日内,不幸故去,那么在赔付了身故保险金后,保险公司还会再按身故保险金的保额来给付意外身故保险金,的确为被保人带来了更加充分的保障。

这里趁便也跟大家讲解一下增额终身寿险,这类保险的保额也可以按一定比例递增,有兴趣的可以来瞧一瞧:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

3、满期可返还

两全险最大的特色就是在提供保障之余,保障期间发生理赔,一旦满期之后还生存的话,就能够返钱。

对于平安臻满意两全险的来说,只返还当年的有效保额,也就是前面给大家说的以3.5%逐年增加的有效保额。

相比市面上大多数同类产品只返还100%基本保额或累计已交保费来说,平安臻满意两全险能返还更多的钱。

所以学姐在这里也给大家提个醒,不要轻易的选择返还型的保险,这类保险往往就会在返钱这点上耍小心机:

《出事有钱赔,没事钱还你--返还型保险了解下!》weixin.qq.275.com

《出事有钱赔,没事钱还你--返还型保险了解下!》weixin.qq.275.com

二、平安臻满意两全保险究竟值不值得入手呢?

说了这么多,应该有不少小伙伴都心动不已了吧,学姐还是劝大家别心急,平安臻满意两全险值不值得我们入手,可还说不定呢!

学姐再跟大家讲讲这点,看看你能否接受:

>>没有全残保障

虽然说平安臻满意两全险里面配置有身故保险金和意外身故保险金这两种保险金,也有很大的赔付力度,但个人认为还不够全面,因为它不提供全残保障。

字面意思来讲的话,全残必然没有身故来得惨重,事实上,和我们想的并不一样,其实比身故更惨重,给大家举个例子吧:

假设40岁的老王是家里的顶梁柱,上有老下有小,却不幸全残了,并且家里也没有了主要收入,那么老王的家人也需要承担更重的经济压力,并且也要花费更多的时间照顾他。

假如在此之前投保了可以提供身故或者全残保障的保险产品,如果碰到这种情况了,保险公司还会给付相应的保险金,来缓解这个的家庭所带来的经济负担。

但全残保障却是平安臻满意两全险所欠缺的,确实思考得有一些片面了!

这里学姐先给大家看看其他优秀的两全险产品,做个对比,什么样的保障才算周全就一目了然:

《两全保险分红型排行榜新鲜出炉!有没有你心仪的那一款?》weixin.qq.275.com

《两全保险分红型排行榜新鲜出炉!有没有你心仪的那一款?》weixin.qq.275.com

综上所述,平安臻满意两全险对于身故保障,提供了比较充足的赔付力度,满期返钱这点也做得不错,缺点就是不提供全残保障,对大众也不够友好,如果不在乎这个缺点的话,那么从大体来看,它还算是款值得投保的产品。

最后,学姐建议大家深入的了解一下这款产品的具体内容,避免在细节上有问题:

《平安臻满意两全保险真能让人满意?看完这几点,我觉得未必!》weixin.qq.275.com

《平安臻满意两全保险真能让人满意?看完这几点,我觉得未必!》weixin.qq.275.com

以上就是我对 "平安臻满意两全险值不值"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 同方人寿和新华人寿哪家的保险更有用

下一篇: 重疾险里华夏保险和国寿哪个更靠谱

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章