提问:![]() 青稚与你

分类:天安人寿吉相伴两全保险2022

青稚与你

分类:天安人寿吉相伴两全保险2022

优质回答

大家应该对保险新规有个大致的认识了吧?近期银保监会为了整顿保险市场,发布了新政策:全部互联网保险将在2021年12月31日前退出市场。

目前已有众多性价比较高的产品迫于压力下线了,但依旧有不少保险公司在风口浪尖之际,新发布的产品来赶紧抢占最后一波市场吧。

作为保险行业里的老品牌,天安人寿最近也跟风推出了新产品——吉相伴两全保险2022。

吉相伴两全保险2022的保障责任具体都有什么呢?关注它有意义吗?在这篇文章里面就有答案!

在此之前,朋友们,先来学习一部分两全险的基本知识:

《两全险是什么?保什么疾病?一文告诉你!》weixin.qq.275.com

《两全险是什么?保什么疾病?一文告诉你!》weixin.qq.275.com

一、吉相伴两全保险2022提供哪些保障?

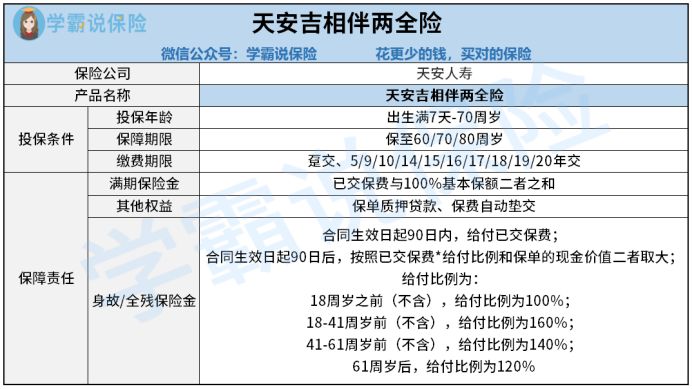

不多说了,大家直接浏览一下吉相伴两全保险2022的基础形态图:

根据图片显示,在吉相伴两全保险2022中,占据主要份额的保障内容是身故和全残,若是在保险期满时仍生存,则给付满期保险金,给付金额等于是已经交付的保费金额+100%基本保额。

立足于其他权益,吉相伴两全保险2022认可保单质押贷款以及保费自动垫交,实用性还是比较强的。

说真的,吉相伴两全保险2022有很多亮点:

1、投保年龄范围广

吉相伴两全保险2022支持出生满7天~70周岁的人群投保,也就是说70岁高龄的人群也有机会投保这款产品。

对于市面上不少的两全险来说,规定了比较严格的投保年龄范围,最高投保年龄为60周岁的产品不在少数,60会以上的人基本上会直接被拒保。

相比之下,吉相伴两全保险2022的投保年龄跨度是比较大的,这就对60-70周岁的这些老年人群来说,就友好不少。

2、缴费期限选择多

缴费期限的可选项越多,消费者可以根据自己的需求以及经济情况去选择合适的,从消费者立场上考虑,这当然是利大于弊的。

吉相伴两全保险2020设置了多样化的缴费期限,如趸交、5/9/10/14/15/16/17/18/19/20年这些缴费期限,这让投保人具备了多种选择。

放眼整个两全险市场,有些产品要么没有趸交的缴费选择,要不然就是不含15/20年交,在缴费期限的选择上确实比不上吉相伴两全保险2022。

3、满期返还金多

根据吉相伴两全保险2022规定,{被保人天安人寿吉相伴两全保险2022-17}就达到了领取满期保险金的标准。

在市面上,很多两全险的满期保险金只赔付基本的额保额,要么只赔付120%、140%已交保费,返还的钱其实没有多少。

已交保费+100%基本保额就属于吉相伴两全保险2022采用的满期保险金的给付方式,与同类产品相比,同类型产品还是比较大方的。

把吉相伴两全保险2022的优势了解之后,就想购买这款产品了吗?别着急,想买的朋友先听学姐说说吉相伴两全保险2022有什么缺点再下结论吧!

要是着急知道的话,那就看一看测评的重点所在吧:

《天安吉相伴两全险实现满期双返还?值得买吗?》weixin.qq.275.com

《天安吉相伴两全险实现满期双返还?值得买吗?》weixin.qq.275.com

二、想买吉相伴两全保险2022?关键看这几点!

相比优点来说,两全保险2022的缺点应该更加被注意:

1、保障内容单薄

两全险最主要的作用虽然是返还金,但因为是保障型险种,两全险提供的保障也十分重要。

市面上大量的两全险产品,在保障方面不但提供了身故/全残保障,部分产品还可以提供多种交通意外身故/全残保障,比如航空意外、轨道交通意外身故/全残保障等。

两全险要是能够设置多种意外身故/全残保障的话,就可以让保障显得没那么贫乏,能更好地替被保人保驾护航。

但是吉相伴两全保险2022为被保人考虑的一点都不周到,保障内容除了身故/全残外,并没有提供其他保障了,保障内容显得非常简单。

要是从这点来看,吉相伴两全保险2022还应该改善改善呀!

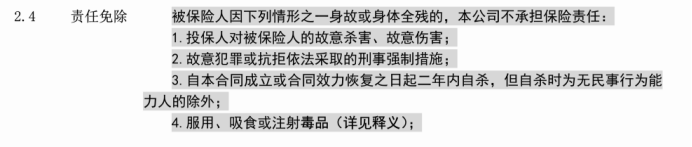

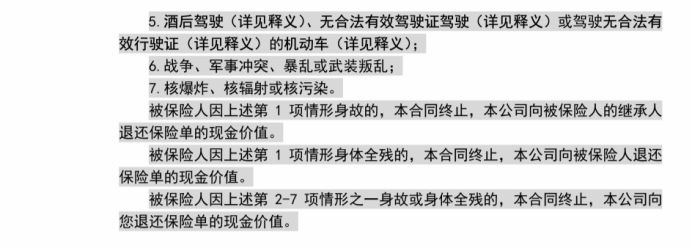

2、免责条款多

免责条款,就是以保险合同为依据,规定什么样的条件下,保险公司不用承担理赔责任。

也就是说,保险产品越不存在免责条款,于被保人而言更友好。

来看看吉相伴两全保险2022这款保险所给出的免责条款:

可以看到,吉相伴两全保险2022的免责条款竟有7条,这对被保人来说确实比较严。

如若想更深入的熟悉保险的免责条款的话,可以通过传送门去了解:

《保险的免责条款是什么,要怎么看?不懂可是要吃大亏的!》weixin.qq.275.com

《保险的免责条款是什么,要怎么看?不懂可是要吃大亏的!》weixin.qq.275.com

总结:吉相伴两全保险2022的优缺点非常突出,它的优点有投保年龄范围广、缴费期限选择多、满期返还金多;漏洞在于保障内容单薄、免责条款多。

假设能接受缺点的话,不妨就考虑看看要不要买吉相伴两全保险2022,怎么说这款产品的投保条件相对松一点,准许非常多人群都能去入手。

要是有朋友接受不了吉相伴两全保险2022的缺点,觉得这款产品的保障太过单薄的话,可以和其他的产品对比一下再购买,毕竟市场上优质的两全险产品也并不少。

但是,学姐提醒一下大家在购买两全险的时候,切记要多注意两全险暗藏的坑:

《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

以上就是我对 "天安人寿吉相伴2022两全险5年后能拿多少"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 中英人寿尊享传家终身寿险好用吗?优缺点?

下一篇: 弘康人寿弘利年年的说明

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章