提问:![]() 今年流行自残

分类:国华华瑞国民真爱定期重疾险好不好靠不靠谱

今年流行自残

分类:国华华瑞国民真爱定期重疾险好不好靠不靠谱

优质回答

奥运首秀黑马全红婵获得了总分466.2,并且打破了世界纪录,将女子10米台跳水的冠军拿到手。而鞭挞她前进的动力之中,就是争取冠军赚更多的钱给妈妈治病。

就对我们普通人而言,对于搞定疾病的治疗费用问题,买保险肯定是最好的办法。

就跟国华华瑞国民真爱定期重疾险,不仅有重疾保障,还可以灵活搭配中症、轻症和身故保障,能够很好的解决重疾的风险问题。

那这款国华华瑞国民真爱定期重疾险究竟好不好呢?是否值得入手?今天,学姐就给大家好好做一下测评~

在进入正式测评之前,咱们不妨先来了解国华华瑞国民真爱定期重疾险在国内众多重疾险中的整体表现:

《全国热门的136款重疾险对比表》weixin.qq.275.com

《全国热门的136款重疾险对比表》weixin.qq.275.com

一、国华华瑞国民真爱定期重疾险有哪些优势?

空话不多说,直接来瞅瞅保障内容图:

从图中可以明白,重疾保障是国华华瑞国民真爱定期只有重疾险的责任是必要的,中症保障、轻症保障和身故保障是能选择的可附加责任。那这款国华华瑞国民真爱定期重疾险具体有哪些优势呢?

1. 等待期短

等待期是作为一种保险公司防止被保人带病投保的办法,若是在等待期限内就出险,纵然已经满足了理赔的要求,保险公司根本不会提供理赔。所以,对被保人来说,等待期越短就越有利。

市面上重疾险的等待期要么是90天,要么是180天,而国华华瑞国民真爱定期重疾险的等待期只需要90天时间,属于行业内最短等待期,对被保人相当友善。

另外,关于等待期还需要注意这几个方面,不然在理赔时会有一些困难:

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

2. 保障可灵活搭配

国华华瑞国民真爱定期重疾险就只有重疾保障,被保人是可以根据自己的实际情况跟需求搭配中症、轻症或身故保障,灵活性是非常高的。

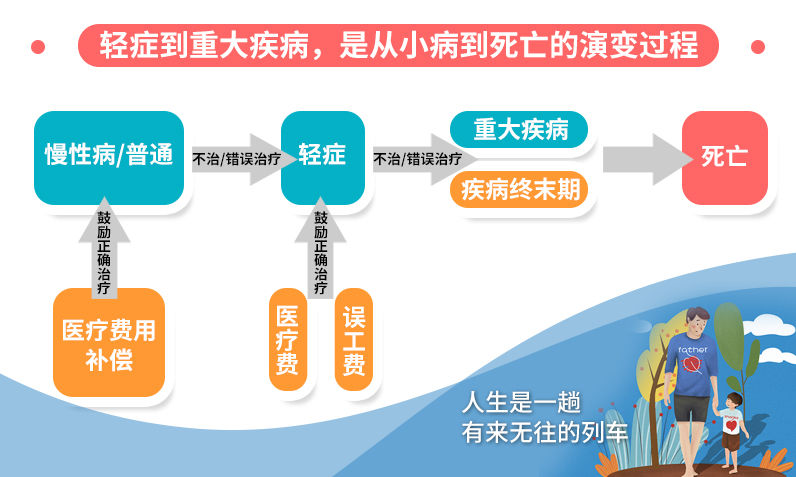

这里面,中症与轻症比重疾来说,病况的严重程度是中等或轻度,很多疾病一开始都是轻度的,慢慢才变成了重疾,如果能够及时发现和治疗,就能够有效地抑制,避免发展成重疾。

因此,附加中症和轻症保障的必要性是非常大的,有了足够的资金,当遇到中症或轻症时就能有能力去选取更好的治疗措施了。

二、国华华瑞国民真爱定期重疾险有哪些劣势?

1. 重疾没有额外赔

国华华瑞国民真爱定期重疾险准备了110种重疾的保障,提供1次赔偿,只赔付所有的基本保额。

需知道,此刻市面上性价比高的重疾险大部分都是包括重疾额外赔付的,如凡尔赛1号,不仅可以赔偿基本保额的100%要是重疾60岁前首次被确诊,那么还可以多获得80%的赔偿金,60-64岁首次确诊重疾的,30%基本保额的额外赔付是可以获得的,这么大的赔付力度,购买的价值很大。

相同的50万保额,在60岁前被保人首次确诊了重疾,对于国华华瑞国民真爱定期重疾险来说,它所能够赔付的金额最高为50万,而假如投保的是凡尔赛1号,被保人最高能获得90万保险金,相比之下,该款国华华瑞国民真爱定期重疾险就少偿付了40万,属实是亏惨了。

除了重疾的额外赔付,凡尔赛1号还有其他优点,余下的保险内容性价比也很高,想知道更多的话,就看看这篇文章吧:

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

2. 中轻症赔付比例不高

国华华瑞国民真爱定期重疾险对中症的赔付比例为50%,共提供了30种中症保障,有50种轻症可以享受保障,能够获得百分之三十的赔付,所以在中症和轻症的赔付方面,它的比例还是比较低的。

市面上还有很多中症和轻症赔付比例高的重疾险,在达尔文5号焕新版中,中症可以拿到60%的赔付比例,30%基本保额是轻症的赔付比例,假如年龄不超过60岁的人第一次确诊中症、轻症,就可以另外获得百分之十五、百分之十的保额。

相比之下,国华华瑞国民真爱定期重疾险的中症和轻症保障就显得逊色了不少。

3. 无法选择保终身

保20年,保30年或保至70岁,是国华华瑞国民真爱定期重疾险提供的三种保障期限,对于预算有限或经济条件一般的人这款产品有这不错的性价比,对于预算充足、想要保障终身的人群来说,是无法满足需求的。

而且随着年龄的增加,得重疾的可能性就越大,保定期的重疾险等到了保障的期限了,保障就没了,显然不太合理。

总的来说,国华华瑞国民真爱定期重疾险的保障内容不是特别完善,对于中症、轻症和身故的保障能自由选择,但是中症和轻症赔付比例少,重疾无额外赔付,整体一般。

在购买国华华瑞国民真爱定期重疾险的时候要考虑清楚哦,建议大家都比较之后再进行购买,再根据自身的实际情况和预算,选择一个最适合自己的重疾险。

最后,学姐把熬夜整理的重疾险榜单拿出来,可能对大家有帮助:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

以上就是我对 "国华华瑞国民真爱定期保险的保障有没有用"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 信泰人寿如意保锦鲤版医疗险是什么公司

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章