提问:![]() 懂与深伴

分类:阳光臻i保重疾险

懂与深伴

分类:阳光臻i保重疾险

优质回答

到目前为止市面上提供的重疾险产品,保障期限大部分提供保至70/80周岁或保至终身这两种选择,其它的保障期限不是经常能够见到。

不过最近,学姐发现阳光人寿推出一款保障期限比较特别的阳光真i保定期重疾险,它具有四个保障时间可以选择,分别是10年、20年、30年和保障到70岁。关于保障责任,重疾保障是阳光真i保重疾险唯一提供的基础保障,而中症和轻症变成了可选项,并不是一定提供的,这一点就显得格外突出。

这款产品引起了很多朋友的注意,并让他们感到好奇,想知道阳光真i保定期重疾险的保障究竟怎么样?购买阳光真i保定期重疾险值得吗?哪些人需要购买它呢?

想要直接知道结果的朋友,请继续往下看这篇优秀测评:

《阳光真i保定期重疾险究竟保障什么?》weixin.qq.275.com

《阳光真i保定期重疾险究竟保障什么?》weixin.qq.275.com一、阳光真i保定期重疾险保障如何?

还是老样子,我们先浏览产品保障图:

阳光真i保定期重疾险

废话不多说,我们直接进入正题,先看阳光真i保定期重疾险的保障有何亮点:

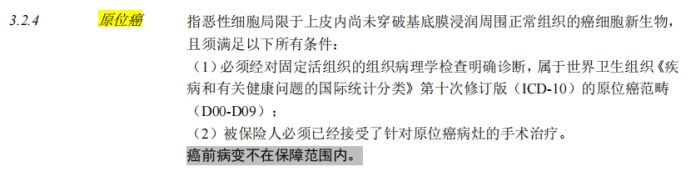

1、轻症提供原位癌保障

原位癌,一般是指粘膜上皮层内的,或者皮肤表皮内的,重度非典型增生累及上皮的全层,但尚未侵破基底膜而向下侵润生长的情况。对大部分人来说,其实原位癌就是癌症发展的早期阶段,如果早期一不小心确诊了原位癌的话,这个时候有这么一笔用于治疗的费用出现的话,对被保险人来说,不仅提高了治愈的把握,也可以提前防范癌症发展到更为严重的中重症!

但需要注意一点,重疾险新规规定原位癌已经不属于轻度恶性肿瘤赔付范围了,也就是说新定义重疾险可以不提供原位癌保障,现在有不少新定义重疾险产品的轻症保障都没有包含原位癌。

阳光真i保定期重疾险

说起这款阳光真i保定期重疾险,它在轻症保障上面有附加原位癌保障,这一点做的还是相当可以的~

2、保障期限和保障责任相对灵活

阳光真i保定期重疾险在保障期限和保障责任的设置上相对于来说还是比较灵活自由的:

保障年限有四种选择:10年、20年、30年和保至70周岁;

只是保障责任,仅将重疾设置为基本保障,中症和轻症被改为了可选责任。

说明消费者可以按照自己的实际需求,在保障计划上,选择最适合自己的。这一方面做得相当人性化了。

虽然阳光真i保定期重疾险这几个优势是挺突出的,也不应该忽视下面这几个缺点呀:

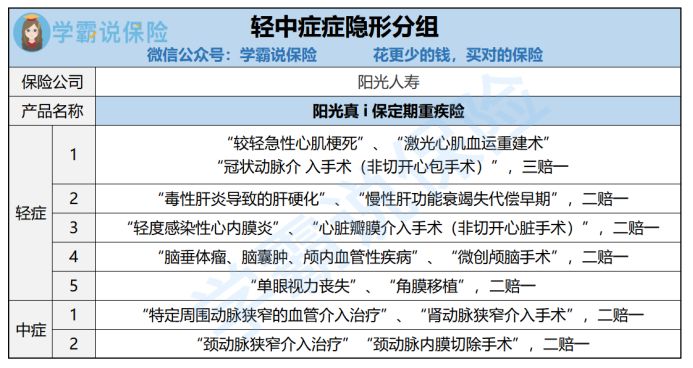

1、轻中症存在隐形分组

在可选的轻中症保障上,阳光真i保定期重疾险做出如下规定:

中症保20种疾病(不分组),最高可赔付2次,每次按照50%基本保额赔付;

轻症保40种疾病(不分组),每次按30%基本保额赔付,赔付次数最高3次,

看上去这个保障力度中规中矩,不过仔细看看合同,学姐这才知道阳光真i保定期重疾险还存在着隐形分组的情况(看下图)!

虽然中症疾病和轻症疾病没有分组,在赔付的时候,并不是买了阳光真i保定期重疾险就可以全部赔付,有些疾病只能按照三选一赔付。或者二选一!

其实已经变相的提高了中轻症的理赔门槛,对于被保险人来说是非常不理想的……

身为一款中轻症保障力度强的重疾险,不可以有【暗戳戳】的隐形分组,比如高发的轻中症疾病保障也得要涵盖进去,就好比凡尔赛1号重疾险,在轻中症保障这方面做的很到位。

想详细了解的朋友可以看看这款产品:

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com2、保障内容比较单薄

看上去,阳光真i保重疾险囊括重症+中症及中症豁免(可选)+轻症及轻症豁免(可选)+身故(可选)这几大责任,保障比较全。

但凡对重疾险熟悉一点的朋友应该知道,一款优秀的重疾险,只有基本的重中轻症保障还不够,应该更全面一些,最好是能提供多项且实用的可选责任。譬如恶性肿瘤重度多次赔和特定心脑血管疾病多次赔、投保人豁免责任等……

达尔文5号焕新版重疾险就是个典范,就能说是一款优质的重疾险,它不论是基本责任,还是可选责任都特别全面充足。

在考虑这款产品的朋友不要错过这篇详细测评哦:

《达尔文5号焕新版值不值得买?看完这三点你就知道了》weixin.qq.275.com

《达尔文5号焕新版值不值得买?看完这三点你就知道了》weixin.qq.275.com我们作为消费者在考虑了自身需要后,自由选择一些符合自身利益的可选保障,为自己购买更加全面充足的保障,这样一来,才会为我们承担更多的风险。

二、阳光真i保定期重疾险值得入手吗?

从整体来看,阳光真i保定期重疾险不仅提供了灵活的保障责任和保障期限,也主动为投保人保障原位癌等,那些早已购置了重疾险产品,且产品适合自己的,想再买一份保险与这份保险作互相补充,并得到更多保障和保额的朋友,还是可以考虑一下这款产品符不符合自己的意愿的。

但是它的缺点在于重疾保障赔付力度低和保障责任不够完善,关于轻中症隐形分组和其他问题……还未规划保险配置的朋友们可以参考,可得再三考虑,多多对比市面上其他保障全面、保障力度强的重疾险产品,考虑清楚再做打算。

还不太清楚市面上有什么产品比较不错,不用怕,可以看看学姐整理的内容,总有一款是你爱的:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com以上就是我对 "阳光臻i保性价比如何?是不是骗人的?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 国富人寿八桂无忧C款包含多少种重大疾病

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章