提问:![]() 永远不会输

分类:大家百岁人生养老年金保险2021(新品)

永远不会输

分类:大家百岁人生养老年金保险2021(新品)

优质回答

最近新保监会为了规范互联网人身险,又添加新的规定。为了保护消费者们的合法合理权益,进一步规范互联网人身险业务,将会下架目前市场上正在出售的互联网人身险产品,时间是2021年12月31日新规实施前!

而这个特殊时期里面,上架了新产品的保险公司比比皆是,这不,大家保险最近就上新了一款名为百岁人生养老年金保险2021。

今天学姐就好好为大伙讲解一下这款百岁人生养老年金保险2021,瞅瞅表现如何,够不够出色。

鉴于下文可能涉及较多的专业词汇,大家不妨先了解一下基础的保险知识,方便理解下文:

《买保险之前,一定要先搞清楚这些关键知识点!》weixin.qq.275.com

《买保险之前,一定要先搞清楚这些关键知识点!》weixin.qq.275.com

一、大家百岁人生养老年金保险2021保障内容如何?

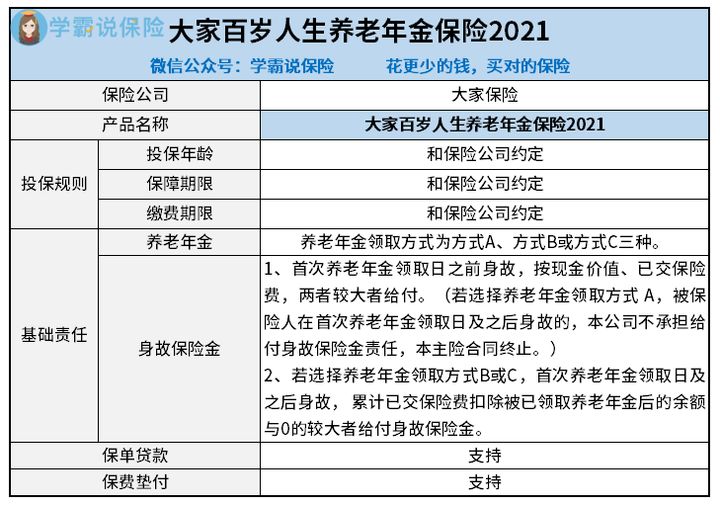

准备分析这一款百岁人生养老年金保险2021产品内容前,我们先来大致看看其保障内容图:

浏览过保障内容图后,我们再来认真盘点一下内容:

(1)养老年金领取方式多样

大家百岁人生养老年金保险2021有别于常规的养老年金险,它共设置有三种方式供大家领取年金:

方式A:

若选择按年领取,自首个领取日起,若被保险人仍生存,保险公司按合同约定的基本保险金额给付“养老年金”,直至被保险人身故。若选择按月领取,则是按合同基本保险金额的 8.4%给付“养老年金”,直至被保险人身故。其次,方式A支持保证领取20年!

方式B:

若选择按年领取,自首个领取日起,若被保险人仍生存,保险公司按合同约定的当年度有效保险金额给付“养老年金”,直至被保险人身故。 若选择按月领取,则是按合同约定的当年度有效保险金额的 8.4%给付“养老年金”,直至被保险人身故。

方式C:

若选择按年领取,自首个领取日起,若被保险人仍生存,保险公司按本主险合同基本保险金额给付“养老年金”,直至被保险人身故。若选择按月领取,则是按本主险合同基本保险金额的 8.4%给付“养老年金”,直至被保险人身故。

可见三种领取方式的优势也有很多不同之处,消费者能够根据自身实际所需,对于这三种方式你们可以选择最为适合自己的一种,对你们来说也是比较人性化!

(2)支持保单贷款

眼下给大家讲到的这款产品大家百岁人生养老年金保险2021,只有在保单有效期内,被保险人带着保单资料可申请办理保单贷款,支持保单贷款能够满足临时大额资金需求,这也说明今后大家因为突发情况需要周转时,能够及时地取用一定资金用于应急,不至于出现窘况。要是支持保单贷款就能够满足我们人生往后不同阶段的资产管理需求,极具变通性!

(3)支持保费垫付

有很多消费者会担心,年金险缴纳的费用比较高昂,假如碰到无法及时缴纳保费的情况,该如何。这一点丝毫不用担心。假设在投保时设置了自动垫付,在结束宽限期以后保险费仍未支付,若本主险合同的现金价值扣除各项欠款后的余额足以垫交当期应支付的保险费及利息,如此说来大家保险会自行操作进行垫付,就合同而言继续有效!

从上述分析中我们可以看出,大家百岁人生养老年金保险2021优势还不少,确实是一款不错的养老年金保险。那市面上这么多养老年金险,作为消费者的我们又该怎样去鉴别,到底挑选什么样的产品才能符合自身情况呢?请继续往下看~

二、如何选择适合自己的养老年金险?

到底要怎样选择适合自己的养老年金险,首先得看自身具体需求,参照实际情况,如:

(1)是否有考虑资产传承或其他用途,还是单纯只做养老金储备;

(2)是否对资金灵活度有要求,方便后续的周转;

(2)是否担心通货膨胀,希望寻找稳妥的理财方式。

当我们符合上述情况的时候,在我们挑选产品的时候就要着重注意看这两点:

(1)看金额是否写进合同、确定领取

不少养老年金险都是分红型的,大岁数业务员都是用最高的收益来演示领取的金额,实际只是水中望月,无法保证的;

(2)看是否能终身给付

一部分产品只设置到70岁,75岁,不过现在跟过去不能相比了,医疗水平直线上涨,人均寿命有显著的提升,长寿是我们要考虑的非常重要的风险,如果不能保障终身,那么这款养老金也就失去了很大一部分意义。

结合以上两点,挑选养老年金就不易迷糊啦!

总结:现在市面上也有很多高性价比的年金险,无论是用作教育储备亦或是养老储备,而且都可以起到很好的效果。感兴趣的朋友可以趁机加深了解,毕竟新规一旦实施了之后也不知道还能不能再看到如此高性价比的产品了!

若是想了解更多高性价比的年金险,做相关的对比,也可以看看下面这篇汇总好的榜单:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

以上就是我对 "大家人寿百岁人生2021年金险可以异地投保吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

下一篇: 锦绣红两全险适合什么人买?现价如何?

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章