提问:![]() 多忠诚

分类:富德生命颐养天年养老年金保险

多忠诚

分类:富德生命颐养天年养老年金保险

优质回答

银保监会在去年的时候,就已经下调了人身保险的预定利率,从4.025%开始降低到了3.5% ,利率数据的下调,其实意味着收益会减少一部分。目前来看,富德生命颐养天年养老年金保险收益率基本在3.39%左右,和3.5%没有相差特别大,所以相对来说收益还不错。但条款内容究竟如何,大家要踩踩看!

对颐养天年养老年金保险测评之前,先对市面上比较高水平的养老年金险有个大致了解:

《性价比排名前十的商业养老保险大盘点!》weixin.qq.275.com

《性价比排名前十的商业养老保险大盘点!》weixin.qq.275.com

一、富德生命颐养天年养老年金保险的保障力度如何?

大家可以先看看学姐呕心沥血整理出来的保障精华图:

颐养天年养老金由富德生命人寿负责承保的,本质是年金险产品,保障期限方面,不仅仅可以选择保障终身的,也是可以选择保障55岁/60岁。

可以一次性领取基本保额也能按月领取,为客户配置灵活的选择空间。不仅如此,领取时间等于我们法定退休的时间,这就是起到了无缝连接的作用。

颐养天年养老提供的保障有身故保险金、养老金以及保单贷款,下面就来剖析一番它能领取多少钱,看看这个水平是否满足各位的需求。

(1)养老年金

女性年龄到了55岁,男性年龄到了60岁后,就可以开始申请颐养天年养老金,领取的时候,可以选择一次性领取,也可以选择按月领取。这样具体能领取到多少呢?下面学姐拿一个事例来当示范,30岁的周先生一年的保费为21600元,十年缴纳的额度总共为21600元,保额总共为469740元。倘若选择的是一次性领取,被保人年龄到了60岁之后,保额全部都可以取回来。

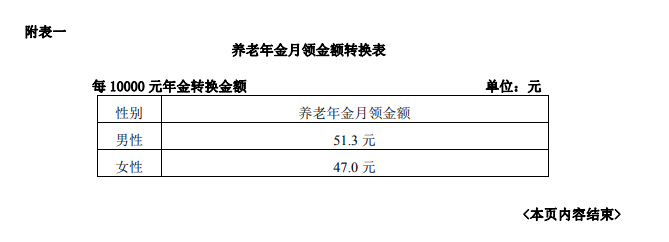

月领的话,可能会有一点麻烦,领取到的额度为:每月领取金额=保额×(男/女养老金月领金额/10000),养老金可以月月领取1万元的固定的竞争,男性,女性是不同的,具体的数值可以看下面的表格,根据公式周先生如果月领可拿到的退休金为469740*51.3/10000=2409.77元。

另外选择按月领可保证给付20年,如果不幸去世,没领够20年,家属可领取期间剩余的生存年金。倘若超过二十年,被保人生存多久就获得多久,身故后不再提供家属生存金。

(2)身故保险金

保险含有身故保障责任,假如被保人在领取养老金前就身亡了,保险公司是会把全部的保费都返还给大家的,如若保单的现金价值要比保费还要贵的话,那么就把现金价值返还了。保费和保单现金价值谁高过谁就选择谁返还,选择两者金额最高的,为被保人利益着想。

(3)保单贷款

以颐养天年养老金保险的保单作担保,从保险公司获得的贷款,但一般都是在保单现金价值的80%以内,当资金周转不灵时可以盘活一下。

要是想要获取稳稳的幸福,推荐购买颐养天年养老金保险。但对高收益比较心动的话,还是得选购含有万能账户的保险,学姐剖析好的这一堆优质的产品,可供你们参考:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

二、年金险购买都有哪些误区

年金险的挑选比较难,以下说的是很多朋友在购买年金险的时候经常出现的误区,各位得谨记。

1、只看高收益

好多人给客户演化出来的年金收益都是按现行结算利率(比如5.0%、5.3%等),甚至是按6.0%的利率来计算,抓住客户想获得高收益的心理。其实,年金险是在安全稳定保底的前提下,再来考虑如何实现收益的最大化。如果这个前提不成立了 ,夸大的收益也只是镜花水月。

去年这家公司能够斩获这么高的收益,可是今年在内外部因素综合作用下,收益水平可能要比去年低一些,这是很常见的事情。

学姐寻到一款很不错的产品,收益比较好,且获得钱的速度也快,大家不妨考虑看看:

《泰康赢悦人生年金险重磅上线,看到最后我心动了!》weixin.qq.275.com

《泰康赢悦人生年金险重磅上线,看到最后我心动了!》weixin.qq.275.com

2、只看大公司

要是在高收益演示的基础上,加上“大公司”的品牌,于是,也就有可能变成了很多人口口相传的“以后都按这么高利率结算给你”。真心没有任何一家公司敢做出这种承诺,特别是今年在利率下行的经济形势影响之下。保险产品关键还是在于合同条款,合同里先看保底利率是多少,再找出现行结算利率。

如果非要看保险公司再决定是否投保,我们不可以眼光只放在牌子上,更要明白以下这几点才能剖析保险公司是好是坏:

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

3、只看短期收益

年金的含义就是锁定长期利率且可以合理规划现金流领取的产品,小伙伴们别只看短期的收益高就入手,若是养老保险,要充分考虑到后期通货膨胀的问题。如果后期领取的额度不充分,几乎很难起到保障我们养老的作用。

关于选购年金险更详细的干货知识都在下文,想知道的朋友千万不能错过:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

养老保险本质上是长期险,挑选的时候必须要挑选适宜自己状况的产品,不然后期假如退保的话,就会面临很大的损失,若是现在预算不足的话,可以先把年金险投保计划放到一边。

以上就是我对 "富德生命颐养天年都保什么"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 小康人寿康卫士1号重疾险靠谱不

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章