提问:![]() 你在我血液里

分类:得了慢性胃炎投保复星联合康乐一生2021

你在我血液里

分类:得了慢性胃炎投保复星联合康乐一生2021

优质回答

胃病是非常常见的疾病,世界卫生组织统计,我国胃病的发病率高达80%,常见的胃病有急慢性胃炎、消化性溃疡、胃食管反流等,我们国家被称之为胃病大国,很多人胃不舒服就去做胃镜检查,报告结果往往都会有慢性胃炎的显示,可见在我们身边有很多人都患有胃病。

原因在于重疾险有着很高的投保门槛,有关身体状况的要求很多,因此有部分的朋友都开始为身体有小毛病还能不能投保重疾险而担心。近日有位朋友问我,得了慢性胃炎这样的小病还能不能投保复星联合康乐一生2021这个产品。学姐接下来就以介绍这款产品的方式来回答这个问题。

有些小毛病可以带病投保,但是大家并不了解,在开始测评之前,一起来看看吧;

《超全攻略:各类疾病能不能投保?如何投保?》weixin.qq.275.com

《超全攻略:各类疾病能不能投保?如何投保?》weixin.qq.275.com

一、复星联合康乐一生2021怎么样,值得买吗?

话不多说,先来张产品精华图给大家看看:

根据图片可得,康乐一生2021在重疾赔付方面实行单次赔付,主要针对的投保人群是60周岁以下的人。其中有保至70周岁和终身两个版本,按照人们要投入的预算不一样专门为大家配置了6种缴费期限,要是不懂得挑选符合自己要求的,这篇文章可必须要全面阅读一下:

《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

那么这款康乐一生2021到底值不值得去投保呢?这就必须详细了解一下它拥有哪些优缺点了。

1、康乐一生2021的优点

(1)提供重疾额外赔

如果被保人在60周岁前被确诊了重疾,那么康乐一生2021这个产品会把基本保额的50%赔付给被保人。举个例子,当保额购买了30万,那么保险公司需要赔付的金额一共就是45万元。

60岁之前不仅是奋斗期还是肩负责任的时期,都要承担事业与家庭双重责任,而有了这50%的重疾额外赔是可以为这个时期的人群提供一定的保障,且赔付比例处于市场上的中上水平,这一点真值得夸!

还想了解更多设置了重疾额外赔产品的朋友,不妨参考一下这份对比表:

《全国热门的136款重疾险对比表》weixin.qq.275.com

《全国热门的136款重疾险对比表》weixin.qq.275.com

(2)提供实用的可选责任

这些基本保障除外,康乐一生2021还可以选择癌症二次赔付和心脑血管二次赔。

恶性肿瘤和心脑血管都是当今社会的重要疾病,他们不仅有高发性,还具有复发性,因此癌症二次赔和心脑血管二次赔是不可或缺的,而康乐一生2021这方面做的还是很好的,这两项可选责任它都包含。

这就是康乐一生2021产品的两大优势,虽然看起来非常不错,但是也并非没有缺点,学姐这就指出来!

2、康乐一生2021的缺点

(1)基础保额较低,最高仅有40万

买重疾险就是买保额,纵观市面上的同类产品,为了保障能够更加大一点我建议选择康惠保旗舰版2.0,因为他最高能达到70万的保额,所含括的保障挺优秀的。而对于康乐一生2021来说,40万已经是它能选择到的最大值,不适宜那些追求高保额的中年人群投保。

如果有想要追求保障全面且可以把保额做高的朋友,这款康惠保旗舰版2.0也许能让你满意:

《康惠保旗舰版2.0重磅来袭!重疾新规下的它还香吗?》weixin.qq.275.com

《康惠保旗舰版2.0重磅来袭!重疾新规下的它还香吗?》weixin.qq.275.com

(2)首次重疾医疗津贴的理赔条件严苛

我们不难看出,康乐一生2021针对重疾提供首次重疾医疗津贴额外赔50%的基本保额,但是有两个条件一定要满足:

①保单前15年确诊重疾;

②自确诊1年内,经社保报销后,医保范围内自付费用超过5万。

和其他同类产品作比较的话,这样的赔付条件实在是太难达到了。

总的来看,此款康乐一生2021保障还是很周到的,不仅基础保障包含了轻中症和重疾保障,并且还包含了癌症2次赔、心血管疾病二次赔这些适用的可选责任。并且,此款产品还含有重疾额外赔,加大对重疾保障的理赔。

由此可见,该款产品真的挺棒的,倘若想知道别的优秀重疾险产品请看下文:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

二、慢性胃炎患者可以投保康乐一生2021吗?

根据上面的剖析我们可以清楚的看到康乐一生2021这款重疾险是蛮不错的,下面我们再来瞄一眼如果不幸染上慢性胃炎的话,该产品还能够买入。

对身体有点问题的小伙伴来说,“健康告知”在购买重疾险时是个难题。别慌张,我为大家准备了实用的小诀窍,能够给身体不太健康的人作为带病投保参考参考:

《记住这5个步骤,让你顺利带病投保!》weixin.qq.275.com

《记住这5个步骤,让你顺利带病投保!》weixin.qq.275.com

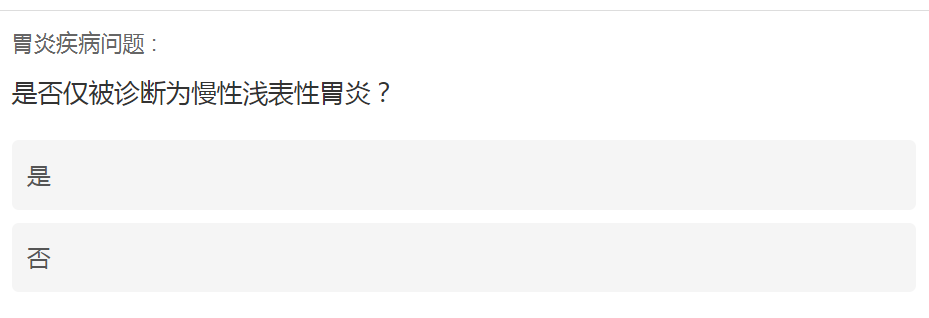

因此,要想知道慢性胃炎患者能否投保康乐一生2021,就了解一下这个健康告知条款。

由康乐一生2021的智能核保可以看出,要是患上的只是慢性浅表性胃炎,可以直接购买。而如果是萎缩性或者其他类型的慢性胃炎则需要走人工核保,要投保首先是要经过审核。

这款产品经过了一番讲解,相信大家都了解了,以及清楚地知道慢性浅表性胃炎的患者是可以正常投保这款产品的,产品众多,希望大家都能挑到适合自己的!

以上就是我对 "得了慢性胃炎还可以买复星联合康乐一生2021保险吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 富德康佑人生保险的服务可不可信

下一篇: 百年人寿相比同方人寿哪家的产品好

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章