提问:![]() 日落大道

分类:新生儿保险

日落大道

分类:新生儿保险

优质回答

首先,为你带来一份今年最值得购买的少儿重疾险名单 《2020年十大【高性价比】重疾险排名》weixin.qq.275.com

《2020年十大【高性价比】重疾险排名》weixin.qq.275.com

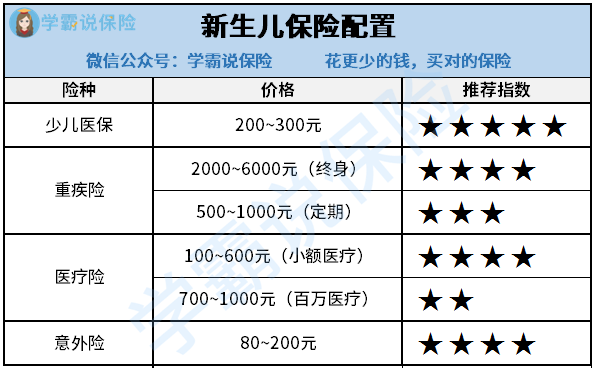

小孩子身体的自我调节能力比较弱,身体内平衡容易被打破因而生病,给小孩购买保险、转移风险,可以说是非常必要的。保险的种类纷繁复杂,应该买什么保险呢?下面,就和大家简单介绍一下三种适合小孩子购买的保险。

一、少儿医保

首先,最应该给孩子购买的保险就是少儿医保。医保属于福利性保险,其保险资金池由“个人缴费”“集体扶持”“政府资助”三部分组成。个人每一年只需要交一两百块的保费,所以,建议所有家庭都要给孩子投保。但是,医保带来的保障非常有限,上有起付线、上有封顶线,且很多自费药都是不能报销的。所以只买医保是不够的,必须购买商业保险进行补充。

二、重疾险

重疾险是以罹患重大疾病为给付条件的保险。与医疗险不同,重疾险是给付型保险,只要得了保险合同约定承保的疾病并且符合相应的疾病定义,就可以获得赔付。要是小孩子不幸患上重疾,家长可以一次性得到一笔保险赔偿金,这样家长也能安安心心的去照顾小孩,对于钱的问题,可以暂时不用操心。现在各寿险公司基本都有推出专为孩子设计的少儿重疾险,保障内容更加全面,有些还能附加投保人豁免之类的保障。

三、医疗险

对普通家庭来说“百万医疗险”和“小额医疗险”这两种医疗险是比较有用的,其中百万医疗险是用来保医疗费用比较高的大病的,因为它的保额均在百万元以上,同时它的免赔额也相对于低端保险来说较高,通常为1~2万。而小额医疗险是医疗险的其中一种,他的保额比较低,报销额度通常只有一两万元,同时,他的免赔额也相对较低,绝大部分的免赔额为100~200元,有些甚至不用免赔额。就他的保障内容来说,对小孩子还挺有用的,包括有疾病住院医疗、意外住院医疗费用支出和普通门诊医疗费用支出三部分。得益于有普通医疗门诊保障这一项,所以小孩子感冒或者发烧了都有得赔。

对于更多小额医疗险推荐,请看这篇文章 《最值得给小孩买的十大「小额医疗险」推荐!》weixin.qq.275.com

《最值得给小孩买的十大「小额医疗险」推荐!》weixin.qq.275.com

四、意外险

小孩子对岁周围事物都充满了好奇心,比较可爱好动,在日常生活当中常会发生些磕磕碰碰,像小孩子的骨折发生率还是比较高的,因此可以配置一份少儿意外险,保障的内容只要涵盖一些日常生活常见意外即可,

如果你也想给小孩配置意外险但不知道买什么好,那就看看这篇文章吧 《10款最值得买的小孩意外险大盘点!》weixin.qq.275.com

《10款最值得买的小孩意外险大盘点!》weixin.qq.275.com

以上就是我对 "新生儿应该买保险吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 保险中的基本保额是什么意思

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章