提问:![]() 蝶舞梦乡

分类:信泰如意倍护无忧重疾险

蝶舞梦乡

分类:信泰如意倍护无忧重疾险

优质回答

旧定义重疾险全部停售,距今已一月余,一切都井井有条。

保险公司都在卯足力气推出新品。

话说,信泰人寿就推出了重疾不分组多次赔付、60岁前首次重疾可赔付180%保额的新产品—信泰如意倍护无忧重疾险。

看起来很有吸引力,信泰如意倍护无忧真有那么“秀”,我们一起来全面测评信泰如意倍护无忧这款产品!

讲解之前,这些重疾险配置小技巧,妥妥的干货: 《重疾险新规下,重疾险的购买建议!》weixin.qq.275.com

《重疾险新规下,重疾险的购买建议!》weixin.qq.275.com

本文重点:

>>信泰如意倍护无忧重疾险有哪些优点?

>>信泰如意倍护无忧重疾险还隐藏了这些猫腻!

>>信泰如意倍护无忧重疾险值得投保吗?

一、信泰如意倍护无忧重疾险有哪些优点?

先来看看信泰如意倍护无忧的基本信息:

乍眼一看,觉得在保障内容上,这款信泰如意倍护无忧重疾险很不错,大家想了解它具体具备哪些优点吗?来看看学姐的分析吧!

信泰如意倍护无忧重疾险优点一:缴费期限有很多选择

大家可以选择适合自己的信泰如意倍护无忧重疾险缴费期限,投保人有六个选项可以选择,在这其中,最长的缴费期限为30年。

保险缴费和房贷类似,在保额不变的情况下,选择较长的缴费期限,每一年所需缴的保费就越少,投保人的缴费压力就能减轻好多。

关于缴费年限,想了解缴费期限的门道,答案都在这篇文章里了: 《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

信泰如意倍护无忧重疾险优点二:重疾不分组多次赔

多次赔付是指罹患了一次重疾并且理赔后保单依然有效,第2次不幸患上合同约定的重疾仍然可以得到理赔的情况。

要知道,有过重疾病史的人要再投保重疾险是异常困难的,多次赔付无疑让被保人的保障更加全面了。

信泰如意倍护无忧重疾险重疾可赔2次,并且110种重大疾病是不分组理赔的,两次重疾赔付的间隔期也设置在合理范围内,为180天。

关于重疾险的多次赔付,这当中要注意的地方还有很多,建议仔细看看这篇文章: 《多次赔付的重疾险值不值得买?一文解析!》weixin.qq.275.com

《多次赔付的重疾险值不值得买?一文解析!》weixin.qq.275.com

信泰如意倍护无忧重疾险优点三:额外赔付比例不错

信泰如意倍护无忧重疾险轻中重疾都有额外赔付保障,赔付比例分别为80%、15%、10%。

和市面上的其他重疾险比起来,信泰如意倍护无忧这个赔付比例可以说是相当优秀!

信泰如意倍护无忧重疾险优点四:高龄人群特疾能额外赔

信泰如意倍护无忧重疾险有高龄特疾额外赔责任,保障疾病有两种:严重阿尔茨海默病和严重原发性帕金森病。

如果被保人在60岁前确诊特疾,则可以额外获赔80%基本保额,信泰如意倍护无忧重疾险的优点还是挺多的,保障看起来相当不错!

心急的朋友先等等!信泰如意倍护无忧隐藏的坑其实不少,学姐挑出来给大家说说!

二、信泰如意倍护无忧重疾险还隐藏了这些猫腻!

信泰如意倍护无忧重疾险猫腻一:轻症保障存在隐形分组情况

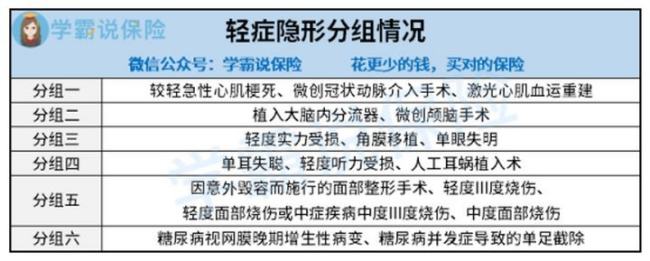

虽然信泰如意倍护无忧重疾险的轻症保障是不分组且多次赔付的,但还是被学姐发现了,其中竟然藏着隐形的分组!具体的情况我们一起来看一下这个图:

就是说,同一个分组中的任意一个病种赔付之后,该组的别的病种就没有保障了。

这一点不仔细看还看不出来,这个坑可不小啊!

这些重疾险的疾病分组,这其中的猫腻要是没有一点保险知识就发现不了,所以还不跟着学姐来学习学习: 《到底是分组的重疾险好还是不分组的好?》weixin.qq.275.com

《到底是分组的重疾险好还是不分组的好?》weixin.qq.275.com

信泰如意倍护无忧重疾险猫腻二:原位癌的界定会严格

新定义重疾险,不再硬性规定保障原位癌这一高发疾病。

信泰如意倍护无忧重疾险虽然含有原位癌保障,但是对原位癌的界定却不一般的严格。

原位癌在医学生是一个包括性名词,常见的原位癌是很多的,比如皮肤的原位癌,胃原位癌,子宫颈原位癌,直肠原位癌等。

看图可知,条款中规定了被保险人必须需要接受治疗,只有这样才可以获赔保险金,以及对原位癌的范围进行了一定的划分。

也能说明,虽然还包含有这一项保障,但是保障范围却没有变大了。

信泰如意倍护无忧重疾险猫腻三:轻度恶性肿瘤赔付含有特殊要求

信泰如意倍护无忧重疾险,是有轻度恶性肿瘤多次赔这一可选责任。

看着OK,但是其中也存在一些有猫腻的地方。

信泰如意倍护无忧重疾险的产品条款中规定:二/三次确诊的轻度恶性肿瘤所位于的器官必须与初次确诊时的器官不同,若器官由左右两部分构成,则该器官左右两部分视为统一器官。

举个例子阐释一下:倘若不幸罹患轻度肺癌,治疗两年后复发。

遵循此项条款,初次确诊器官与再次确诊相同,那就不能二次赔付。

这项保障咋眼一看很给力,但保障范围十分窄!

三、信泰如意倍护无忧重疾险值得投保吗?

信泰如意倍护无忧重疾险尽管存在些小问题,然而投保期限灵活、保障全面、赔付比例优秀、性价比高,综上,还是值得投保的。

不过配置重疾险可不是一件简单的事情,首要必须是适合自己。

学姐花了好几天整理了一份重疾险榜给你们,货比三家之后再考虑是否要入手也不迟! 《新定义重疾险大pk,这十款竟然是最值得入手的!》weixin.qq.275.com

《新定义重疾险大pk,这十款竟然是最值得入手的!》weixin.qq.275.com

以上就是我对 "信泰如意倍护无忧属于消费型"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 年年喜做理财合适吗

下一篇: 中国人寿国寿福重疾险在线购买

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章