提问:![]() 眼养眼

分类:平安智能星

眼养眼

分类:平安智能星

优质回答

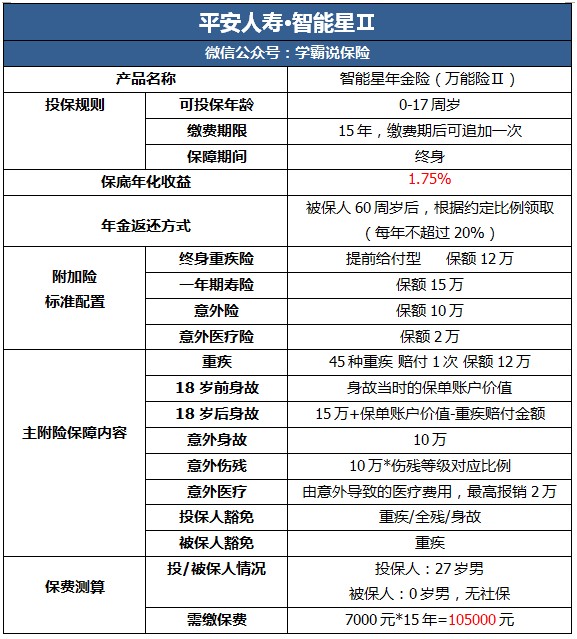

平安人寿的智能星是专为小孩子提供保障的万能险,它的主险是年金险,附加终身重疾险、意外险、意外医疗险以及寿险;

首先,我不推荐各位购买万能险。要是想知道为何,可以看看我在互联网保险周刊发表的文章 《万能险真的那么万能吗?别再继续踩坑了!》weixin.qq.275.com

《万能险真的那么万能吗?别再继续踩坑了!》weixin.qq.275.com

以下我会为大家讲解这款产品如何、能拿到多少钱、值不值得购买。

一、产品测评|平安智能星怎么样?

大家可以来看看智能星的具体保障:

从图中可以看到智能星最大的亮点是:

可灵活领取账户价值。简言之,就是大家可以根据自己的需求在保单账户领取使用,就可以当作教育金,也可视为创业基金、婚嫁支出。一般情况下,大多数的年金险都是不可以随意领取的,这个优点确实是很多年金险所达不到的。

反观来看,这款产品的缺陷也是值得注意的:

1.看似保障全面,实则保障堪忧

(1)保额不合理。大家不妨看看下图,是有关智能星附加险保障内容存在的问题:

我们先不提终身重疾险的保额过低的问题,一次性寿险添置在小孩子保险中作为附加险是很不符合常理的,因为寿险主要为一个家庭的顶梁柱配置的,为小孩添置寿险只是画蛇添足;大家有了解过吗,治疗一场重疾需要的费用平均是在30万,假设使用智能星附加险的保额,只怕是杯水车薪。所以因为智能星有多种附加险而选择的各位家长,麻烦醒一醒。

(2) 没有轻症保障。

大伙儿要了解,轻症是相对于重疾来说的,如果说没有根治轻症,就极有可能恶化成为重疾, 如果一款重疾险中的有着全面的轻症保障,让消费者用理赔的钱把病彻彻底底地治疗好,那么患重疾的概率就会降低很多;

所以我经常提醒,首要考虑含有轻症的重疾险产品。现在市面上高性价比的重疾险都设有轻症保障,但智能星却没有添置轻症,这确实是一个坑。

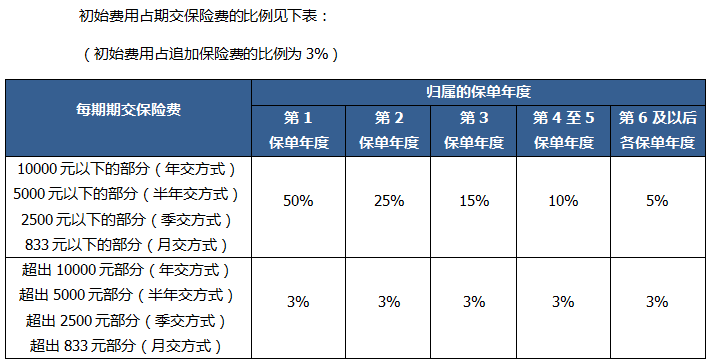

2.分红收益低。大家先来看看下表:

上图提及的初始费用,是保险公司为我们提供服务后在保费扣除的其中一项管理费用;除此之外,还要除去添置附加险的保障成本;那么我来为大家算算剩下进入万能账户的钱有多少:

以27岁男性为0岁男宝宝投保7000元保费为例,首年真正存进账户里,用于产生收益的本金有:(保费)7000-(初始费用)7000*35%-(保障成本)1467=2033元

保费7000元通过管理费用的扣除之后,进入账户的本金只剩2000块左右;

不仅如此,这款保底利率只有1.75%,支付宝的余额宝利率都接近2%了,这款保险经过保底利率得出的收益实在太低了。保底利率已经是比平均市场利率水平还要低了,还需要在保费里扣除较多的管理费用, 确实是个大雷啊!

更多缺点,由于时间有限,就不一一举例;还想知道这款保险的其他不足之处的,可以看看: 《网传的「平安智能星」万能险真的很万能?》weixin.qq.275.com

《网传的「平安智能星」万能险真的很万能?》weixin.qq.275.com

二、购买平安智能星能领到多少钱?

我们用保费7000元为例子,计算首年的保底收益,再来减去第一年的初始费用和保障成本,扣除完后再和保底利率相乘:(7000-3500-1467)*1.75%=35.58,那么这个价格就是大家首年拿到的保底收益。

如果拿这部分钱去理财,给以后孩子们的教育、创业、婚嫁存钱的父母们,或许要清醒点了。

三、平安智能星是否值得购买?

想要入手这款保险的家长们请慎重;看似保障丰富,但是却不如单买一款基础型保险。

我明白很多家长想要把最好的保险产品给小孩配置,智能星所呈现的既能保障又能理财的功能着实很完美,但是我想说,一款保险,它很难达到两全其美,即使是万能险它也有不足;我还是建议各位家长先把基本保障做齐全,再购买年金险才是正确的选择;

小孩子患疾不可怕,最可怕的是没有保障;最后我给各位分享一份关于热门的小孩重疾险盘点,各位可以看看: 《国内热门十款小孩重疾险盘点》weixin.qq.275.com

《国内热门十款小孩重疾险盘点》weixin.qq.275.com

以上就是我对 "如何评价平安智能星少儿保险?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章