提问:![]() 浮生几语

分类:横琴金满意足两全保险(增额型)可以入手吗

浮生几语

分类:横琴金满意足两全保险(增额型)可以入手吗

优质回答

快到年底了,有需要在互联网上买保险的朋友都比较着急,因为银保监会把保险新规推出来了,要求如今所有在售的互联网保险产品都将在2021年12月31日前不再卖出。

其中有一些保险产品还会提前停止销售,譬如说横琴人寿的这款金满意足增额型两全险,会在2021年12月1日18:00下架,有不少小伙伴都在纠结究竟要不要现在投保。

那么咱们就来测评一下这款产品,也许马上就能决定好!

在开始分析这款产品之前,大家也可以先看看这篇文章,以此来了解一下自己到底适不适合购买两全险这类保险: 《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

一、横琴人寿金满意足两全险增额型保障如何?

咱们还是老样子,先来详细瞧一瞧下金满意足两全险增额型的保障图:

学姐经过仔细研究,看出横琴人寿金满意足两全险增额型有以下这些出色之处:

1、保障期限有多个选项

下面由学姐给你们讲一下金满意足两全险增额型的保障期限有多个选项,选保至70周岁或105周岁是可以的,选择保20年或30年的也是可行的,对于那些只能保至100周岁的同类型产品来说,金满意足两全险增额型的保障期限能满足更多人的保障时间需求。

2、缴费方式灵活

金满意足两全险增额型的缴费方式也很多样化,不光趸交,还可分3、5、10年交费,我们都知道分期交保费跟还房贷一样,每一年按规定交保费,负担就没那么大了,除此之外选择月交、季交的缴费方式也没问题,通过这种方法,使每年的缴费压力减小,对于预算不足的人来说,真的很有益处。

那究竟要怎么样才能选到合适的缴费期限呢?倘若不清楚应该怎么选可以把这篇文章参考一下: 《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

3、保额递增比例高

金满意足两全险增额型里面有和增额终身寿险增加保额相同的功能,它的保额每年可按照3.99%的比例增加。

学姐研究了所有市面上能够增加保额的产品,了解到大量的同类产品的增额比例都在3.5%左右,相较而言,金满意足两全险增额型的比例很高,达到市场高水平!

增额终身寿险的保障形态也跟金满意足两全险增额型很相像,有购买需求的伙伴可以通过这篇文章,看看与两全险对照有什么差异: 《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

4、身故保障赔付系数合理

横琴人寿的金满意足两全险增额型被保人身故,按已交保费对应系数赔付的话,是按照不同年龄阶段来给付的:18-40周岁设置的给付比例是160%,41-60周岁设置的给付比例是140%,61周岁及以上的给付比例有120%这么多,这样的赔付比例很合适,为人生中30-40周岁这个重要时期提供保障。

并且这款产品是两全险的一种,于是当保障期限期满时被保人依旧好好生活着,还能拿到100%有效保额的返还金。

不光有保障还能返钱的保险谁不喜欢呀!然而学姐不得不给大伙提个醒,能够返钱的保险产品,这些问题一定要引起大家的注意: 《出事有钱赔,没事钱还你--返还型保险了解下!》weixin.qq.275.com

《出事有钱赔,没事钱还你--返还型保险了解下!》weixin.qq.275.com

5、提供豁免保障

金满意足两全险增额型还有一个很给力的保障责任——可以附加投保人豁免,对于很多产品来说,学姐都对其进行过测评,可是少有发现同类产品提供豁免保障的。

附加了投保人豁免保障可是有这样的好处:

假设是妻子给自己的丈夫投保,选择分年期交费和投保人豁免,妻子却在缴费期间遭遇意外,不幸去世了,就能够豁免后续的保费,而丈夫还可以享受保障。

假设想给家人入手,建议最好附加豁免保障,理由学姐在这篇文章给大家说明了: 《保费豁免好不好,买保险的时候一定要选吗?》weixin.qq.275.com

《保费豁免好不好,买保险的时候一定要选吗?》weixin.qq.275.com

二、横琴人寿金满意足两全险增额型收益怎么样?

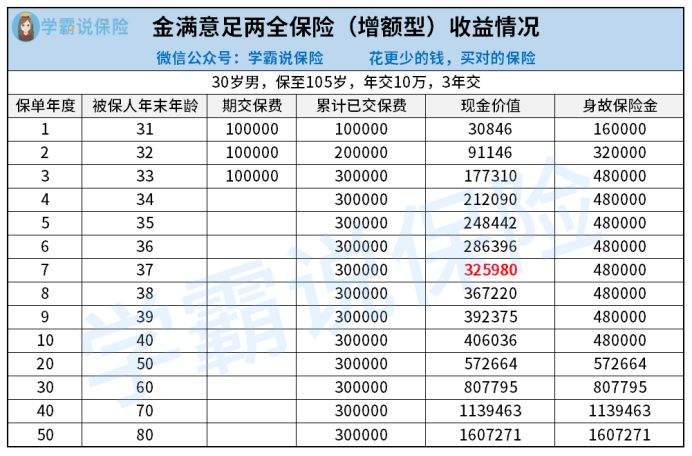

作为一款理财型保险,我们最关心的还是横琴人寿金满意足两全险增额型有着怎样的收益,以30岁男性投保金满意足两全险增额型这个背景为例,按选择保至105岁,年交10万元保费,总计交3年计算:

根据表格信息,金满意足两全险增额型在的保单第7年时,就已经实现了325980元现金价值了,此时已经多过累计总保费了,完成了回本。

当被保人年龄到了70岁,其实也就是说在保单到第40年时,现金价值已经达到了1139463元,与总保费进行对比之后,现金价值涨了不少,翻了3倍多。

待到被保人80岁时再把收益取出来,那么他可以领到1607271元的现金价值,除去已交保费30万,净赚了1307271元,收益是相当不错的。

如上所述,横琴人寿金满意足两全险增额型的收益较为不错,而且也拥有成熟的保障系统,对高收益保险产品感兴趣的朋友,可以直接考虑横琴人寿的这款金满意足两全险增额型哦。

我再强调一下,大家千万不要忘记时间!横琴人寿金满意足两全险增额型将会在2021年12月1日18:00不再卖出!

趁现在时间还够,各位可以多了解金满意足两全险增额型的详细内容在正式投保前: 《被夸爆的【金满意足】两全保险是真的好吗?今天,我来告诉你们真相!》weixin.qq.275.com

《被夸爆的【金满意足】两全保险是真的好吗?今天,我来告诉你们真相!》weixin.qq.275.com

以上就是我对 "横琴金满意足值得买么"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 平安人寿平安臻满意两全险是分红型吗

下一篇: 华贵人寿兜来保定期寿险保险公司怎么样

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章