提问:![]() 心暖与他

分类:安联保险

心暖与他

分类:安联保险

优质回答

其实一般对某某保险公司的基本情况投入很多关心时,无非就是担心公司倒闭跑路了,或者是买了保险以后理赔不成等问题!

你没有必要担心以上的问题!

各保险公司都是在银保监的管理、监督范围内!

至于理赔,不是你该担心的问题。保险合同在生效的那一刻,就产生了法律效力。

如果还想更深的了解关于保险破产,如果刚好买了这家保险公司的产品,然后这家公司破产了,我们应该采取什么措施,可以详细阅读一下下面这篇文章>>

《我买的保险会随着保险公司的破产一起消失吗?》weixin.qq.275.com

《我买的保险会随着保险公司的破产一起消失吗?》weixin.qq.275.com

让我们一起看看安联保险是不是真的靠谱。

一、安联保险实力如何?

1、安联保险公司背景德国安联保险集团在2003年单独出资成立了保险公司,其后发展成了今天的京东安联财产保险有限公司。

2018年7月,公司获中国银保监会批准增资,引入京东等4家新股东;这年的10月,公司又获得批准改名为“京东安联财产保险有限公司”。

不仅拥有德国安联集团130年的保险及风险管理经验,还有在数字化技术及电子商务生态系统领域京东集团的领先优势,

在“智·惠”保险价值主张下,公司以客户为中心,以数据为基础,以技术为驱动,打造着一个科技型保险公司的优秀形象。

现如今,公司主要设立有上海分公司、广东分公司、北京分公司,四川分公司和深圳营销服务部。

2019年,公司全年保费收入达到25.3亿元,同比增速104%。全年的服务客户人次超过1.7亿。

安联保险公司的资本雄厚,规模庞大都增加了消费者的信赖感。

安联保险公司在众多保险公司中竞争力如何>>

《新出来的2021年十大保险公司保费收入排行榜,请查收》weixin.qq.275.com

《新出来的2021年十大保险公司保费收入排行榜,请查收》weixin.qq.275.com

消费者支持从保险公司的偿付能力和服务评价来看保险公司的保障实力,

我们从安联保险的偿付能力和服务评价方面,来看看实力如何>>

1、安联保险的偿付能力

偿付能力不难理解,就是一个保险公司赔钱给我们的能力。

保险公司的综合确保偿付能力充足率不低于100%。

综合偿付能力充足率就是当所有的保单都申请赔付,保险公司赔付所有保单的能力够不够。

基本上,综合偿付能力充足率如果越低,保险公司的风险就会越大。

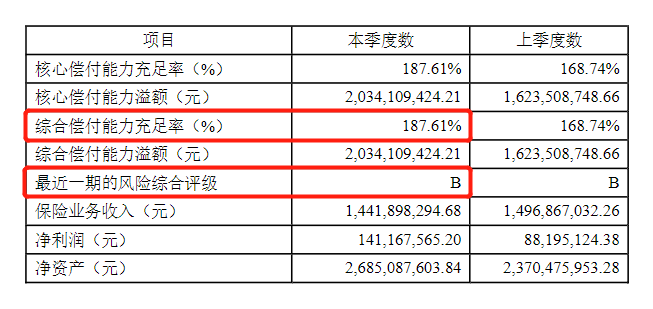

依据2020年第4季度寿险公司偿付能力数据,安联保险的综合偿付能力充足率超过了银保监会规定的100%,为187.61%。偿付能力还是可以的。

不比不知道,一比吓一跳,以下是2020年最全保险公司偿付能力排名榜,供诸位参考>>

《2021年最新偿付能力排行榜如下,是哪家公司可以拔得头筹?》weixin.qq.275.com

《2021年最新偿付能力排行榜如下,是哪家公司可以拔得头筹?》weixin.qq.275.com

2、安联保险的服务评级

以监管对安联保险风险综合评级(分类监管)的评价结果作为参考,安联保险在2020年二季度的风险综合评级中的结果恰好是B。

当然了,优秀保险公司的标准除了这两方面的能力还有别的方面,在我之前的回答中有具体说到>>

《我们在看保险公司的时候,需要如何深挖?》weixin.qq.275.com

《我们在看保险公司的时候,需要如何深挖?》weixin.qq.275.com

3、安联保险的服务质量

每个工作人员的能力以及态度影响着人们对这家保险公司的服务质量看法,

卖保险的工作人员那么多,我们买保险时都不能确定遇到的一定会是谁。

买保险时遇到一个态度特别好的工作人员是幸运的,但是不能因此把这家公司的服务质量判定为优秀,也不能因为个别工作人员的态度不好就认为这家公司的服务质量很差。

很多消费者都信赖经过大量数据统计出来的结果,从而来判断一家公司的服务质量。

消费者投诉榜单,新鲜出炉,下面讲给你介绍富德生命人寿保险的信息>>

《保险公司【消费者投诉榜单】颁布,猜猜看哪家服务最不好?》weixin.qq.275.com

《保险公司【消费者投诉榜单】颁布,猜猜看哪家服务最不好?》weixin.qq.275.com

>>总的说来,保险业内不管是大公司还是小公司,都是需要经过中国保监批准,才能成立的,得到国家支持和认可的,

所以我们没有必要去担心安全性和可靠性,安联保险也是不错的选择。

但要注意的是不能单凭公司的好坏去断定产品的优劣,好的保险公司的产品也不一定就是好的,每个产品都是不一样的,都有自己的好处和坏处。

二、公司重要还是产品重要?

有一大部人,都会认为好的保险公司的产品更优秀,所以都喜欢先挑选好保险公司,再挑选这个保险公司的产品。但事实上,这样反而错失了好的产品,而且还让保险产品应该符合需求的原则形同虚设。

中国有很多保险公司,将近200家,所以市面上其实有很多性价比高值得购买的产品,

把好的产品作为目标,就算不看保险公司品牌,这个目标也会有很大的实现可能。

所以,在判断公司重要还是产品重要的问题上要先清楚的是,产品好不好,保障好不好,适不适合自己,要结合自己的实际情况去分析。

有点特殊的是挑选医疗险的时候,选择大公司更靠谱。

医疗险面临随时停售的风险,是因为它更多的是一年期产品。

假如保险公司经营的稳定性不够,那么相对的,医疗险产品停售的可能性要高一点。

优先选择大公司的保险如下,可戳>>

《保险哪类产品匹配应选大公司》weixin.qq.275.com

《保险哪类产品匹配应选大公司》weixin.qq.275.com

以上就是我对 "安联保险有限公司实力信得过吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章