提问:![]() 追忆昔年

分类:昆仑健康健康保青春多倍版

追忆昔年

分类:昆仑健康健康保青春多倍版

优质回答

想必各位都知道知名的主持人倪萍吧!

倪萍在台上是央视的知名主持人,很光鲜,但是台下却不好受,孩子才出生4个月不到,罹患一种十分少见的病症,万一治疗没有用,孩子将会面临失明的困境。

这也说明了学姐为什么频繁告诫你们,孩子出生28天以后,务必要记得入手重疾险。

昆仑健康,它是国内首批专业健康保险公司之一,就推出了一项叫做健康保青春多倍版的重疾险,是针对少儿和青年设计的。

那这款产品到底值不值我们购买呢?不妨继续往下阅读!

有一些关于重疾险的小秘密,在没开始之前学姐就要告诉大家: 《重疾险哪个好,怎么买划算,手把手教你避开保险的这些坑》weixin.qq.275.com

《重疾险哪个好,怎么买划算,手把手教你避开保险的这些坑》weixin.qq.275.com

一、健康保青春多倍版的优缺点分析!

进入正文前,不妨先浏览一下健康保青春多倍版的产品图:

看到这么丰富的产品图,学姐已经开始蠢蠢欲动了,快看看健康保青春多倍版的详细内容吧!

>>优点

1、中症赔付比例高

健康保青春多倍版针对中症配置了25种疾病保障,如果60岁之前不幸被确诊为中症疾病的话,那么被保人可以获得赔付,并且赔付比例为90%基本保额。

对比市面上其他只赔付60%基本保额的中症同类型产品来讲,健康保青春多倍版设计的中症赔付比例已经很令人满意了!

而健康保青春多倍版的中症最高也就赔付90%,这明明能看的出来,相差的就是30%基本保额。

比如投保30万保额,那么就相当于相差了9万元,其实在普通家庭的认知里,这笔钱真的挺多!

2、重疾保障分析

健康保其中青春多倍版的重疾保障,可以保障100种重大疾病,要在60周岁之前就得确诊重疾,并且达到理赔的标准,这样可以赔付160%的基本保额的。

不过可不要说学姐没有告诉你们,其实市面上的重疾额外赔付还是比较多的,现在已经80%了,甚至也能见到赔付100%保额的!

可以接着往下看,凡尔赛1号的重疾险额外赔付保额已经达到了80%: 《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

>>缺陷

1、等待期长

人人都知晓,当今市面上比较受欢迎的重疾险等待期的时间只达到3个月 ,这个水平在目前看来,算是比较优秀的了。

令人惊讶的是健康保青春多倍版规定了180天的等待期,两者相对照,健康保青春多倍版等待期时间竟然是它们的一倍!

等待期内出险保险公司完全可以不用负责。

很多人觉得,健康保青春多倍版设置的等待期时间很不理想化,同优秀重疾险相比,不如的地方太多了!

等待期出险保险公司100%不同意理赔?下面这篇文章就有具体解析: 《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

2、缺少高发癌症额外赔付保障责任

癌症的高发是不可想象的,有款保险针对癌症治疗提供了津贴保障,我相信会有很多人选择的。

给付重度恶性肿瘤保险金医疗津贴的第1个条件就是首次确诊满365天后,能得到40%基本保额的赔付,最多可以获得3次。

洞察力强的朋友就能发现,健康保青春多倍版的癌症保障其实很棒的针对癌症的津贴保障之外,保障责任不是确诊癌症后的额外给付的。

再根据国家卫生部的数据统计显示,在2020年中国新发癌症总共457万人,占了全球23.7%的比例,由于中国是世界第一人口大国,癌症新发人数远超世界其他国家。

显而易见的是,健康保青春多倍版对癌症是没有二次赔付的,学姐也感觉很困惑!

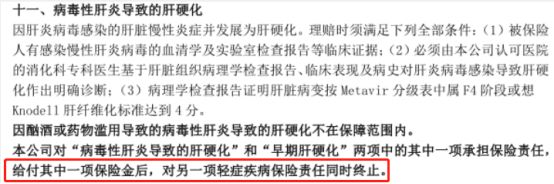

经过深扒之后学姐发现健康保青春多倍版有了一个很致命的缺陷,不知道你是否发现了?

二、健康保青春多倍版值得买吗?

如果要列举健康保青春多倍版存在的最无法忍受的弊端,轻症居然还设置了透明的分组!

根据健康保青春多倍版的产品图可以得知,倘若在60岁之前被医院确诊为轻症疾病,那么就可以赔付45%的基本保额,这一点其实是很优秀的。

殊不知,前方等着我们的是更大的坑!

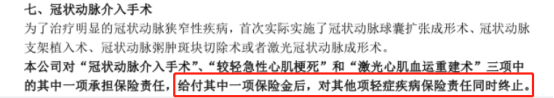

接下来我们就好好的了解一下健康保青春多倍版究竟存在着哪些隐形分组?请看下图:

轻症隐形分组:保险产品没有明确划分轻症疾病,但会按照产品条款中的赔付条件对轻症分组。

这便造成最终结果差不多是轻症分组,也视之为轻症隐形分组。

健康保青春多倍版不只是有两个轻症隐形分组,竟然有五种之多的轻症疾病是存在隐形分组的,这明显就是一个坑人的套路!

有想获得健康保青春多倍版更多信息的朋友们,不妨来阅读这篇文章: 《昆仑健康「健康保青春多倍版」值得买吗?别怪我没告诉你这些缺陷!》weixin.qq.275.com

《昆仑健康「健康保青春多倍版」值得买吗?别怪我没告诉你这些缺陷!》weixin.qq.275.com

三、学姐总结

综上,多次赔付是健康保青春多倍版的类型,客户群体主要是小孩以及年轻人群的重疾险,可却存在等待期过长、轻症隐形分组等缺陷着实不太给力!

此外,健康保青春多倍版和同类型重疾险相比,保费也会贵上一些,如若预算很充足多小伙伴可以选择入手。

不过,学姐建议大家可以货比三家,多选几款重疾险产品,不要着急下手~

以上就是我对 "健康保青春多倍版有必要要买"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 泰康人寿医佳保医疗险是否选

下一篇: 中国人寿中国人寿政保合作版重疾险等待期久

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章