提问:![]() 故笙

分类:35岁买保险

故笙

分类:35岁买保险

优质回答

35岁的人适合买什么保险,我都筛选出来了,可以看这篇 《适合35岁,十大高性价比的热门保险大盘点》weixin.qq.275.com

《适合35岁,十大高性价比的热门保险大盘点》weixin.qq.275.com

先说35岁最佳保险配置:重疾险+寿险+医疗险+意外险。

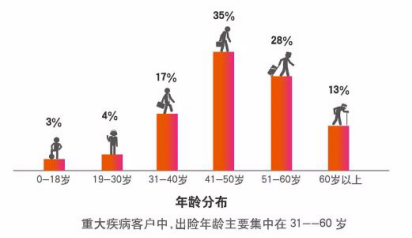

重疾险的作用:一方面35 岁背负着巨大的家庭责任,作为家庭的经济支持力量,如果因重疾倒下,治疗期间不仅要耗费一大笔钱,工作收入还没有保障。因此重疾险的作用正是补偿各方面带来的经济损失,维系家人原本的生活状态!另一方面,30岁后重疾发病率明显上升,如果到了40、50岁再想买重疾险,那保费要比现在要贵很多!

寿险有多重要:家庭经济支撑不幸身故,原本幸福的家庭将支离破碎,难以维系原本的生活质量。 寿险正是能转移这种风险,万一自己不幸身故,不至于让家人生活质量发生太大改变,延续爱与责任。

35岁建议买定期寿险,因为定寿的价格要比终身寿险便宜好几倍,性价比更高!

性价比高的定期寿险有这些: 《推荐给35岁的你:2020年,十大高性价比的寿险排行》weixin.qq.275.com

《推荐给35岁的你:2020年,十大高性价比的寿险排行》weixin.qq.275.com

医疗险是医保的补充,医疗险报销范围更广,报销比例更高,像一些进口外购药,医保不能报销的它可以,且报销额度更高。35岁的人买一款好的百万医疗险也不贵,像人保的好医保,一年只需要200多,可以说是非常实惠了。

怎么买: 《推荐给35岁的你:十大值得买的百万医疗险大盘点!》weixin.qq.275.com

《推荐给35岁的你:十大值得买的百万医疗险大盘点!》weixin.qq.275.com

意外险的作用是保障因意外造成的损伤,保费低,保障范围广,不用健康告知,男女老少均可投保。性价比较高的意外险有:中国人寿-成人意外险,众安个人综合意外险、平安小顽童等。

以上就是我对 "今年35岁想买一份保险不知道买哪一种好,求推荐"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章