提问:![]() 山间月琴声

分类:富德生命万年青重疾险全方位测评

山间月琴声

分类:富德生命万年青重疾险全方位测评

优质回答

前段时间,“港星怎么就不老呢?”这一话题冲上热搜,对于“不老女神”、“不老男神”的种种话题网友都非常感兴趣。

看来,不论在什么年龄,都有追求青春的愿望。

但是没有谁会青春永驻。

学姐认为,对于容颜来说,也许精神更能一直保持青春的状态。

当前就有一款是富德生命最新推出的重疾险,名字起得是万年青,觉得这个名字很有寓意,但若想真的青松延年,还得靠保障说话。

对于富德生命万年青重疾险这款产品,学姐已经给大家做了全面的测评,那么看看它的实力到底怎么样!

比较繁忙的朋友们,可以尽快来看看这篇文章,1分钟让你清楚富德生命万年青重疾险所有的坑:

《富德「万年青」A 款2021上线了,恕我直言这些缺陷得改改…》weixin.qq.275.com

《富德「万年青」A 款2021上线了,恕我直言这些缺陷得改改…》weixin.qq.275.com

一、富德生命万年青重疾险提供哪些保障?有何优点?

我们直接来看看这款产品的保障图如何:

从上图的分析可以看出,富德生命万年青重疾险在多次赔付的保障力度上还挺大,它有两处内容可圈可点:

1、等待期短

在市面上重疾险的等待期,最短的时间也就是90天,富德生命万年青重疾险等待期也就是90天,在市面上的水平相比也是很不错的了。

相比等待期为180天的那些重疾险,这款保险的投保的时候风险非常小。

因为被保人在等待期内因为生病而出险,保险公司是可以做到拒绝理赔的;所以对于被保人来讲,等待期是越短越有利的。

此外,等待期在条件方面有宽松和严格的区分,如果不了解这些内容,很容易上当的,那么学姐建议你们来看看这篇文章: 《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

2、18岁前身故赔付力度大

基本上,市面上的很大一部分重疾险对于未成年的身故/全残保障都是提供100%的已交保费,但是,富德生命万年青重疾险赔付直接翻倍,竟然可以赔付200%已交保费,确实力度大!

就算按照保额50万来计算,万一在18周岁前不幸身故/全残,赔偿金总共有100万!

拿全残来说吧,以后的生命还很久,日后不但有大把的治疗费用,而且请人护理也是需要钱的,只有充足的赔付才能规避这种情况带来的经济风险。

在这一点上,富德生命万年青重疾险对未成年人群的特殊照顾这个优势就发挥出来了,赞~

不过不算这两方面,富德生命万年青重疾险在其他方面还有很很不足之处,给想要购买的朋友们提个建议,先读一下下面的文章再决定!

二、富德生命万年青重疾险的缺点有哪些?值得购买吗?

1、保障期限单一

富德生命万年青重疾险的保障期限仅有保终身一种。

然而市面上非常优异的重疾险,保至年龄最高70岁,还有保至终身。

要了解,保障终身的重疾险价格是不可小看的,对于某些资金不是很多的人来说,如果选择这款产品这经济压力是非常之大。

那么看来,富德生命万年青重疾险太不够意思了。

2、重疾分组暗藏“猫腻”

重疾分组后,一组只能赔付一次

作为一款多次赔付的重疾险,重疾有所分组是正常的,分组要合理才可以。

平常情况下,共同满足恶性肿瘤单独分组;高发病分散;互相有关联的疾病不能在一个组里,以上这3点要求,那么也达到优秀的重疾分组条件了。

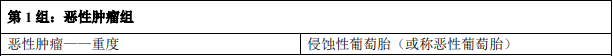

富德生命万年青重疾险在恶性肿瘤的分组方面设置的有点局限了,没有单独设置分组,而是在它的组内又加入了侵蚀性葡萄胎:

这样的话,一旦患了同组中的任意一种疾病,此后再无赔付机会,若不幸患上疾病,而这个疾病恰巧还是同组中的另一种,所有的治疗费用都需要自己支付!

这分组真的是一点也不为女性群体考虑,实在没有办法给人带来安全感。

3、缺少高发重疾二次赔

为了保障可以做的更加的充分,目前大多数重疾险的保障内容都会有一两项是关于高发重疾额外赔付保障的,对于恶性肿瘤二次赔和心脑血管设置二次赔的占了大多数的产品。

就比如说恶性肿瘤,癌细胞的再生能力超级强,而且无法全部消灭掉;癌症的生命力不是一般的强硬,很容易持续、复发、转移和新发。

但是如今医疗技术越来越发达,上述的疾病从“不治之症”已经演变成了“慢性病”所以需要进行的长期的治疗,那么就需要长期并且多频次的资金支持,

但是在富德生命万年青重疾险的保障体系内,并没有为两项常规高发重疾设定二次赔付的保障,没有从这类疾病治疗的现实情况出发去考虑,于被保人而言,没有任何好处。

但是,产品不一样保障也会迥然不同,选择高发重疾二次赔保障前弄懂这些知识才不会吃亏:

《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

学姐总结:

在保障内容方面,富德生命万年青重疾险并不十分全面,赔付力度不强,总体来说这种条件只能是中下水平的;跟“万年青”毫无关系。

想要购买多次赔付的重疾险的朋友,学姐认为还是看看其他产品比较好~

以上就是我对 "富德生命人寿万年青保险靠不靠谱"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 给儿童上哪些险种好

下一篇: 万年禧寿险性价比如何

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章