提问:![]() 柳眉剑眉

分类:人保寿险人人保3.0重疾险

柳眉剑眉

分类:人保寿险人人保3.0重疾险

优质回答

近期,人保寿险新产生了一款重疾险,那就是人人保3.0重疾险,听闻可以对这款重疾险附加两全险,在基本保障上特别完善,并且重疾保障力度高……

很多朋友也是听到了这样的风声,都跑来问学姐,想了解这款产品的保障到底怎么样?它的优缺点都有哪些?是否值得购买~

那就趁着这个机会,学姐来给大家伙做一个全面的测评!

关于它的测评结论,学姐已经放在下面这篇文章里面,赶时间的朋友直接点击进去看:

《人人保3.0重疾险保障顶呱呱?看完这点再说话!》weixin.qq.275.com

《人人保3.0重疾险保障顶呱呱?看完这点再说话!》weixin.qq.275.com

一、人人保3.0保障如何

不说那么多废话了,先上产品保障图:

根据这张保障图,我们可以得出,这人人保3.0其实是一款仅仅只能赔付一次的重疾险,基本保障涵盖了轻症、中症、重疾保障,还提供了身故责任和被保人轻中症豁免责任,相比来看,保障是全面的。

大伙一起来看一看这款产品的优缺点到底有哪些……

优点一:提供重疾额外赔保障

对于重疾保障,人人保3.0一共保障了120种重疾,最多赔付1次,若是被保人在年龄未满60周岁之前就确诊为重疾,而且还符合理赔标准的,那么保险公司会赔付一笔150%保额的理赔金;

要是被保人在60周岁(包含60周岁)之后,不幸被确诊为重疾而且还是符合合同约定的,能够赔付100%的保额。

其中人人保3.0还包含了重疾特定年龄额外赔的这个保障。这属实很给力,建议追求高保额的人选择,很好!

当然,市面上还有不少提供特定年龄额外赔保障的优质重疾险,举个例子像凡尔赛1号重疾险,不仅在重疾保障方面覆盖了额外赔,而且,针对轻中症也覆盖了额外赔付:

如果被保人首次确诊重疾是在60岁之前,也是可以来赔偿基本保额180%,在60-65周岁除此被确诊为重疾,可赔付130%基本保额;

假如,被保人在60岁前第一次确诊中症或轻症,也能够额外赔付15%基本保额的保险金,就这个理赔力度的确很完善!

想更进一步来了解了解凡尔赛1号重疾险的小伙伴可以看这篇精华测评:

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

比较重视保障力度大,高保障额度的朋友们,不妨来看看这类产品!

优点二:缴费期限灵活多样

在这款产品的缴费期限方面,人人保3.0的缴费方式有两种,一种是趸交、一种是分期交纳,其中分期交纳提供5年、10年、15年、20年和30年等5种交费期限。

投保人能根据自己的实际情况和经济状况自由搭配。

若资金充裕,有的朋友在购买重疾险之后不想每年都去支付一次保费,建议选择一次性缴纳的方式;

假设预算不充足,若想用分期缴费的方式来缓解保费压力的朋友,能用分期缴纳的方式。

当然,对于缴费期限的选择也存在一定学问,几句话也说不明白,如果有疑虑,下面这篇干货可不能错过:

《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

我们了解完它的优点,紧接着我们来看看人人保3.0到底有哪些缺点,需要我们注意的:

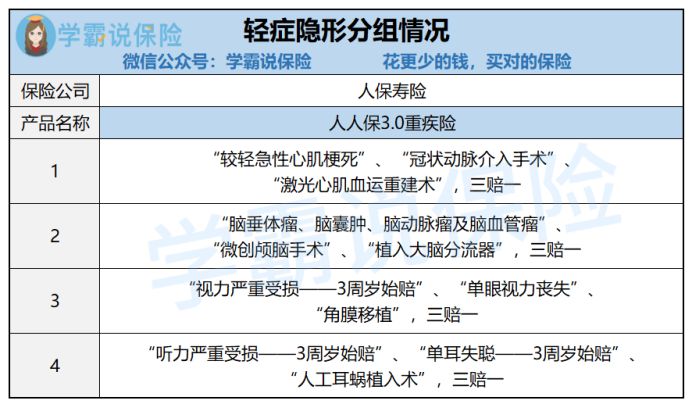

缺点一:轻症含隐形分组

在轻症保障上面,人人保3.0保障的轻症疾病数量有40种,如果说,被保人确诊可赔付30%保额,最多享受三次赔偿。这个轻症保障很一般。

但细扒条款之后,学姐发现人人保3.0的轻症保障存在很多隐形分组,于是,针对某几种疾病,也就只可以用“几赔一”的方式!

比如对于“较轻急性心肌梗死”、“冠状动脉介入手术”和“激光心肌血运重建术”这轻症情况就采取了“三赔一”的方式!

用这种方式将轻症的理赔门槛提高,这对被保人来说不是特别友好……

反过来说,这款产品的轻症保障是否好,我们不能仅仅只关注这,重疾险提供保障的轻症数量多少、赔付力度这两个方面……

也需要看看重疾险产品里面有没有配备较为完整的高发轻症疾病保障,或者说,是不是会藏着“隐形分组”这样的缺点!

学姐就不在这详述轻症保障要究竟怎么分析,想更加深入了解的朋友可以戳下篇干货呀:

《重疾险的轻症数量是不是越多越好?》weixin.qq.275.com

《重疾险的轻症数量是不是越多越好?》weixin.qq.275.com

二、人人保3.0值得入手吗

综上所述,人保寿险的人人保3.0重疾险虽说配置的保障相比较而言比较齐全、重疾赔付力度也是很大的、等待期短、保障期限和缴费期限灵活性也很大等等亮点;但是轻中症没有设置额外赔付保障。轻症还有隐形分组等缺陷,

要是想购买这款产品的朋友,要看看自己能否接受他的这些不足。

要是对这款产品不感冒的朋友,那就去研究一下市面上其他重疾险,比较出色的产品可不少。

学姐已经进行了整理,想了解的朋友可以看这篇文章,肯定会挑选到适合自己的产品!

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

以上就是我对 "买人人保3.0性价比高吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 祥瑞传家终身寿险到底好不好

下一篇: 给三岁宝宝买重疾险选保额多少的好

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章