提问:![]() 偏执

分类:医疗险

偏执

分类:医疗险

优质回答

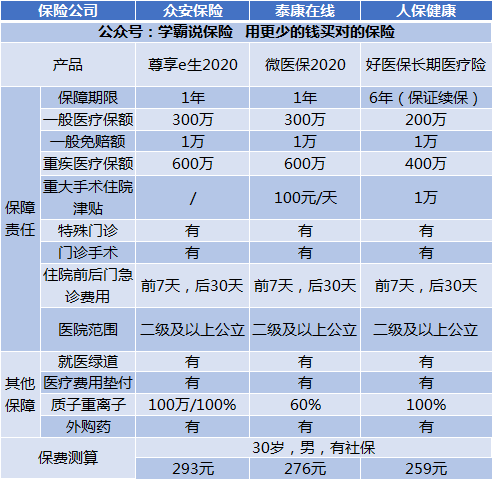

不少网友都在询问医疗险怎么买的问题,这里有份国内热门医疗险产品的对比表,哪款值得买,一目了然: 《超全!国内热门百万医疗险对比表》weixin.qq.275.com

《超全!国内热门百万医疗险对比表》weixin.qq.275.com

水滴保险可以在水滴保险APP个人中心申请退保,如果还是不会可以打电话给人工客服,按照她说的流程退保。在犹豫期内退保可以退全额保费,犹豫期外退保只能退现金价值,不是很清楚这些概念的继续往下看。

一般来说,建议在购买商业医疗保险之前购买医保。医保是最基础的保障,在健康上没有什么限制,基本上人人都可以买,价格还很便宜。商业医疗险是对医保的一个补充,它可以报销医保报销不了的项目,比如高端治疗、特殊治疗等等。

医疗险包括很多种,常见的是百万医疗险、住院医疗险、防癌医疗险这3种。

下面简单的说说这几种的区别:

1、百万医疗险

百万医疗险适合绝大多数人,它的保费低,报销金额高,同时它对报销的疾病种类没有限制,一年交几百块钱的保费,却可以得到数百万的报销额度,很值啦。不仅如此,百万医疗保险的覆盖面也很全面,比如床位费、护理费、手术费、药品费、材料费等等,都可以报销。

下面选几款比较有代表性的百万医疗险来对比分析:

由图可知。

(1)好医保:6年的保证续保,这是许多产品无法比拟的。6年的期间里,无论是理赔过、身体变差还是保险产品停售,都是可以继续投保使用。

(2)尊享e生:增加了术后家庭护理、肿瘤特药服务,以及增加了家庭共享免赔额的可选项。

(3)微医保:比起其他两款,这款多了一个增值服务:国际第二诊疗。

通过以上分析,可以知道,每种产品都有自己的特点,在购买时,应该根据自身的需要来选择。

除了这些还有很多性价比高的百万医疗险可以选择,你可以点击原文进行查看: 《良心安利!十大值得买的热门百万医疗险大搜罗!》weixin.qq.275.com

《良心安利!十大值得买的热门百万医疗险大搜罗!》weixin.qq.275.com

2、住院医疗险

低免赔、低保额是这种医疗险的特点。这种保险主要是用来报销门诊的,一般来说,5岁以下的宝宝或是老人比较适合购买这种保险。因为宝宝和老人体质较弱,比较容易感冒发烧,所以,这种保险的作用就比较大。

3、防癌医疗险

由于绝大多数的百万医疗险和住院医疗险的投保年龄都在0-60周岁,年纪大的是无法投保的,可以投保防癌医疗险。

防癌医疗险是专门为癌症设计的一款保险,这款保险对健康的要求和投保年龄没有那么苛刻。比较适合身体机能较差,年龄较大的人。

这种的价格受身体素质和年龄的影响较大,这里收集整理了几款比较实惠的防癌医疗险,需要的建议收藏: 《十大值得买的热门防癌医疗险种草给你!》weixin.qq.275.com

《十大值得买的热门防癌医疗险种草给你!》weixin.qq.275.com

以上就是我对 "水滴保百万医疗险2019可以随时退保吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

下一篇: 住院小病,好医保可以投保吗?

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章