提问:![]() 旧人最忌提起

分类:中邮人寿富富余财富嘉D款两全保险

旧人最忌提起

分类:中邮人寿富富余财富嘉D款两全保险

优质回答

台风一般在秋天出现的几率非常高,而今年秋季,就有多个台风接连袭击南方地区,在今年10月8号这一天17号台风“狮子山”登陆后,在这之后,第18号台风“圆规”又逐渐向海南岛东部沿海接近。

多个沿海地区发出预警,防范大风带来的高空坠物、树木倒伏等风险。

但是风险不是想控制就控制的住的,提前拥有一份保险,才能给自己和家人提供更完美的保障,保险因此也得到越来越多人的青睐。

此前中邮人寿新推出了一款产品——富富余财富嘉D款两全险(分红型),就引起广大消费者的关注,那这款产品具有哪些优势呢?学姐就为大家仔细分析分析。

在讲解前,如果大家对中邮人寿这家保险公司感兴趣的话,更多详细的内容在下面文章中,点击了解:

《中邮人寿怎么样?产品值得买吗?》weixin.qq.275.com

《中邮人寿怎么样?产品值得买吗?》weixin.qq.275.com

一、富富余财富嘉D款两全保险(分红型)保了什么?

我们先来看看富富余财富嘉D款两全保险(分红型)的保障形态图:

通过对这张保障图的观察,就可以知道中邮人寿富富余财富嘉D款两全险(分红型)兼备了返还和身故保障双重功能,还能够以此获得收益。

而这款产品比较值得入手的地方是以下几点:

1、适合短期理财

富富余财富嘉D款两全险(分红型)涵盖的保障期限为六年,由此可知它本质上是一款短期产品,假若你账户中有一些闲余资金,打算几年内赚取收益,就可以选择尝试投保具有这种特点的短期理财产品,使得资金周转更加便利。

2、身故/全残保障考虑周到

市面上大多数两全险产品所设置的保障功能是身故方面的责任,而中邮人寿的富富余财富嘉D款两全险(分红型)可以同时支持身故和全残保障。

同时,富富余财富嘉D款两全险(分红型)在等待期之后,也就是180天之后,假如被保人不幸遭遇身故或全残,保险公司就会交给已交保费*一定分量的身故以及全残的相关保险金,给付比例是通过不同年龄阶段的人来划分的,考虑得十分周到。

对富富余财富嘉D款两全险(分红型)的优势进行讲解之后,下面要说的缺点大家也需要注意:

1、满期返还有亏损

保障期间如果没有出险,那么,只要等到保障期满,就能都得到100%基本保额的满期保险金,一般情况下,两全险都要多少受到通货膨胀的影响,影响我们最大的就是满期保险金贬值了。

因此,满期返还和我们想象的是有出入的,有疑问的话,可以看看学姐的这篇文章:

《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

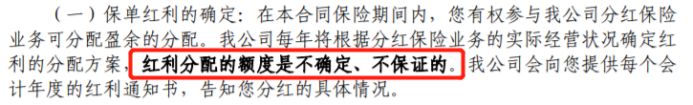

2、分红不固定

至于分红,富富余财富嘉D款两全险也是有的,分红也就是每个会计年度完了之后,保险公司,把上一个会计年度这个类别分红保险的可分配利润,按一定的比例、以现金红利或增值红利的方式,分配给客户的。

然而在运营过程中保险公司,每年都盈利是不可能,因此是无法确定利润的,也就是说保单的承诺分红也是未知的,时而多时而又少,甚至还会出现分红为0!

而且富富余财富嘉D款两全险(分红型)在条款中早就明说了:

所以,有关于富富余财富嘉D款两全险(分红型)的分红部分的话,学姐这里也奉劝大家别有太大的期望为好。

同时学姐也建议大家首先要对分红型保险有进一步的了解,避免大家不小心踩到雷:

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com

二、富富余财富嘉D款两全保险(分红型)建议购买吗?

关于富富余财富嘉D款两全险(分红型)的优缺点学姐也为大家说明了,大家再看它的收益情况,这款产品值不值得买大家看看就知道了。

比如说一个45岁女性入手了富富余财富嘉D款两全险(分红型),那么其收益具体如下:

倘若在6年的保障期间,在经营状态方面,中邮人寿的表现还不错,年年都有稳定的利润,所以每年的现金价值和分红收益都会比前一年多,现金价值方面,0是最后一年的数值;

在第3年开始身故或者全残保险就都是42万,满期保险金是328000元,合计累计收益是350580元。

和累计保费30万元对比,这样的收益不怎么样,而且还要中邮人寿经营得好才能实现,每年的盈利都比较稳定的条件下,在缺少分红的条件下,光靠满期保险金收益并不多。

大家需要知道的就,是如今的市面上也有非常多高收益理财型保险,比方说下面学姐所列举出来的产品:

《想买高收益理财型保险?这10款别再错过了!》weixin.qq.275.com

《想买高收益理财型保险?这10款别再错过了!》weixin.qq.275.com

总而言之,中邮人寿富富余财富嘉D款两全险(分红型)仅限作为一款短期理财的产品,不过学姐认为,人有非常漫长的的一生,短短6年的保障期限压根儿就没有办法给我们安全感,建议各位最好是先配置好长期的保障型保险再来考虑。

何况于这款产品也没多少收益,大家要购买时千万得看清楚了之后再决定要不要买。

还想知道富富余财富嘉D款两全险(分红型)的详细内容,在这篇文章内容里也有提到,最后,小伙伴们可以详细的了解一下具体内容:

《中邮富富余财富嘉D款两全险(分红型)拥有双重功能?别吃这亏!》weixin.qq.275.com

《中邮富富余财富嘉D款两全险(分红型)拥有双重功能?别吃这亏!》weixin.qq.275.com

以上就是我对 "富富余财富嘉D款两全险保颌"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 二十六岁男性究竟买哪个保险更划算

下一篇: 长城吉康人生挚爱版靠不靠谱?有哪些亮点?

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章