提问:![]() 找到

分类:新华保险

找到

分类:新华保险

优质回答

学霸说保险,专注保险测评!如果你是想要够买新华的重疾险产品,建议你先看看这份对比表: 《国内136款热门重疾险对比表》weixin.qq.275.com

《国内136款热门重疾险对比表》weixin.qq.275.com

新华保险公司是国企。额外提醒一点,国企和股份制并不矛盾的。 虽然新华保险已经完成股份制改造并且上市,确实是一家股份制企业,但新华保险的第二、第三、第四和第自五大股东都是国资背景,合计持股比例超过50%,所以新华保险的控股权仍然在国有资本手中。因此新华保险仍然是国企性质,属于国资控股的股份制企业。 知道新华保险是国企还是私企之后,您再想了解的问题应该是新华这家公司以及它的保险产品怎么样吧? 下面我从这两方面来给您一一解答——

新华是一家国内颇有名气的保险公司,公司规模较大,有着许多分支机构网点。新华保险公司有多种险种在售卖,主要是寿险、重疾险以及年金险等险种。

大家会问这个公司怎么样,其实主要的就是想了解这个公司的产品怎么样。除了个别的产品外,他们公司卖的产品总得来说没什么太大的缺点,中规中矩。我们通过分析一下这个公司比较火的重疾险来深入了解这个公司:

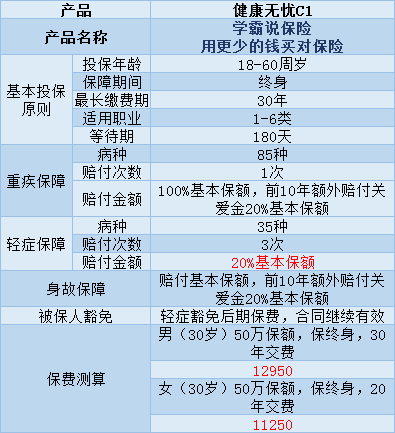

健康无忧C1是一款单次理赔型的重疾险,具体内容如图所示:

由图可以看出,健康无忧C1有着以下几点优点:

1、额外赔付诱人:在前十年不幸确诊为重疾的或是身故的,就可以的到20%的保额。

2、患6种特定重疾也可额外赔20%,例如脑癌、胰腺癌、白血病。

这款产品还有一些需要改进的地方:

1、不太值,价格太高了,保障的内容很一般,没有太多亮点。1万左右的价格,不是谁都能够付得起的。

2、。这款产品的轻症赔付比例只有20%,连市面的平均比例都没有,不值得。

我专门整理了一些性价比比较高的重疾险产品供大家参考,需要的可以收藏起来: 《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

与此同时,我还收集了一些性价比不高的重疾险产品,给大家排排雷: 《十大【不值得买】的重疾险大盘点!》weixin.qq.275.com

《十大【不值得买】的重疾险大盘点!》weixin.qq.275.com

这就是我对这个问题的见解,希望对你有用。

以上就是我对 "新华人寿保险股份有限公司是私企还是国企?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 平安百万任我行,如果交通意外没有身亡而是住院的,有没有赔的。

下一篇: 中国保险公司排名前十是什么?

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章