提问:![]() 肤浅

分类:福禄鑫尊

肤浅

分类:福禄鑫尊

优质回答

学霸说保险,专注保险产品测评!中国人寿的福禄鑫尊是一款集年金、返还、分红于一体的保险,很多人看到业务员演算的分红利率很高,但其实分红险的红利都是不确定的 ?戳这里了解分红险的真相: 分红险永远都只有演算利率?现实却是如此的坑weixin.qq.275.com

分红险永远都只有演算利率?现实却是如此的坑weixin.qq.275.com

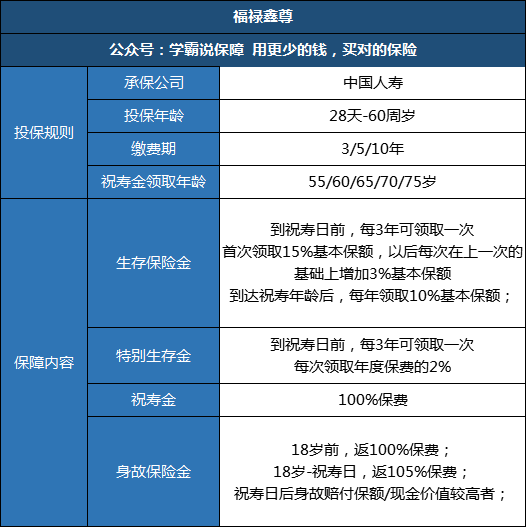

福禄鑫尊虽然已经停售,但是曾作为国寿的主推产品,名气还是不小的。下面我们一起来看看它的保障内容:

为了便于大家理解,我以30岁男性为例,10年缴费,每年交1万,祝寿金领取年龄为55岁,通过测算保额仅有7357,可以说是毫无保障可言了 。你以为这就坑了吗?你还可以看看这篇: 网上人人都说福禄鑫尊不好,是真的吗weixin.qq.275.com

网上人人都说福禄鑫尊不好,是真的吗weixin.qq.275.com

再来看看年金收益功能:

33岁可领取第一笔生存金1303+200的特别生存金,以后每次加200,那么到祝寿期前共领取1.69万。55岁领取祝寿金10万元,那么55岁共领取:11.69万;55岁后每年可领取735.7元作为养老金。

不算缴费的10年,从40岁到55岁,15年里实际的年利率只有1.129%,要知道余额宝即使连续跌了几年的收益都还有1.7左右。 55岁后的养老金,每年只有735.7,相当于每个月领60多,试问,一个月60多你能干什么呢?

而每年的分红金能拿多少,你要清楚一点,所有分红险的红利都是不确定的, 福禄鑫尊甚至没有保底利率,就算是保险公司不给你分红,你也没话可说。如果想要找收益靠谱的理财型保险,可以看我筛选的这些产品: 2020年,排名前十的养老保险大盘点weixin.qq.275.com

2020年,排名前十的养老保险大盘点weixin.qq.275.com

以上就是我对 "国寿福禄鑫尊两全保险分红型年交六千十年 的四十柒到六十能拿出多少"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章