提问:![]() 再见路人

分类:信泰人寿和阳光人寿的重疾险哪个好

再见路人

分类:信泰人寿和阳光人寿的重疾险哪个好

优质回答

俗话说“一分钱,一分货”,而现在也有很多人在供买东西的时候,会偏好于大牌,买保险也是这样,像平安、太平洋、国寿等等大牌保险公司的产品会让人更有信赖感。可是大牌公司的产品仍然是有着差距,而且差距也不小,我们就来了聊聊信泰和阳光人寿吧,我们去瞧瞧两家公司究竟哪家重疾险产品更好呢?

开始前,送给大家一篇干货,教会你们如何才能挑选到优质的重疾险产品:

一、信泰人寿VS阳光人寿,硬实力battle

1、公司背景实力揭晓信泰人寿于2007年成立,成立时注册资本总共为50亿元。在浙江、北京、上海、广东、厦门、深圳等地开设了18家分公司。这14年期间,也获得了诸多声誉,像在2019年时获得年度经营效率保险公司,2020年分别获得卓越竞争力寿险公司以及年度最具有价值保险品牌等。

2020年年末为止,公司总资产逾千亿元,所有客户群体总数高达430万人以上。据2021年的第一个季度在国内所有的寿险保险公司在保费上的排行榜中,信泰人寿位居第13位,综合实力蛮厉害的。

阳光人寿在2007年成立的,注册资本为183.42亿元,阳光保险是母公司,中国石油化、南方航空集团、中国铝业公司等大型企业集团共同投资,才把阳光保险组建而成。

阳光人寿成立这五年已位居中国500强企业、中国服务业100强企业,成立这么久,公司在全国各地仅是二级机构就已经开了33家,而三四级分支机构近1000家。

在2021年第一个季度的寿险公司收入排行榜,排名在第14位,在实力上与信泰不相上下。

因为篇幅有限,学姐就不展开给大家讲解了,所以有兴趣的小伙伴可以点击这里:

《信泰人寿PK阳光人寿,谁的实力更强?》weixin.qq.275.com

《信泰人寿PK阳光人寿,谁的实力更强?》weixin.qq.275.com

2、谁更能赔

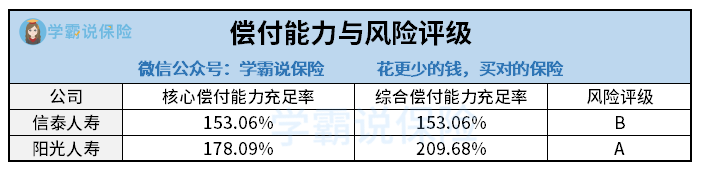

公司的背景我们都已经清楚了,但是偿付能力如何我们去瞧瞧。用偿付能力而去衡量保险公司财务状况的最基本的标准,其实就是有没有赔偿消费者金钱的实力。

银保监有具体规定,保险公司的偿付能力要想合格必须达到下面三个指标:核心偿付能力充足率在50%以上;综合偿付能力充足率在100%以上;风险综合评级B级及以上。

学姐收集了一些相关的数据,从数据里面我们可以看出,两家保险公司均已超过规定的标准,在这里面阳光人寿的数据明显要略高于信泰人寿,难道说阳光人寿的产品会更好一点吗?

先来看看重疾险对比,看完了之后,就会知道结果了!

二、信泰人寿pk阳光人寿,重疾险对对碰

学姐已经选出了这两家公司的重疾险新品,大家先观察一下对比图吧:

1、从投保规则对比

从投保规则看,达尔文5号焕新版与i保长期重疾险的保障期和缴费期都比较灵活,让消费者有非常大的选择权。达尔文5号焕新版得出的投保年龄范围比i保长期重疾险更广,并且等待期时间更短,消费者获得保障时间也就越快。

投保年龄范围这两款保险都是相对来说较窄的,如果各位朋友们选择给家里的长辈们进行投保,投保时年龄不在承保区间之内,可以在这份国内热门的136款产品中寻找:

《全国热门的136款重疾险对比表》weixin.qq.275.com

《全国热门的136款重疾险对比表》weixin.qq.275.com

2、从保障内容对比

达尔文5号焕新版与i保长期重疾险在基础保障这方面都是包括了轻、中、重疾的,常规的豁免不缺,身故责任也不缺,但是对于高发重疾的保障方面达尔文5号焕新版做的更到位。i保长期重疾险的确是涵盖了少儿特疾保障,然而只保障16种疾病,特疾保障覆盖的人群没有达尔文5号焕新版广泛。

3、从赔付条件对比

小伙伴可以看看保障图,赔付条件的优劣一眼就看出来了。i保长期重疾险可以进行保障的仅仅只有重疾和少儿特疾,在年龄方面也有比较多的限制,达尔文5号焕新版60岁前出险轻、中、重疾都有额外赔,而且也涵盖了高发特疾的额外赔,对每一个环节的保障内容,额外赔付几乎都涵盖了,给出的重疾赔付力度相当充足。

学姐要提醒大家,达尔文5号焕新版在赔付力度方面,肯下血本,但是缺点也比较明显,46万已经是投保最高的保额了,这也无法满足高保额需求的人群,如果你有高保额需求的话,学姐给大家安利康惠保旗舰版2.0:

《康惠保旗舰版在重疾新规下的它还香吗?》weixin.qq.275.com

《康惠保旗舰版在重疾新规下的它还香吗?》weixin.qq.275.com

4、从产品价格对比

这两款产品的保费价格挺优惠的,比同类型产品要低很多,是重疾险中的地板价格。可是达尔文5号焕新版的价格实在比i保长期重疾险价格要高,对预算不高的人群更友好。

看完这两款产品的对比,朋友们有没有立刻想要去投保的感觉呢?若是有的话,那么先别那么着急。决定购买之前先多对比几家:

《十大便宜好价的重疾险大盘点》weixin.qq.275.com

《十大便宜好价的重疾险大盘点》weixin.qq.275.com

总体而言的话,达尔文5号焕新版与i保长期重疾险的性价比都是不错的,若是非要决一胜负,不得不说,达尔文5号焕新版更优秀一点,保障是非常的全,赔付度相当的高。小伙伴们要是有不同的建议当然是可以告诉学姐的~

以上就是我对 "阳光人寿和信泰人寿哪个的重疾险赔付更有用"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

下一篇: 国华人寿相比新华人寿哪个的产品性价比高

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章