提问:![]() 沉溺于春风

分类:安联保险

沉溺于春风

分类:安联保险

优质回答

其实一般关心某某保险公司的情况时,无非就是担心公司倒闭跑路了,还有包含买了保险以后理赔不成在内的其它问题!

你要知道以上你所担心的问题,是不会存在的!

总而言之,银保监起到了管理和监督各保险公司的职责!

理赔不成的问题,不会发生。法律效力与保险合同同时生效。

关于保险破产,如果你还想进行更深入的了解,在面对该公司时,我们注意采取什么样的措施来保护自己的利益,可以从下面这篇文章里获得答案>>

《保险公司破产了,我的保险要如何处置?》weixin.qq.275.com

《保险公司破产了,我的保险要如何处置?》weixin.qq.275.com

安联保险是不是真的靠谱,看了才知道。

一、安联保险实力如何?

1、安联保险公司背景京东安联财产保险有限公司,公司前身为德国安联保险集团于2003年单独出资成立的保险公司。

2018年7月,公司获中国银保监会批准增资,引入京东等4家新股东;这年10月,公司也是获得批准,将名称变更为“京东安联财产保险有限公司”。

凭借德国安联集团130年的保险及风险管理经验,以及京东集团在数字化技术及电子商务生态系统上的领先优势,

公司秉承“智·惠”保险价值主张,合力打造以客户为中心,以数据为基础,以技术为驱动的科技型保险公司。

目前,公司在上海、广东、北京、四川均有分公司,在深圳有营销服务部。

2019年,公司全年保费收入达到25.3亿元,同比增速104%。全年服务客户的总数突破了1.7亿。

安联保险公司有着其核心竞争力,那就是资本雄厚,规模庞大。

安联保险这样的成绩可以在市面上的保险公司中脱颖而出吗>>

《新出来的2021年十大保险公司保费收入排行榜,请查收》weixin.qq.275.com

《新出来的2021年十大保险公司保费收入排行榜,请查收》weixin.qq.275.com

保险公司的偿付能力和服务评价方面是判断保险公司实力的重要依据,

购买安联保险产品的风险高不高,我们来看看>>

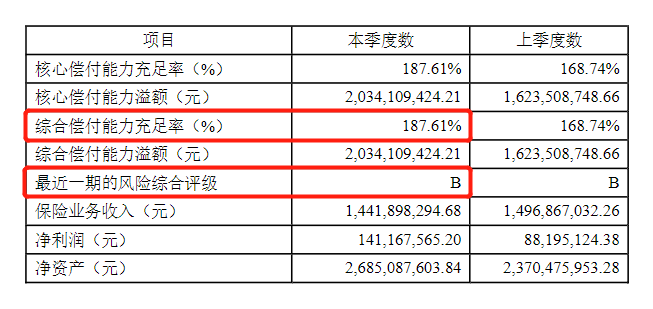

1、安联保险的偿付能力

偿付能力可以这么理解,就是说保险公司是不是有足够的钱赔给我们。

从综合确保偿付能力充足率来看,保险公司应不低于100%。

综合偿付能力充足率就是当所有的保单都申请赔付,保险公司赔付所有保单的能力够不够。

一般情况下,综合偿付能力充足率的高低和保险公司的风险成反比。

在2020年第4季度寿险公司偿付能力数据的支撑下,安联保险综合偿付能力充足率是187.61%,高于银保监会规定的100%。这样的偿付能力是不差的。

没有对比怎知好坏,来看看2020年最全保险公司偿付能力排名榜,自己做一下比较>>

《2021年最新偿付能力排行,哪家公司「赔」得好?》weixin.qq.275.com

《2021年最新偿付能力排行,哪家公司「赔」得好?》weixin.qq.275.com

2、安联保险的服务评级

监管对安联保险风险综合评级(分类监管)的评价结果中表明,2020年二季度的风险综合评级结果为B的保险中就有安联保险。

当然了,优秀保险公司的标准除了这两方面的能力还有别的方面,在我之前的回答中有具体说到>>

《究竟要如何来看一个保险公司才算全面?》weixin.qq.275.com

《究竟要如何来看一个保险公司才算全面?》weixin.qq.275.com

3、安联保险的服务质量

每个工作人员的能力以及态度都可以影响到消费者对这家公司服务质量的看法,

买保险时究竟会遇到什么样的工作人员谁也不能确定,

一个态度特别好的工作人员不能决定这家公司的服务质量是否优秀,也不能因为个别工作人员的态度不好就认为这家公司的服务质量很差。

要全面了解一家公司的服务质量,需要看经过大量数据统计出来的结果。

通过整合消费者的意见,我们总结出了一份消费者投诉榜单,想要了解富德生命人寿质量可以看这篇文章>>

《最新保险公司【消费者投诉榜单】出炉,服务最不好的保险公司是哪家?》weixin.qq.275.com

《最新保险公司【消费者投诉榜单】出炉,服务最不好的保险公司是哪家?》weixin.qq.275.com

>>总的说来,保险业内不管是大公司还是小公司,都是需要经过中国保监批准,才能成立的,得到国家支持和认可的,

所以我们没有必要去担心安全性和可靠性,安联保险也是不错的选择。

但是有一点,我们是不能根据公司的好坏来评定一个产品的优劣的,保险产品基本上都是参差不齐,各有优缺点的。

二、公司重要还是产品重要?

很多人都觉得公司更重要,所以更注重挑选公司以后再去买产品。但事实上,这样反而错失了好的产品,还忽略了保险产品应该符合需求的原则。

中国有将近200家保险公司,市面上有很多性价比高值得买的产品,

就算不把保险公司品牌看得太重,挑到好产品的几率也是很大的。

所以,在判断公司重要还是产品重要的问题上要先清楚的是,一定要结合自身的情况,通过分析产品本身怎么样,相关保障好不好,来判断适不适合自己。

选择大公司更有保障,在挑选医疗险中更要考虑这点。

购买这种一年期产品时,如医疗险,要注意防范它随时可以停售的风险。

假如保险公司经营的稳定性不够,那么相对的,医疗险产品停售的可能性要高一点。

还有一些保险选择大公司比较靠谱,可戳>>

《保险哪类产品匹配应选大公司》weixin.qq.275.com

《保险哪类产品匹配应选大公司》weixin.qq.275.com

以上就是我对 "安联人寿产品实力很不错"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 平安安心无忧返还型投保人写谁重要吗

下一篇: 中国人保人人保2.0重疾险身故

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章