提问:![]() 守心爱人

分类:泰康人寿岁月有约养老年金险

守心爱人

分类:泰康人寿岁月有约养老年金险

优质回答

随着生活质量的不断提升,很多人认为社保所提供的养老保险份额还是太低了,想要下单一份商业养老保险。开篇大礼,送大家一份比较热门的养老保险榜单,错过就可惜了:

《全新发布性价比最高的商业养老保险前十名!》weixin.qq.275.com

《全新发布性价比最高的商业养老保险前十名!》weixin.qq.275.com

近期非常多小伙伴都来向学姐咨询泰康人寿的岁月有约养老年金险,绝大部分青睐于它的“无条件领取25年”,感觉这点用来养老特别好。

难道真的存在这么优秀的产品?学姐也操心说大家会不会落进别人设置的骗局中,是以找了它的条款着重观察,发现这款产品还真的有一些圈套,怀疑的话学姐这就来和你仔细分析一下!

一、泰康人寿保险靠谱吗?

一家保险公司的好坏可以通过什么来判断?这篇文章可以很好的为你解答:

《一家保险公司算不算优秀要考虑什么方面?》weixin.qq.275.com

《一家保险公司算不算优秀要考虑什么方面?》weixin.qq.275.com

下面就以泰康人寿保险公司的公司实力,保费收入和偿付能力这三方面入手讲解,瞅瞅这家公司表现如何:

公司实力

成立于2007 年8 月10 日的泰康人寿保险股份有限公司,注册资本40 亿元,分公司就有34家,还有2家企业年金中心,累计服务客户远远超过了42万家服务企业员工数领先于3400万人次。保费收入

保费收入是保险公司为履行保险合同规定的义务而向投保人收取的对价收入,它的作用很大,算是保险公司主要资金流入的一个渠道,它就相当于是保险公司的资产。所以评价一家保险公司好不好,那一定要先分析它的保费收入!

2019年泰康人寿保费收入为1308.38亿元,市场份额占比4.42%,同比增长为11.49%。

偿付能力

判断保险公司有没有能力理赔,最关键的数据就是偿付能力。偿付能力可以反映出保险公司财务的稳定性,在考虑投保公司时它也是一个关键的要素。中国保险协会发布的泰康人寿2020年第二季度偿付能力报告中的数据表明,分为以下三个不同的偿付能力,而且每个能力百分比都不一样:核心偿付能力为249.85%、综合偿付能力250.56%、风险综合评级下来为A级。

二、岁月有约分红收益大揭秘,必看!

给大家大体的分析了一下,我想大家通过以上的数据也能看得出来泰康人寿保险公司是一个很不错的公司~

我知道这个时候大家肯定都在关注这个问题,这款泰康岁月有约年金险(分红型)真的很好吗?真的可信吗?下面这篇文章写的很详细,大家可以看看:

《泰康岁月有约年金险一年的收益到底有多少?》weixin.qq.275.com

《泰康岁月有约年金险一年的收益到底有多少?》weixin.qq.275.com

话不多说,直接上精华图:

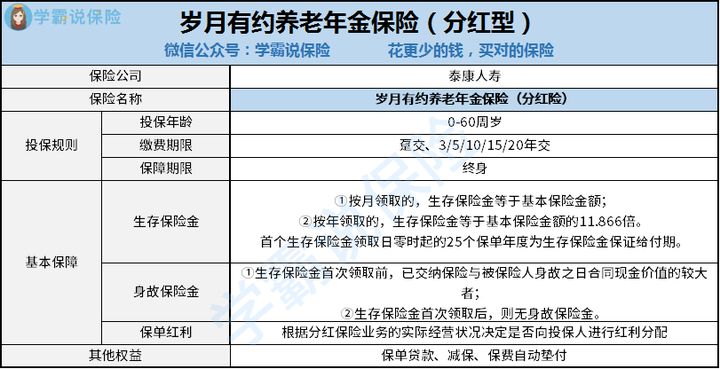

这些表格很直观的看出,这款保障终身的产品适合0-60周岁的人群购买,缴费时既可以选择趸交也可以是3/5/10/15/20年交,泰康嘉福1号终身寿险(万能险)、泰康健康相伴豁免保险费疾病保险这两种或者其他的保险也可以一块搭配购买。

生存保险金按约定领取时间领取,养老金开始领取年龄有60/65/70/75周岁可选。如果按年领取,可领取基本保险金额的11.866倍,并且保证领取25年。

从养老年金险的角度看岁月有约并没有什么大问题~

这里总结了它的一些优点:

保险减保

假如被保人任何保险事故都没有发生,那么投保人在过了犹豫期后能够去申请减保,把基本保险金额和保险费用用相应的比例降低,之后再领取由基本保险金额减少后的那部分对应的现金价值。在投保人要求下减保过后,基本保险金和保险费满足保险公司规定是必要要求。

养老社区

只要购买了岁月有约养老险,就可以先去享受泰康幸福有约终身养老计划,能够根据自己的意愿选择养老社区。(1)保证入住:被保险人或者投保人享有保证入住社区的权利。

(2)优先入住:投保人的父母及投保人配偶的父母享有优先入住权,但需自行支付费用。

(3)入住优惠:保证入住方的配偶享入住费用优惠。

(4)自由支配:保险利益可领取,也可用于支付社区费用。

诚然,此款产品能有多少分红,这才是大家心里最在意的~

下面是泰康岁月有约养老保险红利的设计方法:

在每一保单年度,如果合同有效,对于是否向投保人进行红利分配,保险公司将根据分红保险业务的实际经营状况来决定。如果有红利分配,确定向投保人分配的红利金额是由保险公司根据相关精算规定计算,然后在保单红利派发日分配。每个人都能够了解的很清楚,最吸引人的分红并不是固定的,它增值速度慢,取出也不容易,而且分红还是靠公司利润。因此要根据公司的实际营业情况进行分配,具体获利多少,还是保险公司说的算,多让人心痛!

分红险竟然还有这些“坑”,这篇文章快收藏:

《为什么分红险有这么高的投诉率?下面就来揭开分红险的谜底》weixin.qq.275.com

《为什么分红险有这么高的投诉率?下面就来揭开分红险的谜底》weixin.qq.275.com

可以看出,泰康岁月有约养老年金的基础保障内容比较完整,只是在分红这一方面还是要多谨慎一点!

当然,在考虑购买年金险前,保障自身安全要做好,最后要送给大家一份投保攻略,不懂得购买保险的伙伴一定要看:

《【保险】哪个好,如何购买,这份“避坑指南“快收好!》weixin.qq.275.com

《【保险】哪个好,如何购买,这份“避坑指南“快收好!》weixin.qq.275.com

以上就是我对 "泰康人寿岁月有约养老金年金险买不买"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 利安人寿保险利安人寿安好一生2021重大疾病保险重疾险可以医保卡外借

下一篇: 四大保险公司是哪四家

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章