提问:![]() 孤怜茶染香

分类:平安金瑞人生年金险

孤怜茶染香

分类:平安金瑞人生年金险

优质回答

据说保险界的“老大哥”平安险为了回报新老顾客,金瑞人生21年金险这款保险已经上线了,并且提供了养老、教育、财富传承等功能,已一经推出便吸引到不少小伙伴购买!

金瑞人生21能做到这么好,大家怎么能不买呢?下文我们就一起来看看金瑞人生21的保障责任以及收益情况吧!

学姐还是提醒一下大家,年金险有很多地方都是坑,购买年金险的时候,一定要避免这些坑,学姐给大家整理了一部分:

《想要避免99%年金险的套路,那这个办法你必须得掌握》weixin.qq.275.com

《想要避免99%年金险的套路,那这个办法你必须得掌握》weixin.qq.275.com

关于今天的重点内容,下面就统一为大家讲解一下,对于不懂的一定要做好笔记!

一、金瑞人生21的保障责任大起底!

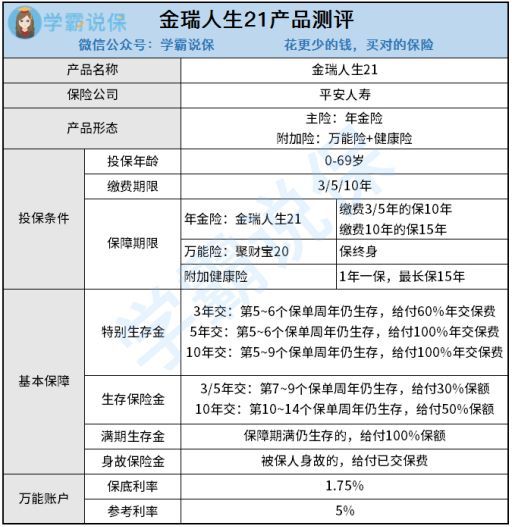

现在,我们要一起来看一下金瑞人生21的产品图:

金瑞人生21是隶属于平安保险公司的年金险,由平安金瑞人生年金保险、平安聚财宝终身寿险和平安附加轻症陪护疾病保险组合而成,这款产品的基本形态有什么特点呢,下面学姐为你一一解答!

1、年金领取方式灵活

金瑞人生21的领取方式灵活,不但包括特别生存保险金方式,还包括生存保险金和满期生存金,可以知道年金领取方式灵活程度很高。

金瑞人生21的年金领取方式最早可从第5个保单起领取保险金。

当然,要是中途遭遇不幸去世的话,金瑞人生21还有身故保险金赔偿,这样就能在很大程度上降低了身故给家人带来的一些财务方面的冲击!

于是,暂且不论上面提到的年金险,无论是要投保哪一类保险,建议大家购买带有身故责任的产品,因为这些产品的保障功能更加放心,毕竟它真的有很重要的作用!

要是还不信,大家可看看专业人士是如何分析身故责任的重要性:

《听说可以买不带身故的保险?太纯真了吧?》weixin.qq.275.com

《听说可以买不带身故的保险?太纯真了吧?》weixin.qq.275.com

2、保底利率低得可怜

购买金瑞人生21能够享有万能账户,看起来非常让人心动!不过你可不要忽略了它的保底利率,仅仅1.75%,这根本就拿不出手啊!

谁都知道,配有万能账户的年金险,如果被保人不把收益取出来,即可放进万能账户进行二次增值!

按照这个模式,收益就会钱生钱,利滚利,大家肯定喜欢吧,很无奈的是这都被保底利率给破坏了。

假设30岁投保,那么被保人要到100岁的收益率才能达到2%,保险合同表现出,保证利率之上的投资收益是不确定的。

换言之,最终拿到手的分成有多少,决定权都在保险公司那,真是出乎想象啊!

金瑞人生21的基本保障形态就是这样了,可以说没发现什么很大的弊端,但是别那么心急要去购买,还不知道金瑞人生21的收益表现如何!一起来了解一下吧。

二、看完金瑞人生21的收益,果断走人...

通过对金瑞人生21的收益情况进行的资料查找,学姐整理出了下图:

在这个收益图里面比较全面的示意了金瑞人生21的收益情况,下面学姐就要对各个保险金的收益情况进行详细分析:

1、特别生存金

金瑞人生21的特别生存金缴费周期可以分为3年/5年/10年,那接下来,学姐便以5年缴为例,如果第5-6个保单内周年仍生存,那么就可以拿到全部的年缴保费。

上图告诉我们,此险种的收益是100000元,在投保后的第5年开始领取。

但是经过学姐的计算才知道,金瑞人生21提供了0.68%的内部收益率,比起那些内部收益率为3%、4%的同类型产品,金瑞人生21的确很难让人满意!

要是不足以让你相信,大家相较该款爱心人寿守护神理财型产品就知晓了:

《马上就要买不到爱心人寿守护神2.0终身寿了,知道它能带来的真实收益后我无比震惊!》weixin.qq.275.com

《马上就要买不到爱心人寿守护神2.0终身寿了,知道它能带来的真实收益后我无比震惊!》weixin.qq.275.com

2、生存保险金

学姐还是会挑选五年缴 ,被保险人生存到第7-9个保单周年,即能付出30%年缴的保费。

经过计算得到,收益上,36-38岁这段时间共得到了200976元,我们通过这组数据还是能看出这收益是挺好的!

但要跟这十款收益极高的理财型保险相比,估计金瑞人生21够呛:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

3、满期保险金

假设你选择了金瑞人生21年金险,并且保期限为10年。

要是到了保期,即可一次性给付满期生存保险金100%保额,保险合同终止。

那除去身故保险金的话,投保金瑞人生21产品时,可以通过5年缴纳,金瑞人生21的利益都是在最后一年返还的,可以拿到519758元,这就意味着,你十年的收益才是19758元,学姐都想象不到!

对于有一些4/5年就能够回本的年险产品,金瑞人生21年金险简直不能够再鸡肋了!

三、学姐总结

最后总结来说,金瑞人生21年金险对于基本保障责任方面是比较合适的,但是对于金瑞人生21年金险的收益来说,学姐真的忍不住吐槽,缴纳的保费高达50万保费,居然要等十年才有回本的趋势,真是做的太差了!

所以,学姐在这里给大家个小提示,一定要先算好收益才能购买年金险,不然真的很容易被坑!

那么,学姐今天的测评到这里就结束啦!想要了解更多关于理财险知识,关注学姐,保你大大的收获哦!

以上就是我对 "金瑞人生是返还型"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 太平洋车险多久理赔

下一篇: 不婚女性需要投保重疾保险吗

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章