提问:![]() 过来亲亲吗

分类:得了慢性胃炎还能投保百年康惠保旗舰版2.0吗

过来亲亲吗

分类:得了慢性胃炎还能投保百年康惠保旗舰版2.0吗

优质回答

给各位讲一个冷门知识,对于每年的4月9日,大家都有什么印象,其实这一天是“国际护胃日”。

从世界卫生组织的有关数据可以得知,中国的肠胃病患者的数量已经达到1.2亿,出现慢性胃炎的几率是30%,出现消化道溃疡的几率是10%,就是这些数据给出了明确的说明,我国是“胃病大国”这一点确实是毋庸置疑的啊。

慢性胃炎这种疾病很有可能会演变成胃癌,万一患上胃癌,麻烦可就大了,买份重疾险来做保障,保险公司都不敢给你承保了!

因此你如果有慢性胃炎的征兆,马上看看这份投保指南: 《超全攻略:各类疾病能不能投保?如何投保?》weixin.qq.275.com

《超全攻略:各类疾病能不能投保?如何投保?》weixin.qq.275.com

刚好最近有位慢性胃炎患者来咨询学姐,她已经患病了,还能选择入手康惠保旗舰版2.0吗?今天就帮她解答了,学姐为大家准备了详细的解答,快快看!

一、关于慢性胃炎,康惠保旗舰版2.0的核保条件有3点!

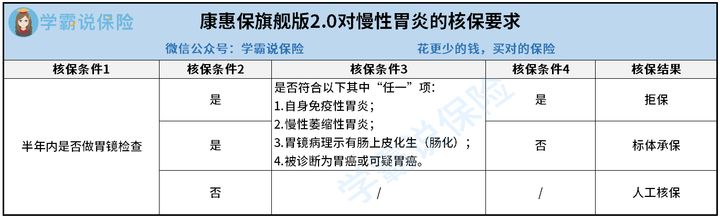

慢性胃炎患者也能够成功投保康惠保旗舰版2.0,但还是要根据下面图片里这些具体的核保条件来判断:

可分为三种情况:

(1)如果慢性胃炎患者在半年内没有做过胃镜检查,那就需要进行人工核保。

(2)如果慢性胃炎患者在半年内做过胃镜检查且没有被诊断出自身免疫性胃炎/慢性萎缩性胃炎/胃镜病理示有肠上皮化生/胃癌/可疑胃癌,即可正常承保。

(3)如果慢性胃炎患者的病情比较严重,符合以上这四项的任一种,也就只能放弃,康惠保旗舰版2.0肯定会直接拒保的。

各位想买康惠保旗舰版2.0的慢性胃炎患者们,大家最好还是根据自身的情况购买哦~

有慢性胃炎的患者,如果你们还是不知道如何买,不要心急哈,这边投保攻略能帮到你: 《记住这5个步骤,让你顺利带病投保!》weixin.qq.275.com

《记住这5个步骤,让你顺利带病投保!》weixin.qq.275.com

关于康惠保旗舰版2.0对慢性胃炎的核保条件,讲到这里就不说了,康惠保旗舰版2.0这款产品对于我们来说是否具有高的性价比?如果不是慢性胃炎患者,那么这款产品还值不值得我们去买呢?下文我们将会为你们解决这些疑惑~

二、康惠保旗舰版2.0的性价比怎么样?值得买吗?

话不多说,我们先来一起看看康惠保旗舰版2.0这款产品的产品图:

我们一起分析一下这款产品的产品图,关于这款产品的一些优点很容易就可以看出来了:

1、等待期短

从所周知,当一份关于重大疾病的保险被我们购买回来后,假如在较长的等待期间被确诊为重大疾病,那么保险公司是不会对我们进行理赔的,所以等待期越短越好,90天是目前重疾市场上最短的等待期。

可巧,康惠保旗舰版2.0它的等待期刚好就是90天,让客户的保障可以更早实现,这不是很好吗?

关于等待期这个专用名词,其实存在很多隐藏误区,想知道是什么,点这里: 《等待期内出险保险公司就不赔了?不懂小心吃大亏!》weixin.qq.275.com

《等待期内出险保险公司就不赔了?不懂小心吃大亏!》weixin.qq.275.com

2、重疾保障力度到位

康惠保旗舰版2.0的重疾保障规定:在60岁前不幸得了重疾可赔付160%保额,假设购买50万保额,就能到手理赔金80万。

毕竟40-60岁的人群要对整个家庭担负起责任,肩上的家庭责任很大,上有老人需要赡养,下面有小孩要抚养,甚至背负着房贷、车贷等各种债务。

最重要的是,这些人的身体也正是健康的下滑期,后果不堪设想的是,在这个期间非常不幸的患了重大疾病,幸好康惠保旗舰版2.0做了一个令人满意的约定,设有这一笔额外的赔偿金,能够防御因疾病所造成的经济风险跟损失了!

撇开上面这两点,康惠保旗舰版2.0的最大特点就是它的前症保障,具体分析如下:

3、提供20种前症保障

百年人寿保险公司的特色之一一贯是前症保障,所谓前症,它的疾病症状更轻,对应的理赔门槛比轻症低是必然的。

前症的详细解释,在这一文中您可以找到答案: 《「前症」保障是什么?值得买吗?保险专家一文解释》weixin.qq.275.com

《「前症」保障是什么?值得买吗?保险专家一文解释》weixin.qq.275.com

很多人都知道,如果前症没有接受及时的治疗,就有变成重大疾病的风险,那康惠保旗舰版2.0保障的20种前症,要是没得到医治,会引发什么重疾呢?可见下图:

从上文得知,康惠保旗舰版2.0保障的20种前症,许多都是癌症的预兆,就拿宫颈癌来说吧,这个是很多女性朋友都知道的,它是最常见的妇科恶性肿瘤。

病变成宫颈癌的前兆就是宫颈癌上皮内瘤。如果没有及时发现并没有经过标准的诊治,那么就不可能阻断进一步发展至宫颈癌,前症保障的重要性就可见很重要了!

上面了解了康惠保旗舰版2.0的产品内容后,下面学姐给出最直接的投保建议!

三、学姐建议

总而言之,关于慢性胃炎患者,康惠保旗舰版2.0的核保条件还比较能令人接受。

此外,这款产品的等待期短且性价比很高。重疾保障还加设60%的额外理赔,值得点赞的是提供20种前症保障,这高水准的的条款相当闪亮哦!

如若不明白该怎么买进重疾险,学姐推荐康惠保旗舰版2.0,具体的测评文章可见这里: 《康惠保旗舰版2.0重磅来袭!重疾新规下的它还香吗?》weixin.qq.275.com

《康惠保旗舰版2.0重磅来袭!重疾新规下的它还香吗?》weixin.qq.275.com

最后,如果对康惠保旗舰版2.0不是很喜欢的朋友,别着急,此篇十大值得投保的重疾险榜单可以借鉴借鉴: 《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

今天的内容就结束了,但愿对你们有帮助~

以上就是我对 "慢性胃炎病患投保康惠保旗舰版2.0"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 华泰人寿金宝保还能买吗?健康告知严吗?

下一篇: 国寿福2021版两全险款条款

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章