提问:![]() 还正可爱

分类:都会宝贝A款年金险

还正可爱

分类:都会宝贝A款年金险

优质回答

孩子在父母看来都是最重要的,家长们都会辛勤劳作,给孩子争取好的生活环境以及教育。

所以,这几年教育年金险逐渐进入了家长的视线。

由此,最近都会宝贝( A款)年金保险作(分红型)作为一款教育年金险就由大都会人寿隆重推出。

不但可以获得教育金,还能提供成家立业保险金,以度过孩子人生最重要的时期!

当真如此诱人吗?学姐会让大家知悉这款产品的详细内容的!

学姐贴心的将精简版材料作为特殊礼物,赠送给赶时间的朋友:

《都会宝贝(A款)年金保险(分红型)真实收益揭秘!劝你别给孩子买!》baoxian.275.comweixin.qq.275.com

《都会宝贝(A款)年金保险(分红型)真实收益揭秘!劝你别给孩子买!》baoxian.275.comweixin.qq.275.com

一、都会宝贝(A款)年金保险(分红型)保障内容分析!

照旧,产品保障图首当其冲:

由保障图可见,都会宝贝(A款)年金保险(分红型)的年金的三种给付方式如下:

教育保险金、成家立业保险金、满期保险金。

这里所说的满期保险金是指在保障期满的时候,会一次性给付500%的基本保额,确实令很多人看好!

在缴费期限有多种,既能趸交,或者选择3/5年交也是可以的,投保人可根据自身经济情况选择合适自己的缴费期限~

但是大家还是不要太高兴了!

经过学姐仔细研究,发现这款年金险还是有许多不足之处!下面我给你们充分讲解一下~

1、不能附加万能账户

你应该没听说过万能账户吧?

例如给付的年金你不想领取出来拿在手里的话,那就放在这个账户里面,它能使你得到更多的复利增值收益,这就是给到被保人一个非常好的福利了,这也就意味着大家多了一种获利的途径!

目前很多年金险的万能账户可以拥有3%左右的保底利率,较为优秀的甚至能达到4%!

听着是不是有很大的吸引力?

不过,都会宝贝(A款)年金保险(分红型)却没有办法添加万能账户!

这样一来,被保人十分被动,只能通过领取每年的年金来获取收益的话。

2、分红的不确定性

都会宝贝(A款)年金保险(分红型)最突出的卖点就是有保单红利。

大部分家长就是由于这个才关注的,{可是都会宝贝A款年金险-7}

学姐这就给大家揭开分红的神秘面纱!

我们刚开始要弄懂分红是如何来的?

分红要参照保险公司的实际经营情况。

简而言之,若是保险公司本年度经营得还行,被保人就能得到红利;

假若保险公司在经营方面不是很优秀,那么被保人就得不到红利~

更无力的是,保险公司没有义务告知我们这些消费者究竟公司的实际经营情况如何。

第二,纵然当年能拿到红利,消费者也只有在收到红利通知书时,才能知道能拿到多少钱。

概括一下,分红是不固定的!

计划在这个方面谋取比较高的回报,没有很大的概率,劝你及时止损~

分红型保险有不少猫腻,被篇幅束缚了,学姐就不在这里废话了,详细内容都在这篇文章里:

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》baoxian.275.comweixin.qq.275.com

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》baoxian.275.comweixin.qq.275.com

讨论了这么久,身为理财性质方面的险种,还是要算算收益才行!

但是,分析了这款年金险的真实收益后,学姐都要晕倒了!

建议各位家长还是别给孩子买...

二、都会宝贝(A款)年金保险(分红型)真实收益揭秘!

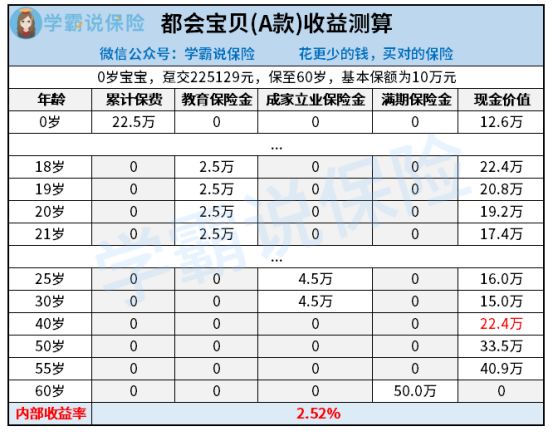

倘若30岁的老王为了给0岁的昊昊一份保障,下单了都会宝贝(A款)年金保险(分红型)。

通过趸交拿了225129元保费,一起来算算有多少收益:

1、教育保险金

昊昊18-21岁这几年中,每年保险可以给付到25%的基本保额,即2.5万元,期间累计给付10万元。

2、成家立业保险金

在昊昊25岁、30岁时分别会发放的保额达到30%,即4.5万元,期间累计给付9万元。

3、满期保险金

只有昊昊60周岁之后,一次性能够领取到50万元,500%的基本保额。

单单这样看,年金的给付方式还挺多样的,并且在孩子人生的不同阶段都能领取到一笔收益。

不过实际的收益却大相径庭:

等到昊昊30岁,一共可以到手年金10+9=19万元,还比不上已交保费。

要是这时候选择退保,就能获得15万元的现金价值,累计共领取15+19=34万元。

经过计算,此时的内部收益率IRR差不多在1.54%这个百分比!

要认识到,三十岁是一生中的转折时期,在人生比较重要的时期,这款年金险的收益并不理想!

是真的不能够满足大家的需求!

要是大家没有现在没有退保的意识,保障期完结后,都会宝贝(A款)年金保险(分红型)单单有2.52%的IRR!

大家要知道,现在好多年金险,内部收益率IRR都不会低于3%。

通过对比,都会宝贝(A款)年金保险(分红型)真的差了好多!

三、学姐总结

综上所述,都会宝贝(A款)年金保险(分红型)不仅在保障方面,存在着不少的坑。

而且它的实际收益其实也是有点低的,提醒家长没有认真对比过后不要轻易入手!

而今想要入手年金险的话,我整理了这份榜单供您参考:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》baoxian.275.comweixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》baoxian.275.comweixin.qq.275.com

以上就是我对 "都会宝贝A款性价比如何"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 福家保的缺点

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章