提问:![]() 织女

分类:安盛保险公司

织女

分类:安盛保险公司

优质回答

近日,新冠病毒德尔塔变异毒株在我国出现,多地本土越来越多人患病,还好国家的举措非常得力。

正因如此,所以越来越多的小伙伴们才留意到,疾病可以能随时会来,意识到保险方面的重要性,大部分都提前筹谋来降低风险带来的伤害!

然则,入手保险公司对大家来说不是轻而易举的事情,由于我们平时在买东西的时候会带有自己惯有的想法,很多人在买保险的时候都会先看一下保险公司优不优秀。

最近就有不少人询问了工银安盛人寿这家保险公司的相关情况,学姐这就带大家认识一下这个公司。

若同时也有在了解着其他保险公司的话,可以用这几个方法来判断这家保险公司靠不靠谱:

《当我们在看保险公司时,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司时,究竟要看啥?》weixin.qq.275.com

一、工银安盛人寿保险公司怎么样?

1、公司简介

工银安盛人寿保险有限公司成立于2012年,由中国工商银行、法国安盛集团和中国五矿集团三家实力雄厚的中外股东合资组建,注册资本金为125.05亿元,可见资本雄厚。

工银安盛主要经营的业务有人寿保险、健康保险和意外伤害保险等,在全国设立了21家省级分支机构。

而且根据中国银保监会公布的2019年末行业数据显示,工银安盛人寿保费收入位居国内保险市场合资寿险公司的第一位,实力还是很不错的。

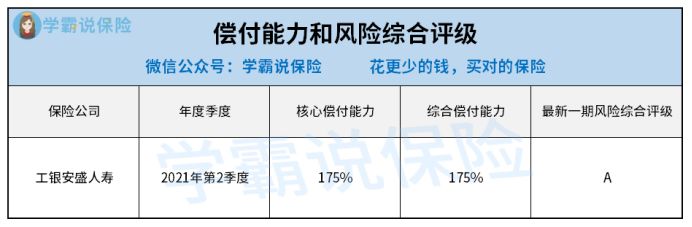

2、偿付能力情况

偿付能力使我们明白保险公司在任何时候对于保险合同的履行义务能力,并且指出了保险公司资产和负债的关系,是保险公司很重要的生命线,是衡量一个保险公司能不能偿还债务的关键指标。

据银保监会规定,偿付能力达标公司大多数时候会被用以下三个标准进行判断:

核心偿付能力充足率应不低于50%;

综合偿付能力充足率应不低于100%;

风险综合评级在B类以上。

所以现在我们就来看一下工银安盛人寿的偿付合理到底怎样:

工银安盛人寿在2021年第二季度的偿付能力是十分贴合这三个标准的,且操控风险、战略风险、声誉风险和流动性风险小,所以这家保险公司能令人们放下戒心。

二、工银安盛人寿保险公司的保险产品值得买吗?

大家都已经清楚工银安盛人寿这家保险公司的实力和能力了,很具有说服力,让人更加信任,但保险产品是否质量好,那就得另外讨论了,保险公司优秀,不代表保险产品也都优秀。

于是学姐整理了一款重疾险御健一生重疾险隶属于工银安盛保险,来阐明它可以不可以买:

从保障图中能领悟出来,工银安盛人寿的御健一生重疾险的缴费期限这方面,虽然可以灵活选择多个选项的,最高的可投保年龄高至60周岁,对中老年人是很合适的,

关键在于重要的基础保障方面,工银安盛人寿御健一生重疾险设置的有欠妥当:

1、重疾保障没有额外赔付

工银安盛人寿的御健一生重疾险的产品特点是,病种不分组且赔付3次。

不分组的的优势有,在赔付一种疾病后,不会影响其他疾病的赔付,这样更容易获赔。

重疾险中会将病种在多次赔付中分组的那些,就不好吗?看完这关键的一点,就知道分组好不好了:

《重疾险选分组好还是不好?关键看这点!》weixin.qq.275.com

《重疾险选分组好还是不好?关键看这点!》weixin.qq.275.com

但是这款重疾险关于这个重疾保障赔付力度,每次只能赔偿100%基本保额,同那些在60岁前有60%或80%保额额外赔的优秀重疾险相比,御健一生重疾险的保障力度看起来就不那么令人心动了。

2、没有高发重疾二次赔

工银安盛人寿御健一生重疾险缺少恶性肿瘤(即癌症)、心脑血管疾病等高发重疾的二次赔付保障,对于我们现在的保障需求没有办法满足。

就拿发病率较高的恶性肿瘤来说,国家癌症中心统计的数据显示了,每天,我国大致有一万人得了癌症,也就说明平均每分钟就会有7.5个人被确诊癌症。

即使癌症可以治愈了,也存在着非常高的复发风险,在进行过癌症手术后的三年以内,患者5年死于复发和转移的概率高达80%。

得了癌症,花费不可能会少,轻易能把一个家庭掏空,如果癌症在几年内复发,会有更大的压力降临到这个家庭上面!

癌症的二次赔付不在御健一生重疾险的保障范围内,实在是难以脱颖而出!

大家再看看这篇文章的数据和例子,就能发现癌症二次赔有多么重要:

《「癌症二次赔」有必要附加吗?》weixin.qq.275.com

《「癌症二次赔」有必要附加吗?》weixin.qq.275.com

假如我们现在就只看这两点,工银安盛人寿的产品——御健一生在保障上凸显不出什么竞争优势。

并且,这款产品在性价比方面并不高,诸位可以在下述测评文章中好好看看:

《工银安盛御健一生值得买?你能接受这缺点…》weixin.qq.275.com

《工银安盛御健一生值得买?你能接受这缺点…》weixin.qq.275.com

总而言之,假使重疾险对于大家来说是真的需要,那就对市面上不同保险公司的产品多了解一下,关于保障更全面、赔付力度更好、性价比更高的重疾险,市面上也是有很多,还是要多比较一下再入手。

假如等不到一个个去找,不如看一下这些保险公司的重疾险产品,可都是学姐专门挑选出来优质产品:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

以上就是我对 "安盛保险公司的产品安全"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 合众人寿对比新华人寿的产品哪家用处更大

下一篇: 小爱寿险购买途径

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章