提问:![]() 惯性说谎

分类:家医保重疾险

惯性说谎

分类:家医保重疾险

优质回答

如今,关于保险产品的保障算得上是“琳琅满目”,譬如说复星联合公司眼下新推出的家医保重疾险:

该款家医保产品不但包含了重疾保障,而且还有全方位的健康服务,宣称要当“每个人的家庭医生”。

家医保重疾险花大手笔进行疾病保障,因此它真正的实力是怎样的!

我们一起测评一下吧~

赶时间的可以先来看这份精华版测评:

《复星联合家医保重疾险不一般,涵盖重疾险和体检服务双保障……》weixin.qq.275.com

《复星联合家医保重疾险不一般,涵盖重疾险和体检服务双保障……》weixin.qq.275.com

一、家医保重疾险有哪些优缺点?

家医保重疾险的保障内容,一起来看看:

以上的图表代表了,家医保重疾险是以重疾+可选责任的形式被保人提供保障,保障内容就不是那么的丰富。

下面我们就一起来了解一下家医保重疾险的优势!

1、缴费期限灵活

家医保重疾险的缴费方式没有那么死板,选择趸交和定期哪一种都行,一直交的话最长能交30年。

关于朋友在预算上不足的,在缴费期配置上,家医保重疾险十分友好。

由于保费缴纳的时间越长,每年摊到的保费就越少,就能够让被保人的缴费压力轻松一点。

其次,如果投保时附加了投保人豁免,倘若合同约定范围内的疾病被保人不幸在缴费期间患上,产生投保人豁免服务。

不用再支付费用了,,保单仍然是有效的,少花了很多钱。

怎么选择缴费期,提早需要了解一些常识:

《怎样正确选择缴费年限?》weixin.qq.275.com

《怎样正确选择缴费年限?》weixin.qq.275.com

2、健康服务贴心

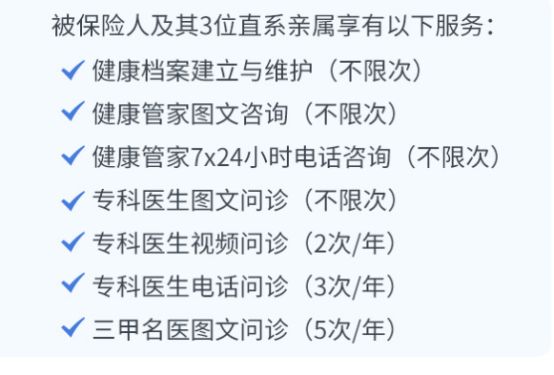

家医保重疾险提供的健康服务有健康资讯、早筛体检和重疾就医,而且这些健康服务可以提供给被保人和其3位直系亲属,对于喜欢这款保险产品的人来说,会认为它的实用性很高。

人们应多加体验早筛体检服务。

很多人之所以不愿意体检,是因为体检会产生昂贵的体检费,而这是一个很重要的原因。一套体检的费用或许就要小伙伴们一两个月的薪资。

但是不体检也不对,因为只有按期去体检,这样就能早点发现疾病,就能做到及时的预防和治疗。

有关消费者的体检需求方面认真的考虑了一番,目前,家医保重疾险针对不同年龄段的人群提供不同的体检项目,主要包含18-45周岁、46-105周岁两个年龄阶段。

甲状腺结节、前列腺癌、胃部疾病、宫颈早期病变等筛查项目,只针对于18-45周岁的人群提供,对于许多人来说,这款产品可以说是非常贴心了。

看到这里,不少的人希望近距离了解这款产品。

就算在着急也不要现在入手,在还来得及之前看完家医保重疾险得不足再选择。

接下来我们讨论的重点缺陷就是家医保重疾险:

1、等待期设置不合理

之前学姐就叮嘱过,选用要尽管等候期相对短的产品。

因为等待期和出险的时间一致,保险公司不会理会, 严格的甚至径直中断合同。

具体情况大家可以阅读这篇文章来分析了解:

《因而等待的时间内出险保险公司就撒手不管了?这个没弄明白会吃大亏!》weixin.qq.275.com

《因而等待的时间内出险保险公司就撒手不管了?这个没弄明白会吃大亏!》weixin.qq.275.com

在大部分情形下,市场上我们知道的严重疾病保险的等待期只有九十天,相比之下,家医保重疾险的等待期竟然长达180天。

2、基础保障缺失

我们的基础保障有三项,分别是轻症、中症和重症,在这三个里,家医保重疾险的轻症和中症保障都是缺失的,这可是个坑了不少人的点!

先和大家科普一下,与轻症和中症相对应的分别是重疾险必保中的28种重疾的轻度和中度状态。所以轻症和中症的制定,把消费者理赔门槛降低了很多。

不过在保障上家医保重疾险唯独提供重疾保障,这也就意味着,如果被保人确诊轻症或中症,家医保重疾险不会承担费用,那就需要我们自己来承担费用。

市面上有许多性价比超高的重疾险,不仅提供给消费者的基础保障比较齐全,特定年龄额外赔比例也非常的优秀。

就如同凡尔赛1号,家医保重疾险和它比较的话,差别非常明显……

二、家医保重疾险性价比高吗?值不值得买?

真的没夸张,家医保重疾险的杠杆可以说是极其低了。

拿同公司的产品——阿童沐1号这款产品做一个对比分析的话就会更具有说服力。

阿童沐1号不仅提供比较优秀的基础保障,而且轻症、中症这两方面的可以提供的赔付次数比较多,在重疾额外赔偿上,它的赔偿比例最高能达到100%。

30岁男性买50万保额的阿童沐1号,30年缴费,仅需要6900元,还是很划算的。

条件相同的情况下,与阿童沐1号相比,家医保重疾险基础保障有缺失、保障力度还不大,但是在保费方面,两者竟然差不多。

和“前辈”阿童沐1号比起来,家医保重疾险这款保险,真的是一点也不值得买。

综上所述,家医保重疾险的健康服务保障是可圈可点的。

但如果是单纯为了这个健康服务保障而去购买这款产品,学姐认为是不太妥善的。就是因为家医重保疾险的保障没有到位,价格不能让普通人负担的起。

对于全方面的保障有很高的追求,可以入手的产品一定要综合实力强,才值得推荐和入手:

《重疾险的热门前十排行!》weixin.qq.275.com

《重疾险的热门前十排行!》weixin.qq.275.com

以上就是我对 "家医保重疾险怎么网上购买"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 信泰人寿鲲鹏一号重疾险哪个公司的

下一篇: 光大永明永葆健康属于消费型重疾险吗

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章