提问:![]() 大呀大萌比

分类:阳光人寿和国华人寿对比怎么样

大呀大萌比

分类:阳光人寿和国华人寿对比怎么样

优质回答

对于同一起点的选手,大家总是乐于拿他们进行比较。

针对于相同时间成立的保险公司,人们也总是为他们谁强谁弱而变得争论不休。

同样都是在2007年成立的阳光人寿和国华人寿,也避免不了被别人拿出来做对比的命运。

那么,这两家公司进行对比的话,谁会更高一层呢?那么下面的时间我们就一起来看看。

还是老规矩,在分析前,小伙伴们不妨先来了解一下看保险公司的时候,瞧瞧它存在什么样的评判标准:

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

一、实力pk!阳光人寿和国华人寿哪家强?

1. 公司实力比拼

阳光人寿保险股份有限公司,简称“阳光人寿”,成立于2007年,注册资金183.4亿元。

阳光保险自成立以来,解决就业28万人,为超4.18亿客户提供保险保障,累计承担社会风险1410万亿元,支付各类赔款超2020亿元。

公司成立5年便跻身中国500强企业,集团目前拥有财产保险、人寿保险、信用保证保险、资产管理、医疗健康等多家专业子公司。

国华人寿保险股份有限公司,简称“国华人寿”,成立于2007年,注册资本48.46亿元,总部位于上海。

截至2020年12月底,国华人寿总资产为2327.72亿元,净资产为274.2亿元。

国华人寿已形成覆盖全国的高效网络布局,已相继在上海、北京、天津、河南、河北、浙江、山东、广东、江苏、湖北、辽宁、重庆、四川、山西、湖南、青岛、深圳、安徽等省市开设了18家省级分公司。

综合来讲,阳光人寿和国华人寿的实力都是无比的强,但比起资金这款,阳光人寿要多一些~

2. 偿付能力比拼

坦诚地来讲,偿付能力就是看保险公司是否能够支付合同约定的保险金额。若是想使偿付能力达标,这三个条件必须达到要求:

❶ 核心偿付能力充足率≥50%;❷ 综合偿付能力充足率≥100%;❸ 风险综合评级B级及以上。

经两家公司2021年度信息披露报告来看,阳光人寿和国华人寿在最近一期的风险评级上,都已经达到了A的水平。

我们再来看下两家的偿付能力数据。

阳光人寿2021年第1季度偿付能力信息:

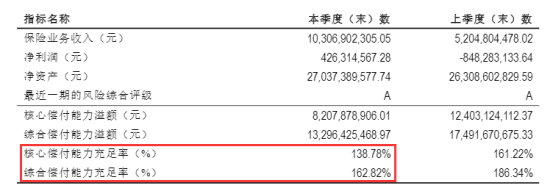

国华人寿2021年第1季度偿付能力信息:

从上图看的话,阳光人寿要比国华人寿偿付能力高几个百分点。

但是,二者偿付能力已经把及格线甩到老远。完全不用担心赔不起的问题。

学姐在上文中只对比了阳光人寿和国华人寿的公司实力和偿付能力这两个常见的评判标准,文章篇幅有限,想了解更多关于这两家公司的对比情况,专家怎么说,大家不妨看一下:

《国华PK阳光人寿,这个结果让人意想不到!》weixin.qq.275.com

《国华PK阳光人寿,这个结果让人意想不到!》weixin.qq.275.com

对比两轮后,国华人寿都比不过阳光人寿,难不成阳光人寿真的全胜国华人寿吗?

其实真不一定这样说,毕竟产品好不好与公司的实力并没有必然的联系。

下面,我们来看一下更胜一筹的是哪家公司的产品。

二、产品pk!阳光人寿和国华人寿谁的产品更好?

学姐选取了两家公司的王牌重疾险——阳光人寿的阳光关爱终身重疾险和国华人寿的健康福终身版进行对比分析。

大家可以看看保障对比图:

下面的时间学姐就以投保规则、保障内容等方面,对这两款重疾险产品做一个具体的分析。

1. 投保规则对比

这两款产品的投保标准几乎相似,同是终身重疾险,投保年龄封底都是为50周岁,并且最长缴费期限也都是30年。

最大的确保就是等待期,阳光关爱终身重疾险的等待期足足长达180天,和健康福终身版的90天等待期比起来,直接多了90天,整整地增加了一倍。

你知道,如果在等待期间发生事故,大概率是得不到理赔的。所以,对我们消费者而言,等待期无疑是越短越好的。

所以,在投保规则上,健康福终身版无疑是更加优秀的。

2. 保障内容对比

在最基本的保障方面来说,健康福终身版做到了重疾疾、中症、轻症保障齐全,可是阳光关爱终身重疾险却没有提供中症保障。

要明白,重疾稍微轻一点的症状就是中症,如果在治疗方面及时的话,是可以防止疾病继续恶化成重疾。但是,中症有着高昂的治疗费用,所以中症保障就很重要了。

阳光关爱终身重疾险除去保障内容方面不全,赔付这方面的水平也是一般般。健康福寿终身版内容规定保单已重疾出险,而且在保单前十年,额外赔付30%基本保额,诚意很高。

这一对比看来,阳光关爱终身重疾险的保障那输得是相当的惨。

当然,健康福终身版的保障还是有缺点的。大家要是想了解一下这款产品的,那可以去看看下面这篇测试文:

《听说国华国民健康福2021保障特好?那是因为你还没发现这坑!》weixin.qq.275.com

《听说国华国民健康福2021保障特好?那是因为你还没发现这坑!》weixin.qq.275.com

三、总结

综合来讲,虽然阳光人寿在资金这块非常有实力,不过它家的王牌产品与国华人寿家的产品相比,还是差很多。

当然,学姐也并不是说阳光人寿产品就都不值得买,到底是他们家的产品也不占少数,有好有坏很正常。

这两家公司是很有实力的公司,就是在他家看中了喜欢的产品,考虑买下来也是不错的选择。

以上就是我对 "阳光人寿对比国华保险公司哪个的产品更值得买"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 长城人寿龙泉关终身寿险需要买特定吗

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章